AVANT-PROPOS

Mesdames, Messieurs,

Les droits de mutation à titre gratuit (DMTG) prélevés à l'occasion des donations et successions représentent un enjeu majeur tant pour les finances publiques que pour nos concitoyens.

Sur le plan budgétaire, ils ont ainsi rapporté 16,2 milliards d'euros à l'État en 2018 , dont 2 ,7 milliards d'euros au titre des donations 1 ( * ) .

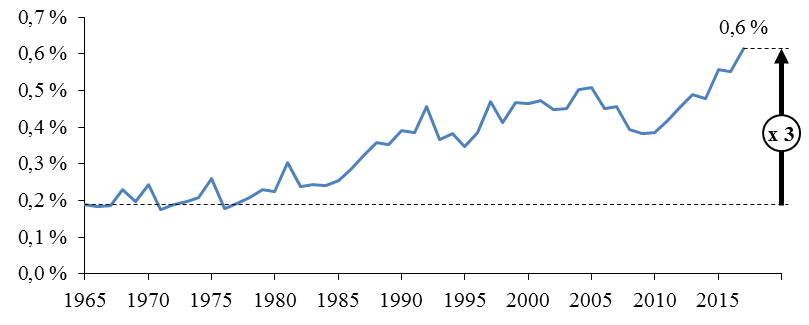

Sur longue période, le rendement des DMTG apparaît très dynamique , compte tenu de la forte hausse des montants transmis chaque année 2 ( * ) . Ainsi, leur poids dans la richesse nationale a triplé depuis 1965.

Évolution du rendement des DMTG en France entre 1965 et 2017

(en % du PIB)

Source : commission des finances du Sénat (d'après les données de l'OCDE)

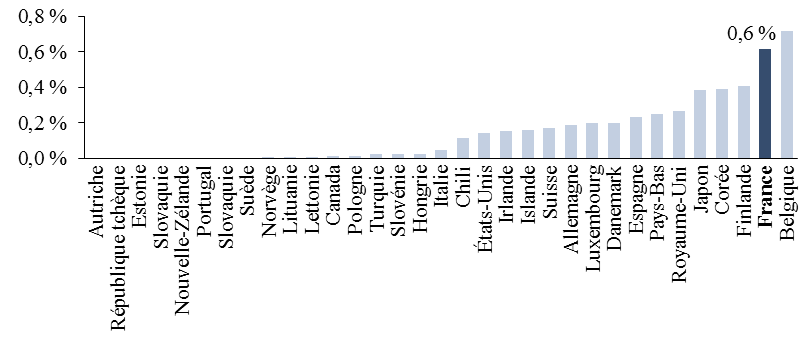

À l'échelle internationale, la France se place juste derrière la Belgique au classement des pays qui imposent le plus les successions et les donations - de nombreux voisins ayant même complètement renoncé à taxer les transmissions à titre gratuit.

Rendement des DMTG dans les pays de l'OCDE en 2017

(en % du PIB)

Source : commission des finances du Sénat (d'après les données de l'OCDE)

Si les révisions successives des règles de détermination de l'assiette ont plutôt eu tendance à réduire cette dernière, une large majorité de Français considère que les successions et donations restent surtaxées .

Une récente étude réalisée par France Stratégie relève ainsi que « la grande majorité (87 %) des personnes interrogées se prononce en faveur d'une diminution de la taxation des héritages » et que « cette aversion [à l'impôt] se révèle particulièrement insensible au niveau de revenu et de richesse, ainsi qu'à la situation personnelle en matière de succession », si bien que « même les individus déclarant peu de patrimoine et estimant avoir peu de chances de recevoir une donation ou un héritage sont très majoritairement hostiles à cette taxation » 3 ( * ) .

Enfin, cette forme d'imposition ancienne s'inscrit dans un contexte sociétal renouvelé , en lien notamment avec l'allongement continu de la durée de la vie. L'âge moyen auquel on hérite a ainsi reculé de huit ans depuis 1980 et atteint désormais 50 ans 4 ( * ) .

Dans ce cadre, la proposition de loi déposée par Patrick Kanner et ses collègues du groupe socialiste et républicain, qui résulte d'un travail de réflexion approfondi dont il faut saluer l'importance, poursuit trois objectifs :

- « favoriser les transmissions intergénérationnelles » (chapitre Ier) ;

- « protéger les petits patrimoines et renforcer une progressivité juste de l'imposition » (chapitre II) ;

- « simplifier l'assiette des droits de succession pour en accroître la lisibilité et l'équité » (chapitre III).

Sans entrer dans le détail des différents articles, qui font chacun l'objet d'un commentaire dédié dans le cadre du présent rapport, ceux-ci ont été examinés à l'aune de trois principaux critères .

Premièrement, sur proposition de votre rapporteur, toutes les initiatives augmentant les droits de mutation à titre gratuit ont fait l'objet d'amendements de suppression .

Dans un contexte de concurrence fiscale accrue et de défiance de l'opinion à l'égard des droits de succession, il n'est pas envisageable de renforcer la fiscalité portant sur les DMTG - et ce y compris en rabotant les « niches fiscales » telles que le « pacte Dutreil », qui ne sont que le corollaire indispensable au haut niveau global de taxation observé en France.

C'est notamment pour cette raison que votre commission a supprimé les articles 4, 5, 7, 8 et 9.

Deuxièmement, les initiatives trop coûteuses du point de vue des finances publiques ont également été écartées .

Alors que votre commission reproche régulièrement au Gouvernement de reporter l'effort de redressement des comptes publics, il n'est pas paru souhaitable d'adopter ou d'introduire des dispositions dont le coût budgétaire serait trop important.

C'est notamment pour cette raison que votre commission a profondément modifié les articles 1 et 6.

Troisièmement, il a été choisi de concentrer les propositions sur l'objectif d'encourager la circulation anticipée du capital vers les jeunes générations, qui constitue aujourd'hui la principale priorité .

En effet, dans un contexte de forte hausse des prix des logements et d'allongement de la durée des études, la solidarité familiale entre les générations peut jouer un rôle décisif pour aider les jeunes à financer leurs études et se constituer un premier apport pour devenir propriétaire ou créer leur entreprise.

À cette fin, votre commission a adopté des modifications aux articles 1 et 2 qui visent à encourager les donations vers les petits-enfants et s'inscrivent dans la lignée des auteurs de la proposition de loi.

Au total, c'est donc une proposition de loi équilibrée et recentrée sur l'objectif de venir en aide aux plus jeunes qui émerge des travaux de votre commission.

* 1 Il peut être noté que ce montant inclus le report des droits d'enregistrement dont la comptabilisation avait été retardée en 2017, pour un montant d'environ 1,4 milliard d'euros. Cf. Projet de loi de règlement du budget et d'approbation des comptes 2018, p. 31.

* 2 Les successions et donations annuelles représentent actuellement 20 % du revenu disponible net des ménages, contre 8 % en 1980. Cf. France Stratégie, « Comment réformer la fiscalité des successions ? », 2017, p. 2.

* 3 France Stratégie, « Fiscalité des héritages : impopulaire mais surestimée », Note de synthèse, janvier 2018, p. 2.

* 4 France Stratégie, « Peut-on éviter une société d'héritiers ? », La note d'analyse, n° 51, janvier 2017.