EXAMEN DES ARTICLES

ARTICLE 1er

Ratification de l'ordonnance n° 2020-705 du

10 juin 2020 relative au fonds de solidarité à destination

des entreprises particulièrement touchées par les

conséquences économiques, financières et sociales de la

propagation de l'épidémie de covid-19 et des mesures prises pour

limiter cette propagation

Le présent article a pour objet de ratifier l'ordonnance n° 2020-705 du 10 juin 2020 relative au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et les mesures prises pour limiter cette propagation.

Outre la prolongation de l'existence du fonds de solidarité jusqu'à la fin de l'année 2020, cette ordonnance a étendu aux services déconcentrés de l'administration le droit de communication des justificatifs d'éligibilité des entreprises bénéficiant d'une aide du fonds de solidarité.

L'Assemblée nationale a complété le dispositif initial afin de ratifier l'ensemble des dispositions relatives au fonds de solidarité prises par voie d'ordonnances.

Y voyant le gage d'une sécurisation juridique opportune d'un des dispositifs essentiels de soutien aux entreprises affectées par la crise sanitaire, la commission a adopté cet article sans modification.

I. LE DROIT EXISTANT : LE FONDS DE SOLIDARITÉ, UN OUTIL ESSENTIEL DU SOUTIEN AUX ENTREPRISES TOUCHÉES PAR LES CONSÉQUENCES ÉCONOMIQUES DE LA CRISE SANITAIRE

A. UN OUTIL DE SUBVENTION DES ENTREPRISES AFFECTÉES PAR LA CRISE, AYANT VERSÉ 13,5 MILLIARDS D'EUROS À PLUS DE 1,9 MILLION D'ENTREPRISES

Le fonds de solidarité à destination des entreprises a été créé par ordonnance le 25 mars dernier 6 ( * ) pour une durée initiale de trois mois, prolongeable par décret pour une durée identique.

Sa durée a ensuite été prolongée à deux reprises :

- jusqu'à la fin de l'année 2020, par l'ordonnance du 10 juin dernier 7 ( * ) ;

- jusqu'au 16 février 2021, par l'article 216 de la loi de finances pour 2021 8 ( * ) , tandis que la prolongation complémentaire pouvant être opérée par décret a été portée à six mois, soit potentiellement jusqu'au 16 août 2021.

Les grands principes du fonds de solidarité sont fixés par l'ordonnance du 25 mars 2020 :

- son objectif consiste à verser des « aides financières aux personnes physiques et morales de droit privé exerçant une activité économique particulièrement touchées par les conséquences économiques, financières et sociales de la propagation du covid-19 et des mesures prises pour en limiter la propagation » 9 ( * ) ;

- ses ressources proviennent essentiellement du budget général de l'État et, sur une base volontaire, des régions, des collectivités d'outre-mer et de toute autre collectivité territoriale ou établissement public de coopération intercommunale (EPCI) . Le montant et les modalités de cette contribution font l'objet d'une convention conclue entre l'État et chaque collectivité territoriale.

Le financement par l'État est assuré par le programme 357 « Fonds de solidarité pour les entreprises à la suite de la crise sanitaire » de la mission « Plan d'urgence face à la crise sanitaire », créée par la première loi de finances rectificative pour 2020 10 ( * ) .

Retracées par fonds de concours, les contributions volontaires ont atteint 877,6 millions d'euros pour l'exercice 2020 , apportées essentiellement par les régions et les sociétés d'assurances 11 ( * ) .

À la fin janvier 2021, ce sont au total plus de 13,7 milliards d'euros de subventions qui ont été versées par le fonds de solidarité depuis sa création, au bénéfice de 1,9 million d'entreprises .

B. DES AIDES MENSUELLES ALLOUÉES SUR DÉCLARATION DES ENTREPRISES ÉLIGIBLES, EN FONCTION DE CRITÈRES PRÉVUS PAR VOIE RÉGLEMENTAIRE

Les aides du fonds de solidarité sont allouées sur une base mensuelle, à partir d'une demande des entreprises éligibles .

L'article 3 de l'ordonnance du 25 mars 2020 précitée renvoie à cet effet au pouvoir réglementaire le soin de déterminer le champ d'application, les conditions d'éligibilité et d'attribution des aides , ainsi que leurs montants.

C'est le décret du 30 mars 2020 12 ( * ) , modifié à plusieurs reprises en fonction de l'adaptation des mesures de restriction mises en oeuvre, qui détaille ces différents éléments .

Pour le mois de décembre 13 ( * ) , les subventions sont octroyées selon les critères et modalités détaillées dans le tableau ci-après.

Des aides complémentaires et spécifiques sont également prévues pour certains secteurs, à l'instar des discothèques et des stations de sports d'hiver.

Vers une prise en charge des coûts fixes pour certaines entreprises

Par ailleurs, lors de la conférence de presse du Premier ministre Jean Castex, le 14 janvier dernier, le ministre de l'économie, des finances et de la relance, Bruno Le Maire, a annoncé un dispositif de prise en charge des coûts fixes à hauteur de 70 % pour les entreprises :

- faisant l'objet d'une fermeture administrative ;

- appartenant aux secteurs S1 et S1 bis 14 ( * ) ;

- ayant un chiffre d'affaires supérieur à 1 million d'euros par mois.

Cette aide doit s'ajouter au soutien du fonds de solidarité, et devrait, conformément au cadre temporaire des aides d'État en vigueur défini par la Commission européenne, être plafonnée à 3 millions d'euros pour le premier semestre 2021.

Toutefois, lors de son audition devant la commission des finances du Sénat le 27 janvier dernier, Bruno Le Maire a indiqué « [négocier] avec la Commission européenne afin de relever ce plafond, car il sera peut-être insuffisant si la crise dure, notamment pour des chaînes hôtelières ou de restauration ».

Le décret précisant ces annonces doit encore être publié.

Source : commission des finances du Sénat

Aide du fonds de solidarité

pour la perte de

chiffre d'affaires du mois de décembre 2020

15

(

*

)

|

Entreprises visées |

Aide |

|

|

Entreprises ayant fait l'objet d'une interdiction d'accueil du public, sans critère de taille |

Au choix de l'entreprise : - perte du CA, dans la limite de 10 000 euros - 20 % du CA de référence, dans la limite de 200 000 euros par mois |

|

|

Entreprises appartenant à la liste S1 et ayant perdu au moins 50 % de leur CA, sans critère de taille |

Perte de CA < 70 % |

Au choix de l'entreprise : - perte du CA, dans la limite de 10 000 euros - 15 % du CA |

|

Perte de CA = 70 % |

Au choix de l'entreprise : - perte du CA, dans la limite de 10 000 euros ; - 20 % du CA de référence, dans la limite de 200 000 euros |

|

|

Entreprises appartenant à la liste S1 bis et ayant perdu au moins 70 % de leur CA |

Au choix de l'entreprise : - 80 % de perte du CA, dans la limite de 10 000 euros ; - 20 % du CA de référence, dans la limite de 200 000 euros |

|

|

Entreprises de moins de 50 salariés appartenant à la liste S1 bis et ayant perdu au moins 80 % de leur CA soit pendant le premier confinement, soit pendant le second confinement 16 ( * ) |

80 % du CA perdu, dans la limite de 10 000 euros |

|

|

Entreprises de moins de 50 salariés ayant perdu au moins 50 % de leur CA |

1 500 euros |

|

NB : CA désigne le chiffre d'affaires.

Source : commission des finances du Sénat

Les aides sont allouées sur demande de l'entreprise , formulée directement sur le site de la direction générale des finances publiques (DGFiP), à l'appui d'une déclaration sur l'honneur de perte de chiffre d'affaires.

Parallèlement, les modalités de contrôle a posteriori par l'administration fiscale ont été prévues par l'article 18 de l'ordonnance du 22 avril 2020 17 ( * ) . Les bénéficiaires doivent ainsi conserver les documents attestant leur éligibilité au fonds pendant cinq ans, période pendant laquelle les agents de la DGFiP peuvent en demander la communication. Selon les indications du Gouvernement, les contrôles mis en oeuvre ont permis, à la fin de l'année 2020, d'identifier plus de 20 000 demandes frauduleuses, pour un montant de 26 millions d'euros.

II. LE DISPOSITIF PROPOSÉ : RATIFIER L'ORDONNANCE DU 10 JUIN 2020 RELATIVE AU FONDS DE SOLIDARITÉ

Le présent article ratifie l'ordonnance du 10 juin 2020 relative au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation.

Cette ordonnance 18 ( * ) comporte deux dispositions principales :

- la prolongation de l'existence du fonds , initialement limitée à trois mois par l'ordonnance du 25 mars 2020, jusqu'au 31 décembre 2020 (article 1 er ) - étant entendu que cette existence a, depuis, été de nouveau prolongée jusqu'au 16 février 2021 par la loi de finances pour 2021 ;

- l'extension des pouvoirs de contrôle de l'administration , en élargissant le droit de communication des justificatifs d'éligibilité et de versement de l'aide, réservés jusqu'alors aux agents de la DGFiP, aux agents publics affectés dans les services déconcentrés des administrations civiles de l'État (article 2).

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : RATIFIER L'ENSEMBLE DES DISPOSITIONS RELATIVES AU FONDS DE SOLIDARITÉ PRÉVUES PAR ORDONNANCES

À l'initiative de la députée Dominique David, rapporteure de la commission des finances, et avec l'avis favorable du Gouvernement, l'Assemblée nationale a intégralement réécrit le présent article afin de ratifier l'ensemble des dispositions prévues par voie d'ordonnances concernant le fonds de solidarité .

Sont ainsi ratifiés :

- l'ordonnance du 25 mars 2020 portant création d'un fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation ;

- l'article 18 de l'ordonnance n° 2020?460 du 22 avril 2020 portant diverses mesures prises pour faire face à l'épidémie de covid-19 ;

- l'ordonnance n° 2020?705 du 10 juin 2020 relative au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19.

IV. LA POSITION DE LA COMMISSION DES FINANCES : UNE SÉCURISATION JURIDIQUE OPPORTUNE

Le rapporteur prend acte de la ratification proposée par le présent article.

L'extension opérée par l'Assemblée nationale à l'ensemble des dispositions prévues par ordonnances relatives au fonds de solidarité est cohérente avec l'objectif de sécurisation juridique d'un des quatre piliers du soutien public à nos entreprises durement touchées par les conséquences économiques de la crise sanitaire.

Décision de la commission : la commission des finances a adopté cet article sans modification.

ARTICLE 1er bis (nouveau)

Modification de l'ordonnance

n° 2020-705 du 10 juin 2020 relative au fonds de

solidarité à destination des entreprises particulièrement

touchées par les conséquences économiques,

financières et sociales de la propagation de l'épidémie de

covid-19 et des mesures prises pour limiter cette propagation

Le présent article corrige une erreur de référence au sein de l'ordonnance n° 2020-705 du 10 juin 2020 relative au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation, dont la ratification est proposée à l'article 1er du présent projet de loi.

La commission a adopté cet article sans modification.

Le présent article a été introduit par l'Assemblée nationale à l'initiative de la députée Dominique David, rapporteure, lors de l'examen du projet de loi en commission des finances.

Il corrige une erreur de référence à l'article 2 de l'ordonnance n° 2020-705 du 10 juin 2020 relative au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation, dont la ratification est proposée à l'article 1 er du présent projet de loi 19 ( * ) .

*

Le rapporteur prend acte de cet ajustement.

Décision de la commission : la commission des finances a adopté cet article sans modification.

ARTICLE 2

Ratification de l'ordonnance n° 2020-738 du

17 juin 2020 portant diverses mesures en matière de commande

publique

Le présent article prévoit de ratifier l'ordonnance n° 2020-738 du 17 juin 2020 portant diverses mesures en matière de commande publique.

Cette ordonnance introduit trois aménagements au droit de la commande publique afin de tenir compte des conséquences économiques de la crise sanitaire et de soutenir les petites et moyennes entreprises (PME) :

- le premier permet aux entreprises admises à la procédure de redressement judiciaire et faisant l'objet d'un plan de redressement de se porter candidates à un marché public et à un contrat de concessions ;

- le deuxième étend à l'ensemble des contrats globaux du code de la commande publique le critère d'une part minimale de 10 % d'exécution du contrat réservée aux PME, actuellement obligatoire pour l'attribution des seuls marchés de partenariat ;

- le troisième impose aux acheteurs publics de ne pas tenir compte, dans les critères d'appréciation de la capacité économique et financière des candidats aux marchés publics ou contrats de concession, de la baisse de chiffre d'affaires résultant du ou des exercices sur lesquels s'imputent les conséquences de la crise sanitaire.

Les deux premiers aménagements ont, depuis le dépôt du présent projet de loi, été introduits de manière pérenne et codifiés par la loi du 7 décembre 2020 d'accélération et de simplification de l'action publique, dite « ASAP ».

La commission a adopté cet article sans modification.

I. LE DROIT EXISTANT : LES GRANDS PRINCIPES DE LA COMMANDE PUBLIQUE

En matière de commande publique, les conditions dans lesquelles les acheteurs et autorités concédantes peuvent contracter sont encadrées , par des principes généraux et des procédures spécifiques à respecter.

A. A. LE PRINCIPE DE LIBERTÉ D'ACCÈS À L'ATTRIBUTION D'UN CONTRAT DE LA COMMANDE PUBLIQUE

L'article L. 3 du code de la commande publique instaure le principe de liberté d'accès à l'attribution d'un contrat de la commande publique , en application duquel les acheteurs et autorités concédantes ne peuvent pas restreindre l'accès à l'attribution d'un contrat.

Toutefois, des aménagements accompagnent ce principe, avec des exclusions de plein droit de la procédure de passation , qui s'imposent à l'acheteur.

En particulier, l'article L. 2141-3 du code de la commande publique prévoit que les personnes admises à la procédure de redressement judiciaire 20 ( * ) sont exclues de la procédure , sauf si elles sont habilitées à poursuivre leurs activités pour la durée d'exécution du marché. Il s'agit ainsi de protéger les deniers publics, pour prévenir tout risque d'attribution d'un marché ou d'un contrat à une entreprise non viable.

B. LE PRINCIPE DE PASSATION DES MARCHÉS PUBLICS EN LOTS SÉPARÉS

L'article L. 2113-10 du code de la commande publique prévoit un principe d'allotissement des marchés publics , qui décline le principe de liberté d'accès précédemment exposé en permettant d'allouer le marché en lots séparés.

Toutefois, certains marchés dérogent, de droit, au principe d'allotissement , en particulier :

- les marchés globaux, prévus aux articles L. 2171-1 à L. 2171-6 du code de la commande publique ;

- les marchés de partenariat, définis aux articles L. 2200-1 à L. 2236-1 du même code.

Le recours à ces marchés doit toutefois être justifié par la personne publique.

Surtout, pour éviter que ces marchés ne conduisent à évincer les petites et moyennes entreprises (PME) de la commande publique, il est prévu que le titulaire du marché de partenariat doit confier une part minimale de 10 % du montant prévisionnel du marché 21 ( * ) à des PME ou à des artisans (article L. 2213-5 du code de la commande publique).

Le respect de cet engagement constitue un critère d'attribution du marché que la personne publique doit prendre en compte.

C. LA PROCÉDURE DE SÉLECTION DES OFFRES

Pour participer à une procédure de passation, l'acheteur peut imposer aux candidats des conditions dès lors qu'elles sont de nature « à garantir qu'ils disposent de l'aptitude à exercer l'activité professionnelle, de la capacité économique et financière ou des capacités techniques et professionnelles nécessaires à l'exécution du marché » (article L. 2142-1 du code de la commande publique).

Pour cela, l'acheteur peut déterminer ses exigences à partir d'un certain nombre de critères, autorisés par la partie réglementaire du code de la commande publique, parmi lesquels un chiffre d'affaires minimal (article R. 2142-6).

Dès lors que les conditions qu'il pose sont « liées à l'objet du marché ou à ses conditions d'exécution » (article L. 2142-1 du code de la commande publique), l'acheteur est souverain dans la formulation de ses exigences .

II. LE DISPOSITIF PROPOSÉ : LA RATIFICATION DE L'ORDONNANCE N° 2020-738 DU 17 JUIN 2020 PORTANT DIVERSES MESURES EN MATIÈRE DE COMMANDE PUBLIQUE

Le présent article ratifie l'ordonnance du 17 juin 2020 portant diverses mesures en matière de commande publique.

Cette ordonnance 22 ( * ) introduit trois aménagements au droit de la commande publique afin de tenir compte des conséquences économiques de la crise sanitaire et de soutenir les petites et moyennes entreprises (PME) :

- son article 1 er permet aux entreprises admises à la procédure de redressement judiciaire faisant l'objet d'un plan de redressement 23 ( * ) de se porter candidates à un marché public et à un contrat de concessions ;

- son article 2 étend à l'ensemble des contrats globaux du code de la commande publique le critère d'une part minimale de 10 % d'exécution du contrat réservée aux PME, actuellement obligatoire pour l'attribution des seuls marchés de partenariat ;

- son article 3 impose aux acheteurs publics de ne pas tenir compte, dans les critères d'appréciation de la capacité économique et financière des candidats aux marchés publics ou contrats de concession, de la baisse de chiffre d'affaires résultant du ou des exercices sur lesquels s'imputent les conséquences de la crise sanitaire.

L'article 4 de l'ordonnance précitée précise que les aménagements introduits s'appliquent aux marchés publics et aux concessions pour lesquels une consultation est engagée ou un avis d'appel à la concurrence est envoyé à la publication à compter de l'entrée en vigueur de l'ordonnance.

Il s'agit de dispositions temporaires , applicables, pour les articles 1 er et 2, jusqu'au 10 juillet 2021, et, pour l'article 3, jusqu'au 31 décembre 2023 24 ( * ) .

*

L'Assemblée nationale a adopté cet article sans modification.

III. LA POSITION DE LA COMMISSION DES FINANCES : DES DISPOSITIONS EN PARTIE PÉRENNISÉES PAR LA LOI « ASAP »

Le rapporteur prend acte de la ratification proposée par le présent article.

En visant à favoriser les conditions d'accès des entreprises, et plus particulièrement les PME, à la commande publique, les aménagements apportés sont bienvenus.

Conçus comme temporaires, deux aménagements ont d'ailleurs été pérennisés par la loi dite « ASAP » du 7 décembre 2020 25 ( * ) , dont les mesures réglementaires doivent encore intervenir afin de les rendre pleinement applicables.

C'est pourquoi la commission a adopté cet article sans modification.

Décision de la commission : la commission des finances a adopté cet article sans modification.

ARTICLE 3

Ratification de l'ordonnance n° 2020-739 du 17 juin 2020

portant réorganisation de la Banque publique d'investissement et

modifiant l'ordonnance n° 2005-722 du 29 juin 2005 relative à la

Banque publique d'investissement

Le présent article a pour objet de ratifier l'ordonnance n° 2020-739 du 17 juin 2020 portant réorganisation de la Banque publique d'investissement et modifiant l'ordonnance n° 2005-722 du 29 juin 2005 relative à la Banque publique d'investissement. L'ordonnance modifie en profondeur l'organisation de Bpifrance SA, en autorisant son absorption par sa filiale, Bpifrance Financement.

Après que le Conseil constitutionnel a censuré l'article qui autorise la ratification de l'ordonnance par le projet de loi d'accélération et de simplification de l'action publique (ASAP), la demande du Gouvernement d'inscrire le présent projet de loi à l'ordre du jour semble trouver sa justification par la nécessité de sécuriser la fusion, alors que, d'une part, le champ de l'ordonnance apparaît excéder le cadre de l'habilitation législative et que, d'autre part, Bpifrance et ses actionnaires souhaitent rassurer les investisseurs sur la sécurité juridique de l'opération.

La fusion poursuit plusieurs objectifs : renforcer les fonds propres de l'entité de financement, faciliter une augmentation de capital au sein de Bpifrance Participations via le recours à des émissions obligataires pour la nouvelle holding et simplifier les modalités de pilotage et les flux financiers au sein de Bpifrance.

Grâce à la fusion, les capitaux propres de l'entité de financement devraient ainsi passer de 4 milliards d'euros à 25 milliards d'euros, soit une augmentation de la capacité de financement de l'ordre de 50 milliards d'euros d'ici à 2024.

De plus, la fusion a pour effet de sortir l'entité de financement de la catégorie des organismes divers d'administration centrale (ODAC), dont le solde est intégré à celui des administrations publiques (APU) au sens du droit européen. Ainsi, tout en conservant la garantie de l'établissement public industriel et commercial (EPIC) Bpifrance, soit, indirectement, de l'État sur ses émissions, la nouvelle entité pourra émettre des obligations pour souscrire à une augmentation de capital de Bpifrance Participations, pour un montant de 3 milliards d'euros d'après les informations transmises au rapporteur.

Enfin, la fusion doit simplifier les modalités de gouvernance ainsi que les flux financiers au sein du groupe Bpifrance. De ce point de vue, le rapporteur s'interroge sur les modalités de financement des fonds de garantie, qui font l'objet d'un suivi particulier par la commission des finances depuis plusieurs années. En effet, le financement de ces fonds donne lieu à des débudgétisations récurrentes, du fait de redéploiements de crédits au sein du groupe ou avec l'établissement public industriel et commercial Bpifrance. Ces mouvements sont en contradiction avec le principe d'universalité budgétaire et limitent la portée de l'autorisation parlementaire. La fusion fait de ce point de vue porter un risque supplémentaire sur l'absence de budgétisation des crédits dédiés aux garanties.

La commission a adopté cet article sans modification.

I. LE DROIT EXISTANT : BPIFRANCE, UN OPÉRATEUR DU FINANCEMENT DES ENTREPRISES D'AUTANT PLUS INCONTOURNABLE DANS LE CONTEXTE DE CRISE SANITAIRE ACTUEL

A. BPIFRANCE, UN OPÉRATEUR PUBLIC UNIQUE DU SOUTIEN AU FINANCEMENT DES ENTREPRISES ET DE L'INNOVATION

1. La loi de 2012 créant la banque publique d'investissement, une simplification importante mais inachevée

Le groupe Bpifrance constitue le principal opérateur de soutien public au financement des entreprises . La création de Bpifrance par la loi n° 2012-1559 du 31 décembre 2012 26 ( * ) a permis de regrouper les quatre principales entités publiques de soutien aux entreprises et à leur financement : Oséo, la Caisse des dépôts et consignations Entreprises, le fonds stratégique d'investissement (FSI) et le FSI région .

Lors de sa création, Bpifrance visait à renforcer la réponse de l'État face aux conséquences directes de la crise de 2008 sur le financement de l'économie et au risque de restriction d'octroi de financements bancaires , suite au renforcement des exigences prudentielles pour les banques (Bâle III - 2010).

Comme l'indique la Cour des comptes dans son rapport de 2016 sur Bpifrance, « c'est l'ensemble de ces facteurs d'incertitudes sur l'évolution du financement privé de la croissance des entreprises qui a motivé la création d'une banque publique d'investissement. La BPI avait vocation à soutenir particulièrement les entreprises de croissance, technologiques, innovantes ou industrielles, et à inscrire son action dans les objectifs du gouvernement et des régions en termes de politique industrielle . » 27 ( * )

Hors les activités de soutien à l'export, les missions de Bpifrance s'organisent autour de deux axes principaux : l'accès au crédit bancaire des entreprises, via des garanties de prêts et l'octroi direct de prêts, et les opérations d'investissement en fonds propres . Ces différentes activités sont reproduites dans l'organisation des deux principales filiales généralistes 28 ( * ) , Bpifrance Financement et Bpifrance Participations.

Oséo, entité précédant Bpifrance Financement

L'établissement public et la société anonyme Oséo ont été créés en 2005 à partir du regroupement de l'Agence nationale pour la valorisation de la recherche (ANVAR), de la Banque de développement des petites et moyennes entreprises (BDPME) et de sa filiale Sofaris. Oséo avait principalement pour mission de mettre en oeuvre des mécanismes de prêt et de garantie afin de soutenir l'innovation, de garantir l'accès aux financements bancaires ou d'organismes de fonds propres.

L'activité de garantie correspondant à la mise en oeuvre d'une politique publique de soutien au financement des entreprises, des crédits budgétaires dédiés permettaient d'abonder les fonds de garantie, issus du programme 134 « Développement des entreprises et de l'emploi » de la mission « Économie », mais également portés par les programmes d'investissement d'avenir. Ces activités permettaient notamment de soutenir l'industrie nationale : en 2011, un peu plus d'un tiers des garanties octroyées concernaient des entreprises industrielles.

Source : rapport n° 187 (2012-2013) de M. François MARC, sur le projet de loi relatif à la création de la Banque publique d'investissement. 29 ( * )

Dans l'organisation issue de la loi de 2012, Bpifrance Financement, filiale du groupe Bpifrance consacrée à l'activité bancaire, reprend l'essentiel des missions d'Oséo. Les actionnaires minoritaires au capital d'Oséo se retrouvent d'ailleurs au capital de la nouvelle entité bancaire.

Cependant, alors qu'il avait été envisagé, au regard des règles prudentielles, de positionner l'entité de financement en société faîtière 30 ( * ) afin qu'elle puisse bénéficier des fonds propres de la filiale disposant des participations , le choix finalement retenu a été celui de deux sociétés soeurs, Bpifrance Financement et Bpifrance Participations. Les fonds propres de la filiale Participations ne permettent donc pas de conforter l'activité de financement : les fonds propres de Bpifrance Financement correspondent à ceux hérités d'Oséo.

La loi de 2012 maintient l'établissement public industriel et commercial (EPIC) Oséo, créé en 2005, et le nomme EPIC Bpifrance, qui détient la participation de l'État dans le groupe Bpifrance. Il apporte sa garantie aux émissions de Bpifrance Financement, au même titre qu'il l'exerçait pour Oséo.

Enfin, depuis la mise en oeuvre du mécanisme de supervision unique (MSU), le groupe Bpifrance est supervisé directement par la banque centrale européenne (BCE) en tant qu'établissement de crédit important.

2. En 2016, la Cour des comptes a réalisé un premier bilan d'étape de la mise en place de Bpifrance

Dans son rapport de 2016, la Cour des comptes estimait qu'il était « encore trop tôt pour mesurer l'impact des interventions de Bpifrance, dans la mesure où, pour certains de ses outils, notamment dans le domaine du capital investissement, cette efficacité ne pourra être évaluée que dans dix à quinze ans ».

Le rapport propose néanmoins des premiers éléments de bilan sur la fusion, et évalue, avant la crise liée à l'épidémie de la covid-19, la pertinence des réponses apportées par Bpifrance aux difficultés des entreprises.

D'après la Cour, la création de Bpifrance a bien permis de renforcer les synergies entre les différents acteurs du soutien au financement et ainsi permis « aux entreprises de disposer dans un seul lieu, dans chaque région, d'un accès à l'intégralité de la palette d'offres de services en garantie, prêts, aide à l'innovation, soutien en fonds propres et accompagnement à l'exportation . » Cette évolution s'inscrit également dans la nouvelle articulation des rôles respectifs de l'État et des régions, Bpifrance déployant un certain nombre d'outils en lien avec ces dernières.

Dans l'ensemble, le rapport de la Cour relève une mobilisation accrue des financements, les synergies permises par la fusion ayant conduit à renforcer les moyens affectés à chacune des politiques portées par la nouvelle entité .

Bpifrance Financement a en particulier développé ses activités de prêt, avec ou sans garantie et joué un rôle important dans le préfinancement du crédit d'impôt pour la compétitivité et l'emploi (CICE). La banque publique a permis aux entreprises, et en particulier aux petites et moyennes entreprises (PME), de bénéficier plus rapidement des effets du crédit d'impôt. Au 31 décembre 2015, l'encours de préfinancement de CICE représentait 3,6 milliards d'euros.

Dans ses recommandations, la Cour des comptes a souligné l'importance de mieux maîtriser l'expansion de Bpifrance , qui ne doit pas se substituer à l'investissement privé mais bien pallier les insuffisances de marché et intervenir via des cofinancements.

Surtout, le rapporteur relève que la clarification des rôles respectifs de Bpifrance et de l'agence des participations de l'État (APE), déjà recommandée par la Cour dans son rapport de 2016, n'a pas eu lieu . Alors que Bpifrance a vocation à concentrer son action sur les entreprises en croissance, les PME et les entreprises de taille intermédiaire (ETI), l'APE doit en principe porter la participation de l'État dans les grandes entreprises jugées stratégiques, participant à des missions de service public ou en grande difficulté pouvant entrainer un risque systémique.

Alors que Bpifrance détenait déjà en 2016 des participations dans plusieurs grands groupes (4 milliards d'euros de participations au sein du groupe Orange, 800 millions d'euros au sein du groupe Eiffage 31 ( * ) , 300 millions d'euros au sein du groupe Vivendi 32 ( * ) ) le rapporteur considère que l'effort de clarification des doctrines d'intervention n'a pas été mené à son terme .

Ainsi, en 2017, la cession à Bpifrance des parts de l'État dans l'entreprise Peugeot démontre la priorité donnée à des considérations d'opportunité immédiate (obtenir des liquidités pour procéder à la recapitalisation d'EDF et d'Areva) au détriment d'une véritable stratégie pour chacun des deux acteurs .

Le portefeuille actuel de Bpifrance Participations résulte ainsi principalement d'une sédimentation historique n'ayant pas donné lieu à un effort de redéfinition stratégique.

B. FACE À LA CRISE ENGENDRÉE PAR L'ÉPIDÉMIE DE COVID-19, BPIFRANCE A CONSTITUÉ LE BRAS ARMÉ DE L'ÉTAT DANS LE SOUTIEN AU FINANCEMENT DES ENTREPRISES

1. Les prêts garantis par l'État ont été mis en oeuvre grâce aux moyens opérationnels de Bpifrance

Afin de répondre au plus vite aux besoins de financement des entreprises dans la période de confinement puis de crise sanitaire, le Parlement a voté la possibilité d'accorder la garantie de l'État aux prêts consentis par les établissements de crédit et les sociétés de financements à des entreprises immatriculées en France 33 ( * ) .

Les prêts garantis par l'État (PGE)

Mise en oeuvre rapidement après le début du premier confinement, la garantie de l'État accordée au titre de PGE présente plusieurs caractéristiques :

- les entreprises éligibles doivent être immatriculées en France, et peuvent exercer une activité de nature financière depuis l'arrêté du 6 mai 2020. Les entreprises faisant l'objet d'un plan de sauvegarde ou de redressement judiciaire au 24 mars 2020, ou étant en cours de procédure amiable, sont également éligibles au PGE sous conditions ;

- les prêts garantis doivent comporter un différé d'amortissement minimal de douze mois pouvant être porté à vingt-quatre mois, ainsi qu'une clause permettant aux emprunteurs, à l'issue de cette première période, de les amortir sur une période additionnelle allant jusqu'à cinq années ;

- la quotité du montant emprunté bénéficiant de la garantie de l'État est plafonnée à 90 % pour les entreprises qui emploient en France moins de 5 000 salariés et réalisent un chiffre d'affaires inférieur à 1,5 milliard d'euros, 80 % pour les entreprises réalisant un chiffre d'affaires supérieur à 1,5 milliard d'euros et inférieur à 5 milliards d'euros, et à 70 % pour les grandes entreprises.

Source : commission des finances du Sénat.

Afin de mettre en oeuvre au plus vite ce dispositif de garantie sur les prêts octroyés directement par les banques, Bpifrance a été mobilisée pour les prêts conclus par des entreprises employant en France moins de 5 000 salariés ou réalisant un chiffre d'affaires annuel inférieur à 1,5 milliard d'euros. Au-delà de ce seuil, la garantie est octroyée directement par arrêté du ministre chargé de l'économie.

Bpifrance s'est avérée être un opérateur incontournable de la distribution de ces garanties, disposant de l'expertise nécessaire au déploiement. Dès le 7 avril, 40 000 dossiers de prêts garantis étaient validés, pour un montant de 5,6 milliards d'euros, un peu plus de 90 000 dossiers étant alors encore en instance. Au 15 janvier 2021, ce sont quelques 131 milliards d'euros de PGE qui ont été distribués, pour un total de 643 000 dossiers .

2. Face à la crise, Bpifrance a également renforcé ses différents outils d'intervention

D'après les indications fournies par Bpifrance, « plus de 2,5 milliards d'euros de financement sous forme de produits « anti-crise », spécifiquement créés, ont été injectés dans le cadre [d'un] plan de soutien, soit l'équivalent, en moins de trois mois, [du budget annuel de Bpifrance] » 34 ( * ) .

Les prêts Atout 35 ( * ) constituent le principal outil déployé par Bpifrance pendant cette période, avec un total de 1,95 milliard d'euros octroyés. Par ailleurs, 409 millions de prêts Rebond 36 ( * ) ont été octroyés sur les fonds régionaux à destination des très petites entreprises (TPE) dans près de 80 % des cas .

En outre, Bpifrance a été particulièrement mobilisée pour soutenir l'innovation, les prêts et aides à l'innovation de la banque publique ayant doublé au cours du premier semestre 2020, atteignant 800 millions d'euros . Les investissements issus du programme d'investissement d'avenir (PIA) ont été mobilisés en faveur de l'innovation (165 millions d'euros), de même qu'un grand nombre de prêts sans garantie (PSG).

Par ailleurs, Bpifrance a été chargée de la mise en oeuvre du French Tech bridge , un dispositif d' equity bridge 37 ( * ) devant permettre d'apporter des financements aux start-up contraintes à court terme dans leur capacité à lever des financements . Bpifrance a également renforcé ses interventions en capital, en particulier dans les start-up innovantes (+ 58 % de capital investi).

Enfin, Bpifrance a maintenu ses activités en matière d'Assurance Export, et déployé de nouveaux moyens, les garanties étant gérées pour le compte de l'État.

II. LE DISPOSITIF PROPOSÉ : LA RATIFICATION DE L'ORDONNANCE AUTORISANT LA FUSION-ABSORPTION DE BPIFRANCE SA PAR SA FILIALE BPIFRANCE FINANCEMENT

A. UNE HABILITATION ADOPTÉE DANS L'URGENCE PAR LE PARLEMENT...

L'article 11 de la loi du 23 mars 2020 d'urgence pour faire face à l'épidémie de covid-19 38 ( * ) habilite le Gouvernement à prendre une série d'ordonnances. Il a notamment été autorisé, dans les trois mois suivant la publication de la loi, à prendre par ordonnance des mesures « adaptant les dispositions relatives à l'organisation de la Banque publique d'investissement créée par l'ordonnance n° 2005-722 du 29 juin 2005 relative à la Banque publique d'investissement afin de renforcer sa capacité à accorder des garanties ».

Sur ce fondement, l'ordonnance n° 2020-739 du 17 juin 2020 portant réorganisation de la Banque publique d'investissement 39 ( * ) autorise la fusion-absorption de l'entité faîtière Bpifrance SA par sa filiale Bpifrance Financement.

Si cette opération doit en effet permettre de conforter les garanties de Bpifrance Financement, elle a surtout des conséquences substantielles sur deux aspects:

- la fusion permet également de renforcer les fonds propres de l'entité de financement, Bpifrance Participations devenant sa filiale, alors que Bpifrance Financement atteignait les limites prudentielles fixées par le droit de l'Union européenne. Ainsi, grâce à la fusion, l'entité de financement pourra octroyer 50 milliards d'euros de financements complémentaires aux entreprises d'ici à 2024.

- du fait de son absorption par Bpifrance Financement, société de financement, la nouvelle entité faîtière est exclue du champ des administrations publiques (APU) et, partant, des règles de solde public. Elle peut dès lors s'endetter sans que cette dette ne soit comptabilisée dans le déficit public, et renforcer sa participation au sein de Bpifrance Participations, permettant une hausse des investissements en fonds propres de la filiale ;

B. ...POUR UNE RÉFORME EN PROFONDEUR DE L'ORGANISATION DE BPIFRANCE...

L'article 1 de l'ordonnance prévoit que la fusion par voie d'absorption de la société anonyme Bpifrance par sa filiale agréée en tant qu'établissement de crédit, Bpifrance Financement, doit être opérée dans les douze mois suivant la publication de l'ordonnance. Il est prévu que la société résultant de la fusion « vient aux droits et obligations de l'entité absorbée ».

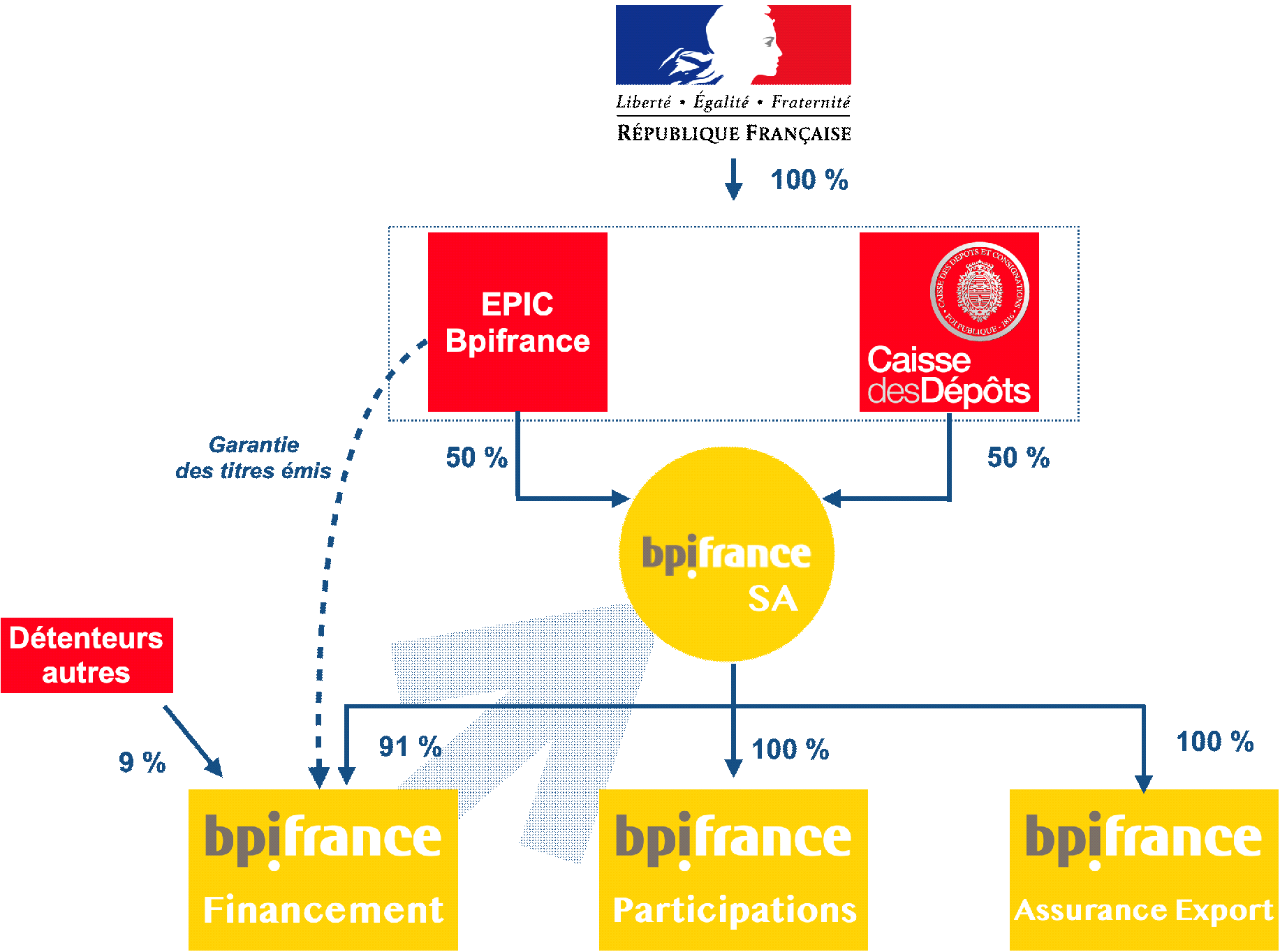

Structure capitalistique de Bpifrance avant la fusion

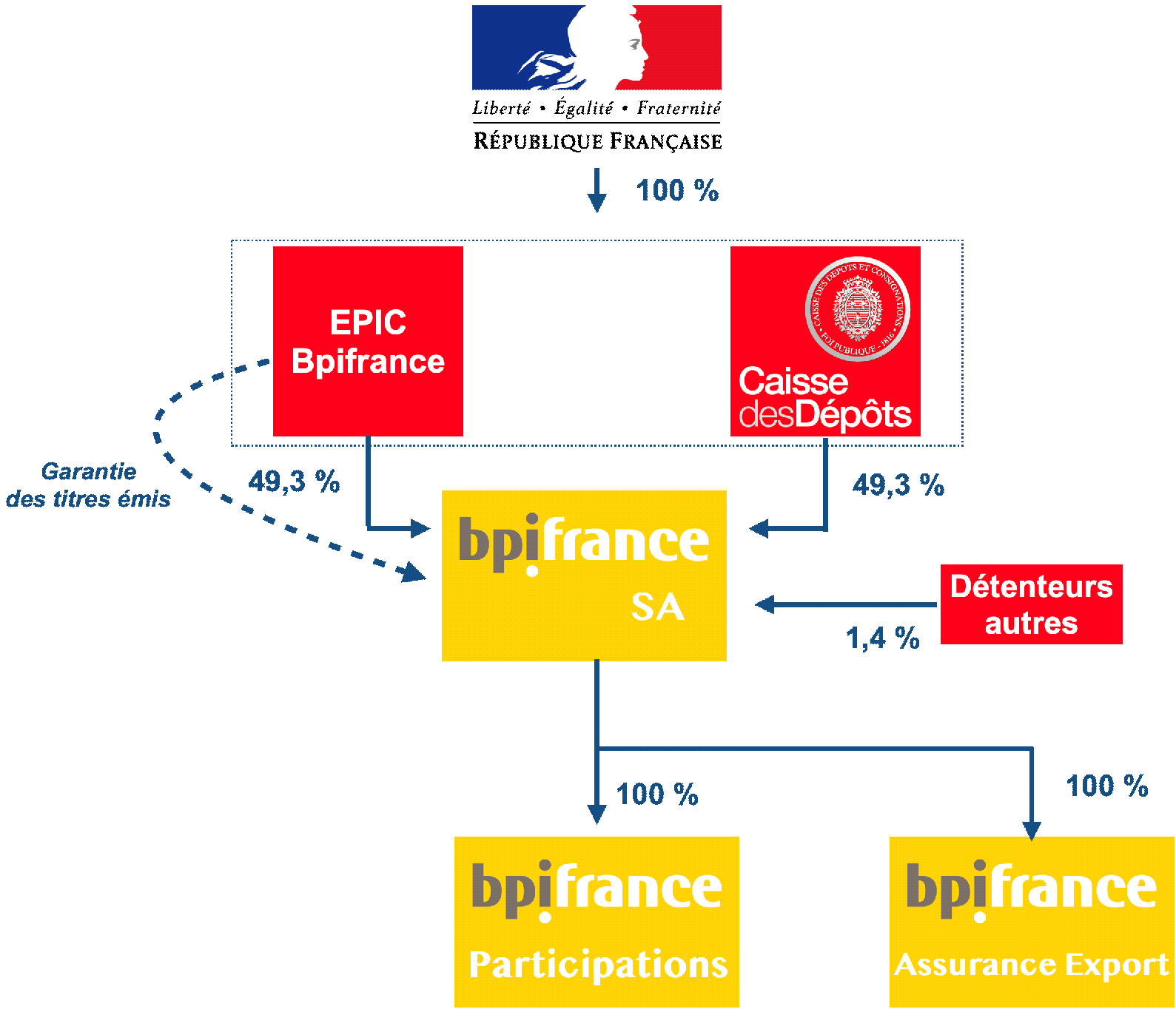

Structure capitalistique de Bpifrance résultant de la fusion

Source : commission des finances du Sénat

L'article 2 de l'ordonnance de juin modifie l'article 6 de l'ordonnance du 29 juin 2005 pour préciser les nouvelles règles applicables à la détention capitalistique de Bpifrance. Il est ainsi prévu une détention publique 40 ( * ) minimale sur l'entité faîtière représentant au moins 95 % du capital de la société. La participation de l'État 41 ( * ) doit porter, a minima, sur 47,5 % de celui-ci et le principe reste celui d'une parité de détention avec l'État.

Des règles spécifiques sont définies pour le solde du capital de Bpifrance, qui ne pourra être détenu que par des établissements de crédit, des entreprises d'investissement, des sociétés de financement ou des entreprises agréées à cet effet . Il est également prévu que seuls les bénéficiaires des garanties distribuées par Bpifrance au titre de sa mission d'intérêt général de « contribuer au développement économique en prenant en charge une partie du risque résultant des crédits accordés aux petites et moyennes entreprises » 42 ( * ) pourront être actionnaires de la société . Cette restriction est justifiée par la nécessité de disposer d'un alignement des intérêts, au sein de l'actionnariat de Bpifrance, sur la politique de garantie des prêts aux PME et ainsi sur l'abondement des fonds de garantie .

L'article 2 modifie également les règles de composition du Conseil d'administration , mais les grands équilibres restent inchangés :

- quatre administrateurs nommés par décret pour représenter l'État (inchangé) ;

- cinq nommés par l'assemblée générale, dont quatre sur proposition de la Caisse des dépôts et consignation (CDC - antérieurement, ils étaient directement nommés par la caisse), le cinquième administrateur faisant son entrée au conseil d'administration pour représenter les minoritaires ;

- deux personnalités qualifiées nommées par décret. Alors qu'ils étaient trois dans l'entité précédant la fusion, l'un d'entre eux est remplacé par le membre supplémentaire désigné par l'assemblée générale ;

- le directeur général de la société anonyme, également nommé par décret (inchangé) ;

- deux administrateurs représentant les régions nommés par décret sur proposition des régions (inchangé) ;

- un homme et une femme pour représenter les salariés (inchangé).

L'article ajoute une règle de parité pour le conseil d'administration.

L'article 3 de l'ordonnance procède à diverses coordinations, substituant la référence à la société anonyme Bpifrance à la place de la société de financement.

L'article 4 prévoit les conditions dans lesquelles les actionnaires de l'entité de financement ne répondant pas aux critères posés par l'article 2 devront céder leurs actions dans les dix-huit mois suivant la publication de l'ordonnance. Pour opérer la cession, le prix par action devra être déterminé par un expert indépendant. Il est également prévu qu'une clause soit adoptée par l'assemblée générale visant à ce que les actionnaires ne répondant plus aux conditions de l'article 2 de l'ordonnance doivent céder leur part dans la société dans un délai de douze mois.

L'article 5 prévoit que le traité de fusion, une fois celle-ci réalisée, rend automatiquement opposable aux tiers de la société absorbante les actifs de la société absorbée, ainsi que leurs sûretés, garanties et accessoires, afin d'assurer la continuité de l'activité postérieurement à la fusion. De même, l'opération de fusion n'entraîne aucune remise en cause des contrats en cours d'exécution.

L'article 6 prévoit les modalités d'application dans le temps des dispositions relatives au conseil d'administration, et l'article 7 précise que les articles 2,3, 5 et 6 entrent en vigueur une fois la fusion réalisée.

La fusion a été réalisée le 18 décembre 2020 lors des assemblées générales de Bpifrance SA et de Bpifrance financement . Il résulte de celle-ci une détention paritaire entre la Caisse des dépôts et consignations et l'État, se partageant 98,6 % du capital de la nouvelle entité. Les actionnaires de Bpifrance Financement représentent 1,4 % de l'actionnariat de la nouvelle entité.

C. ... QUI DOIT PERMETTRE DE RENFORCER CONSIDÉRABLEMENT SES MOYENS D'ACTION

1. Le renforcement indispensable des fonds propres de la structure de financement au regard des exigences prudentielles

La fusion-absorption permet de renforcer considérablement les fonds propres de l'entité de financement via les fonds propres de la filiale Bpifrance Participations. Alors que Bpifrance Financement et Bpifrance Participations constituaient deux sociétés soeurs avant la fusion, en plaçant Bpifrance Particpations comme filiale, l'opération permet d'améliorer sensiblement les ratios de solvabilité et de liquidité de l'entité de financement . La capacité des banques à octroyer des financements dépendant du niveau et de la qualité de leurs fonds propres, l'opération permet d'augmenter la capacité de financement de Bpifrance Financement.

Ce modèle d'organisation, déjà envisagé en 2012, avait été écarté pour des raisons politiques quant à la détention capitalistique, une telle organisation supposant que le groupe Bpifrance, et non pas seulement la filiale, soit en partie détenu par des actionnaires privés .

La crise engendrée par l'épidémie de Covid-19 a cependant rendu plus pressante la nécessité d'opérer la fusion : il était devenu essentiel de conforter les ratios de solvabilité de l'entité de financement au regard des obligations prudentielles de la banque.

Indépendamment de leur nature publique ou privée, les établissements de crédits de l'Union européenne sont soumis à la même réglementation prudentielle , notamment le règlement 575/2013 du Parlement européen et du Conseil relatif aux exigences prudentielles ( capital requirement regulation , CRR). Ce règlement fixe en particulier les exigences de ratio de liquidité et de solvabilité des banques, en application de l'accord de Bâle III de 2010.

Les exigences de fonds propres des banques européennes

Depuis le paquet législatif européen CRD IV 43 ( * ) , les exigences de fonds propres des banques européennes ont été renforcées. Ainsi, en 2019, les exigences et recommandations totales de fonds propres de base de catégorie 1 (CET1) sont situées à 10,6 %. Les fonds propres CET1 sont les fonds propres des banques de la qualité la plus élevée, consistant en grande partie en actions ordinaires. L'exigence moyenne de fonds propres complémentaires, dits de pilier 2 et qui constituent des exigences de fonds propres fixée par le superviseur pour chaque banque, s'élevait à 2,1 % en 2019 et la recommandation non contraignante au titre du pilier 2 à 1,5 %.

Source : Banque centrale européenne (BCE).

Alors que le ratio de solvabilité de Bpifrance Financement se situait autour de 13 % (CET1 et pilier 2) avant la fusion, soit un niveau très proche des exigences prudentielles minimales, la fusion permet d'augmenter ce ratio pour passer à 28 % sur base consolidée.

En effet, d'après les échanges en cours entre Bpifrance et la Banque centrale européenne, la supervision de Bpifrance devrait pouvoir se faire sur base consolidée, c'est-à-dire en intégrant les fonds propres de Bpifrance Participations aux ratios prudentiels . Le superviseur européen a néanmoins souhaité pouvoir continuer à disposer d'informations ( reporting ) sur la situation sur base sociale, soit indépendamment des filiales .

2. Une nouvelle organisation qui permet en partie de faire sortir Bpifrance des règles de solde maastrichtien et, partant, de renforcer la capacité d'endettement de l'entité faîtière

Au sens des critères de Maastricht, la dette émise par la nouvelle entité n'est pas considérée comme de la dette publique dans la mesure où l'entité faîtière n'est plus un organisme divers d'administration centrale (ODAC) mais une société financière, au même titre que l'ancienne filiale Bpifrance Financement.

Ainsi, d'après les informations transmises au rapporteur, l'appréciation du solde de l'opération est réalisée au niveau consolidé . Si la nouvelle holding injecte du capital dans Bpifrance Participations, la comptabilité nationale retracera un retrait de capital dans la holding au titre de la participation de l'État, et une injection en capital par l'État dans Bpifrance Participations, ces opérations étant neutres sur les ratios de finances publiques . Une telle opération serait néanmoins limitée au niveau des fonds propres de l'entité faîtière, soit 4 milliards d'euros.

Le maintien de la garantie de l'établissement public industriel et commercial (EPIC) Bpifrance sur les titres émis par l'entité de financement devrait permettre de maintenir le bénéfice de taux d'intérêts très faibles . La facilité de financement est d'autant plus importante que la garantie de l'EPIC est autonome, à première demande, inconditionnelle et irrévocable.

Grâce à cette garantie, les émissions de Bpifrance bénéficient, au regard des règles prudentielles, de la qualification d'actifs liquides de haute qualité (HQLA) de niveau 1 . Ils sont ainsi particulièrement demandés par les investisseurs puisque ces titres entrent dans le cadre du calcul de leur ratio de couverture des besoins de liquidité ( Liquidity Coverage Ratio - LCR ) .

D'après les informations transmises au rapporteur, la sortie de la nouvelle entité faîtière du solde des administrations publiques devrait permettre à la nouvelle Bpifrance SA de s'endetter pour financer une augmentation de capital au sein de sa filiale Bpifrance Participations. Ainsi, Bpifrance Participations, bien que considéré comme une APU, pourra augmenter sensiblement ses investissements en fonds propres sur des obligations émises par sa société mère, garanties par l'État via l'EPIC Bpifrance.

III. LA POSITION DE LA COMMISSION DES FINANCES : SI LA FUSION SOULÈVE DES INTERROGATIONS, L'OBJECTIF DE RENFORCER LE PRINCIPAL ACTEUR PUBLIC DU FINANCEMENT DES ENTREPRISES DOIT ÊTRE SOUTENU

A. UNE RÉFORME STRUCTURELLE DE BPIFRANCE, EXCÉDANT LE CHAMP PRÉVU PAR LA LOI DU 23 MARS 2020

Le choix du Gouvernement d'inscrire la ratification de la présente ordonnance à l'ordre du jour démontre sa volonté de sécuriser l'opération de fusion au niveau législatif. En effet, si les ordonnances non ratifiées ne peuvent plus être modifiées que par la loi au-delà du délai fixé par la loi d'habilitation, elles sont susceptibles de recours devant le juge administratif jusqu'à leur ratification et peuvent faire l'objet d'une annulation.

Dans ce contexte, le rapporteur considère qu'il est important de sécuriser la fusion, et ce d'autant plus que l'ordonnance qui y procède excède largement le champ de l'habilitation donnée par le législateur.

Sans s'opposer, sur le fond, à une fusion qui renforce la capacité de Bpifrance à financer des entreprises dans le contexte de crise actuel, le rapporteur ne peut que souligner l'appréciation extensive du Gouvernement des termes de l'habilitation, termes qu'il a pourtant lui-même soumis dans le texte initial du projet de loi d'urgence pour faire face à l'épidémie de covid-19.

Alors que l'ordonnance devait seulement adapter l'organisation de Bpifrance « afin de renforcer sa capacité à accorder des garanties », la fusion provoque un bouleversement des équilibres qui s'étend bien au-delà de cette simple adaptation.

B. UNE ÉVOLUTION SUBSTANTIELLE AU REGARD DES RÈGLES DE SOLDE PUBLIC ET DU FINANCEMENT DES PARTICIPATIONS DE BPIFRANCE

Conséquence directe de la fusion, la décision a été prise pour la nouvelle holding de lever trois milliards d'euros afin d'augmenter sa participation au sein de sa filiale Bpifrance Participations.

Ces trois milliards d'euros , financés par une émission obligataire de l'entité de financement et indirectement garantis par l'État via l'EPIC , n'entreront pas dans le calcul du solde public et ne seront pas considérés comme participant du déficit public de l'État .

Ainsi, la dette levée par Bpifrance pour augmenter ses participations n'apparaîtra pas dans le montant du déficit public, alors même que l'entité bénéficie indirectement de la garantie de l'État et met en oeuvre des politiques publiques de soutien aux entreprises via des investissements en fonds propres.

De plus, le recours à une levée de fonds sur le marché pour renforcer des investissements en fonds propres de Bpifrance permettrait à la banque publique d'utiliser l'effet de levier entre d'une part, les taux réduits dont elle bénéficie au titre de la garantie publique et, d'autre part, le rendement de son portefeuille d'investissements en fonds propres . Dans ces termes, alors que les primes de garantie payées par Bpifrance pourraient n'être pas alignées sur leur valeur de marché 44 ( * ) , la question d'une requalification en aide d'État par la Commission européenne de la garantie dont bénéficie la holding peut être posée .

C. UN RISQUE D'OPACITÉ SUR LE FINANCEMENT DES FONDS DE GARANTIE BPIFRANCE, EN CONTRADICTION AVEC LE PRINCIPE D'UNIVERSALITÉ BUDGÉTAIRE

Le rapporteur attire l'attention sur le fait que cette nouvelle structure juridique pourrait conduire à renforcer la pratique de l'abondement des fonds de garantie via le recyclage des dividendes de Bpifrance Participations ou les redéploiements entre les fonds.

D'après l'intervention de Nicolas Dufourcq, directeur général de Bpifrance, devant la commission des finances de l'Assemblée nationale, « en procédant à cette opération, on peut changer le seuil de redéploiement des fonds de garantie » 45 ( * ) . En 2020, les redéploiements auraient ainsi permis de dégager 400 millions d'euros, intégralement consommés à l'occasion de la mise en oeuvre des prêts Atout.

De plus, d'après les informations transmises par Bpifrance, le surcroît de résultat engendré par la hausse des participations au sein de la filiale Bpifrance Participations devrait également permettre de « contribuer au financement des missions d'intérêt général du groupe », parmi lesquelles, les fonds de garantie.

Or, la Cour des comptes rappelle dans son rapport de 2016 que le « recyclage constitue une opération de débudgétisation qui prive de fait le Parlement d'exercer son pouvoir en matière budgétaire. Le processus budgétaire normal aurait été celui d'une remontée des dividendes de Bpifrance au budget de l'État et de l'inscription des crédits nécessaires en loi de finances en vertu des principes d'universalité et de non contraction des dépenses et des recettes . »

Alors que dans le fonctionnement antérieur à la fusion, les recettes des fonds de garantie étaient réallouées par l'intermédiaire de l'EPIC Bpifrance, ce qui n'était déjà guère satisfaisant, la nouvelle organisation pourrait encore renforcer l'absence de contrôle et de visibilité du Parlement. En effet, l'entité de financement constituant désormais la holding du groupe Bpifrance, les redéploiements de crédits pourraient avoir lieu directement au sein de celle-ci.

D. UN OBJECTIF LÉGITIME D'ACCROISSEMENT DU SOUTIEN AUX ENTREPRISES DANS LE CONTEXTE DE GRANDES DIFFICULTÉS LIÉES À L'ÉPIDÉMIE DE COVID-19

En dépit des différents points de vigilance relevés par le rapporteur, la fusion n'en demeure pas moins une opération souhaitable dans la mesure où elle permet d'augmenter les fonds propres de l'entité de financement dans le contexte de risque systémique que représente la crise engendrée par l'épidémie de covid-19 .

Le renforcement des fonds propres de l'entité de financement est une opération juridique indispensable, qui avait d'ailleurs déjà été envisagée en 2012 lors de la création par la loi de Bpifrance.

De ce point de vue, la crise engendrée par l'épidémie de covid-19 a joué un rôle de catalyseur, accélérant une transformation qui devait avoir lieu. D'après les informations communiquées au rapporteur, les « réflexions sur ce projet de réorganisation ont émergé depuis le précédent plan stratégique (juillet 2019) », soit avant l'apparition de l'épidémie.

Les capitaux propres de l'entité de financement devraient ainsi passer de 4 milliards d'euros à 25 milliards d'euros, soit une augmentation de la capacité de financement de l'ordre 50 milliards d'euros d'ici à 2024 .

Cette fusion devrait également permettre de simplifier les modalités de pilotage du groupe, en allégeant la gouvernance, en limitant le recours aux opérations de financement intragroupe et en simplifiant les flux financiers entre les entités. Comme indiqué plus haut, cette simplification se reflétera également dans les règles de supervision, qui devraient s'exercer sur base consolidée pour l'ensemble du groupe, avec néanmoins des obligations de reporting sur base sociale .

Décision de la commission : votre commission a adopté cet article sans modification.

ARTICLE 3 bis (nouveau)

Modifications de l'ordonnance n° 2020-739

du 17 juin 2020 portant réorganisation de la Banque publique

d'investissement et modifiant l'ordonnance n° 2005-722 du 29 juin 2005

relative à la Banque publique d'investissement

Le présent article apporte un certain nombre de précisions et de corrections rédactionnelles à l'ordonnance n° 2020-739 du 17 juin 2020 portant réorganisation de la Banque publique d'investissement et modifiant l'ordonnance n° 2005-722 du 29 juin 2005 relative à la Banque publique d'investissement, dont il est proposé la ratification à l'article 3.

La commission a adopté cet article sans modification.

Le présent article a été introduit par l'Assemblée nationale à l'initiative de la députée Dominique David, rapporteure, lors de l'examen du projet de loi en commission des finances.

Il apporte un certain nombre de précisions et de corrections rédactionnelles au texte de l'ordonnance , dont la ratification est proposée à l'article 3 du présent projet de loi 46 ( * ) .

*

Le rapporteur considère que ces précisions sont opportunes.

Décision de la commission : la commission des finances a adopté cet article sans modification.

ARTICLE 4

Ratification de l'ordonnance n° 2020-740 du

17 juin 2020 relative à l'octroi d'avances en compte courant aux

entreprises en difficulté par les organismes de placement collectif

de capital investissement et les sociétés de capital-risque

. Le présent article a pour objet de ratifier l'ordonnance n° 2020-740 du 17 juin 2020 relative à l'octroi d'avances en compte courant aux entreprises en difficulté par les organismes de placement collectif de capital investissement et les sociétés de capital-risque.

Pour permettre d'augmenter les capacités des structures de capital investissement de soutenir la trésorerie des entreprises dont elles sont actionnaires, l'ordonnance du 17 juin 2020 assouplit de façon temporaire les conditions dans lesquelles les fonds de capital investissement peuvent leur accorder des avances en compte courant.

La commission a adopté cet article sans modification.

I. LE DROIT EXISTANT : UN ENCADREMENT DES CONDITIONS D'OCTROI D'AVANCES EN COMPTE COURANT PAR LES STRUCTURES DE CAPITAL INVESTISSEMENT

Les fonds de capital investissement permettent à leurs souscripteurs d'investir dans des sociétés non cotées en bourse .

Deux catégories principales doivent être distinguées, selon que les fonds sont réservés aux investisseurs professionnels ou ouverts à des particuliers.

Les fonds de capital investissement ouverts aux investisseurs non professionnels sont détaillés aux articles L. 214-27 à L. 214-32-1 du code monétaire et financier.

Le tableau ci-après présente les différents véhicules juridiques auxquels peuvent souscrire des particuliers ainsi que leurs principales caractéristiques.

Présentation des principaux véhicules de

capital investissement

ouverts aux investisseurs non

professionnels

|

Véhicule |

Contraintes d'investissement |

Nombre et encours |

|

Fonds commun de placement à risque (FCPR) |

Actif composé à 50 % au moins de parts de SARL, titres associatifs, titres participatifs ou titres de capital (ou donnant accès au capital) de sociétés non cotées Sont comptabilisés pour ce quota les titres éligibles émis par des sociétés cotées de petite capitalisation boursière 47 ( * ) , dans la limite de 20 % de l'actif du fonds. |

73 FCPR agréés à fin 2020 Encours compris entre 5 milliards et 10 milliards d'euros |

|

Fonds communs de placement dans l'innovation (FCPI) |

Actif composé à 70 % au moins de titres financiers, parts de SARL et avances en compte courant conférant la qualité d'actionnaire ou d'associé de PME non cotées innovantes consacrant une partie de leurs ressources à des activités de recherche et développement |

291 FCPI agréés à fin 2019 Encours de 10 milliards d'euros |

|

Fonds d'investissement de proximité (FIP) |

Actif composé à 70 % au moins de titres financiers, parts de SARL et avances en compte courant conférant la qualité d'actionnaire ou d'associé de PME établies dans les mêmes régions que le FIP et non cotées en bourse |

367 FIP agréés à fin 2019 Encours de 2,8 milliards d'euros |

|

Sociétés de capital-risque 48 ( * ) (SCR) |

Actif composé à 50 % au moins de titres de sociétés non cotées en bourse |

120 SCR agréées à fin 2018 Encours non connu |

NB : l'acronyme SARL désigne les sociétés à responsabilité limitée.

Source : commission des finances du Sénat, à partir des données transmises par la direction générale du Trésor

S'agissant des véhicules de capital investissement réservés aux investisseurs professionnels, deux catégories doivent être distinguées :

- les fonds professionnels de capital-investissement (FPCI), dont les contraintes d'investissement sont proches de celles applicables aux FCPR 49 ( * ) ;

- les sociétés de libre partenariat (SLP), qui peuvent opter pour les règles d'investissement applicables aux FPCI 50 ( * ) .

Pour permettre d'accompagner les entreprises au sein desquelles ces entités investissent et de soutenir temporairement leur trésorerie, ils peuvent leur consentir des avances en compte courant 51 ( * ) , dans la limite de 15 % de leur actif ou de leur situation nette comptable. Les FCPR ne peuvent consentir de telles avances qu'aux sociétés dont le fonds détient au moins 5 % du capital.

II. LE DISPOSITIF PROPOSÉ : LA RATIFICATION DE L'ORDONNANCE N° 2020-740 DU 17 JUIN 2020 RELATIVE À L'OCTROI D'AVANCES EN COMPTE COURANT AUX ENTREPRISES EN DIFFICULTÉ PAR LES ORGANISMES DE PLACEMENT COLLECTIF DE CAPITAL INVESTISSEMENT ET LES SOCIÉTÉS DE CAPITAL-RISQUE

Le présent article propose de ratifier l'ordonnance n° 2020-740 du 17 juin 2020 relative à l'octroi d'avances en compte courant aux entreprises en difficulté par les organismes de placement collectif de capital investissement et les sociétés de capital-risque.

Cette ordonnance 52 ( * ) introduit des assouplissements dérogatoires aux conditions dans lesquelles les différents véhicules de capital investissement peuvent octroyer des avances en compte courant aux entreprises dont elles sont actionnaires .

L'objectif poursuivi est ainsi de renforcer le soutien financier aux entreprises en difficulté en raison des conséquences économiques de la crise sanitaire.

L'ordonnance comporte à cet effet un article principal, lequel majore temporairement les limites de droit commun à l'octroi d'avances en compte courant par les véhicules de capital investissement .

Par dérogation, l'ordonnance prévoit des plafonds dérogatoires, fixés à :

- 20 % de l'actif pour les fonds de capital investissement régis par les articles L.214-27 et suivants du code monétaire et financier 53 ( * ) ;

- 30 % du montant total des engagements de souscription pour les fonds professionnels de capital investissement et les sociétés de libre partenariat ayant opté pour les mêmes règles d'investissement ;

- 30 % de la situation nette comptable pour les sociétés de capital-risque .

En complément, pour ces fonds ouverts aux investisseurs particuliers, l'ordonnance suspend l'application du critère de détention conditionnant la possibilité de consentir une avance en compte courant - actuellement réservée aux entreprises dont le fond détient au moins 5 % du capital.

Ces assouplissements sont soumis à deux conditions , relatives :

- au périmètre des entreprises éligibles , puisque seules les avances consenties à des entreprises dont la viabilité est mise en cause peuvent justifier le dépassement du plafond de droit commun - étant entendu que le critère principal retenu est celui d'une perte de chiffre d'affaires d'au moins 10 % entre le 1 er mars et le 30 avril 2020 par rapport à la même période en 2019 ;

- à la durée d'octroi, puisque la dérogation s'applique aux avances consenties du 18 juin 2020 au 31 décembre 2020 , un retour au plafond de droit commun devant intervenir au plus tard le 30 juin 2022.

*

L'Assemblée nationale a adopté le présent article sans modification.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN OUTIL TEMPORAIRE DE SOUTIEN À LA TRÉSORERIE DES ENTREPRISES, DONT L'IMPACT NE PEUT ENCORE ÊTRE APPRÉCIÉ

L'assouplissement introduit par l'ordonnance participe des dispositifs de soutien à la trésorerie des entreprises affectées par les conséquences économiques de la crise sanitaire.

En permettant, de façon proportionnée, aux structures de capital investissement d'accompagner les sociétés dont elles sont actionnaires pour surmonter leurs difficultés, les mesures mises en oeuvre répondent de façon cohérente à un double objectif :

- d'une part, elles complètent les mesures de soutien public à la trésorerie des entreprises , au premier rang desquelles figure le prêt garanti par l'État ;

- d'autre part, pour les fonds de capital investissement et leurs souscripteurs, elles permettent de préserver la rentabilité ultérieure de leurs investissements .

C'est pourquoi le rapporteur approuve la ratification proposée de l'ordonnance du 17 juin 2020.

Il est toutefois regrettable qu'aucun élément d'évaluation du dispositif ne soit disponible à ce stade.

L'administration a ainsi indiqué au rapporteur « [ne pas disposer] de donnée précise sur l'octroi avant ou pendant la crise d'avances en compte courant par les véhicules de capital-investissement. Il faudrait en effet disposer des portefeuilles détaillés et, s'agissant de l'utilisation des flexibilités offertes par l'ordonnance, pouvoir identifier la proportion d'avances accordées hors plafond habituel. Vu avec l'Autorité des marchés financiers (AMF), cette donnée n'est pas disponible ». Les associations professionnelles devraient rapidement conduire une enquête auprès de leurs adhérents pour apprécier l'utilisation faite de ces flexibilités.

Cette absence d'évaluation est d'autant plus dommageable que la période prévue par l'ordonnance pour l'assouplissement des conditions d'avance en compte courant par les fonds de capital investissement ne correspond pas à la prolongation de la crise sanitaire au-delà de 2020 54 ( * ) .

Dans ces conditions, le rapporteur s'est interrogé sur l'opportunité d'étendre la période pendant laquelle l'assouplissement s'applique .

Toutefois, les associations représentatives des sociétés de gestion n'en ont pas exprimé le besoin. De surcroît, tout en indiquant ne pas envisager de prolongation à ce stade, le Gouvernement s'est déclaré ouvert à une telle extension en cas de demande ultérieure des structures de capital investissement.

Pour ces raisons, la commission a adopté cet article sans modification.

Décision de la commission : la commission des finances a adopté cet article sans modification.

* 6 Ordonnance n° 2020-317 du 25 mars 2020 portant création d'un fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation.

* 7 Ordonnance n° 2020-705 du 10 juin 2020 relative au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation.

* 8 Loi n° 2020-1721 du 29 décembre 2020 de finances pour 2021.

* 9 Article 1 er de l'ordonnance n° 2020-317 du 25 mars 2020 précitée.

* 10 Loi n° 2020-289 du 23 mars 2020 de finances rectificative pour 2020.

* 11 Les sociétés d'assurances se sont, par l'intermédiaire de la fédération française de l'assurance (FFA), engagées à contribuer à hauteur de 400 millions d'euros au fonds de solidarité.

* 12 Décret n° 2020-371 du 30 mars 2020 relatif au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation.

* 13 À savoir la rédaction résultant du décret n° 2021-79 du 28 janvier 2021.

* 14 Les listes S1 et S1 bis peuvent être consultées à partir du lien suivant : https://www.economie.gouv.fr/files/files/directions_services/covid19-soutien-entreprises/listes-S1-et-S1bis-1.pdf

* 15 Les éléments figurant dans le tableau prennent en compte les modifications introduites par le décret n° 2021-79 du 28 janvier 2021 relatif au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation.

* 16 À savoir soit du 15 mars au 15 mai soit du 1 er novembre au 30 novembre.

* 17 Ordonnance n° 2020-460 du 22 avril 2020 portant diverses mesures prises pour faire face à l'épidémie de covid-19.

* 18 Prise sur le fondement de l'habilitation prévue à l'article 11 de la loi n° 2020-290 du 23 mars 2020 d'urgence pour faire face à l'épidémie de covid-19, dont le a du 1° du I autorise le Gouvernement à prendre par ordonnance toute mesure relevant du domaine de la loi « d'aide directe ou indirecte aux personnes physiques et morales exerçant une activité économique dont la viabilité est mise en cause, notamment par la mise en place de mesures de soutien à la trésorerie de ces personnes ainsi que d'un fonds dont le financement sera partagé avec les régions, les collectivités relevant de l'article 74 de la Constitution, la Nouvelle-Calédonie et toute autre collectivité territoriale ou établissement public volontaire ».

* 19 Pour une présentation détaillée du fonds de solidarité et du contenu de l'ordonnance du 10 juin 2020, le lecteur est invité à se reporter au commentaire de l'article 1 er du présent projet de loi.

* 20 Prévue à l'article L. 631-1 du code de commerce, qui concerne une entreprise en situation de cessation des paiements.

* 21 Hors coût de financement.

* 22 Prise sur le fondement de l'habilitation prévue à l'article 11 de la loi n° 2020-290 du 23 mars 2020 d'urgence pour faire face à l'épidémie de covid-19, dont le f du 1° du I autorise le Gouvernement à prendre par ordonnance toute mesure relevant du domaine de la loi « adaptant les règles de passation, de délais de paiement, d'exécution et de résiliation, notamment celles relatives aux pénalités contractuelles, prévues par le code de la commande publique ainsi que les stipulations des contrats publics ayant un tel objet ».

* 23 La procédure de redressement judiciaire s'ouvre avec une période d'observation, permettant d'établir un bilan économique et social de la situation de l'entreprise, à l'appui duquel, s'il est démontré que l'entreprise est viable, un plan de redressement est établi, comprenant les mesures nécessaires à la poursuite de l'activité de l'entreprise et à l'apurement de son passif.

* 24 Ce qui résulte de la nature même de la mesure, concernant l'absence de prise en compte des exercices affectés par les conséquences économique de la crise sanitaire.

* 25 Article 131 de la loi n° 2020-1525 du 7 décembre 2020 d'accélération et de simplification de l'action publique.

* 26 Loi n° 2012-1559 du 31 décembre 2012 relative à la création de la Banque publique d'investissement.

* 27 Bpifrance, Une mise en place réussie, un développement à stabiliser, des perspectives financières à consolider, Rapport public thématique, novembre 2016.

* 28 La filiale Bpifrance Assurance-Export assure des missions de financement, d'assurance et de garantie des activités d'export, dont une partie est gérée directement pour le compte de l'État (notamment les garanties publiques anciennement COFACE)

* 29 Rapport n° 187 (2012-2013) de M. François MARC, fait au nom de la commission des finances, déposé le 5 décembre 2012.

* 30 Ou « holding ».

* 31 Cédés en 2017.

* 32 Cédés en 2020.

* 33 Article 6 de la loi de finances rectificative du 23 mars 2020.

* 34 Réponses au questionnaire du rapporteur spécial.

* 35 Le prêt Atout est un prêt d'une maturité allant de 3 à 5 ans, à taux réduit, sans garantie.

* 36 Le prêt rebond est un prêt avec une maturité relativement longue, à taux zéro et sans garantie.

* 37 L'equity bridge vise à assurer la continuité du financement des start-up entre leurs levées de fonds.

* 38 Loi n° 2020-290 du 23 mars 2020 d'urgence pour faire face à l'épidémie de covid-19 (1).

* 39 Ordonnance n° 2020-739 du 17 juin 2020 portant réorganisation de la Banque publique d'investissement et modifiant l'ordonnance n° 2005-722 du 29 juin 2005 relative à la Banque publique d'investissement.

* 40 État, Caisse des dépôts et consignations et autres personnes morales de droit public.

* 41 Et de l'établissement public Bpifrance.

* 42 Article 6 de l' ordonnance n° 2005-722 du 29 juin 2005 relative à la Banque publique d'investissement

* 43 « Capital requirement directive ».

* 44 Dans son rapport de 2016, la Cour relève que, pour la détermination du coût de la garantie « le panier de référence paraît insuffisamment diversifié dans la mesure où seules trois entreprises publiques constituent l'échantillon. »

* 45 Audition de Nicolas Dufourcq par la commission des finances de l'Assemblée nationale, mercredi 20 janvier 2021

* 46 Pour une présentation détaillée de la fusion absortpion de Bpifrance SA par sa filiale Bpifrance Financement et du contenu de l'ordonnance du 17 juin 2020, le lecteur est invité à se reporter au commentaire de l'article 3 du présent projet de loi.

* 47 Il s'agit des sociétés dont la capitalisation boursière est inférieure à 150 millions d'euros.

* 48 Définies par l'article 1-1 de la loi n° 85-695 du 11 juillet 1985 portant diverses dispositions d'ordre économique et financier.

* 49 À fin 2019, 1 345 FPCI étaient recensés, pour un encours de près de 64 milliards d'euros.

* 50 À fin 2019, 204 SLP étaient recensées, pour un encours de 4,6 milliards d'euros.

* 51 Une avance en compte courant s'entend d'un prêt consenti par un actionnaire à la société dont il est actionnaire, afin de soutenir sa trésorerie.

* 52 Prise sur le fondement du a du 1° du I de l'article 11 de la loi du 23 mars 2020, qui autorise le Gouvernement à prendre par ordonnance toute mesure relevant du domaine de la loi « d'aide directe ou indirecte aux personnes physiques et morales exerçant une activité économique dont la viabilité est mise en cause ».

* 53 Le Gouvernement justifie le seuil de 20 % par la volonté de limiter les risques encourus, étant entendu que ces fonds sont ouverts à des investisseurs non professionnels.

* 54 Comme cela est détaillé ci-avant, la dérogation est réservée aux avances consenties du 18 juin 2020 au 31 décembre 2020.