ANNEXES DE LA PARTIE I

Annexe 1 : Le mécanisme de résolution unique (MRU) et le fonds de garantie des dépôts européen

« Bail-in » ou « bail-out ? », telle est la question. Autrement dit, en cas de faillite, faut-il faire payer l'État, comme ce fut largement le cas durant la crise des subprimes , ou les créanciers de la banque, y compris les déposants, devenus créanciers à titre gratuit ? Rappelons pour mémoire que le montant des aides publiques au secteur bancaire et financier a été de 1 616 Md€ (13 % du PIB de l'Union européenne) entre octobre 2008 et décembre 2011 (chiffres cités par Martine Orange et le rapport sénatorial Une crise en quête de fin - février 2017).

Voté le 15 avril 2014, le MRU est une institution relativement indépendante puisqu'il garde un lien avec la BCE et qu'il doit rendre des comptes au Parlement européen. Il est constitué d'un conseil de résolution unique et d'un fonds de résolution commun financé par le secteur bancaire.

Après le traitement massif des faillites bancaires par l'injection lourde de capitaux des États ( bail-out ) et dont on sait qu'elle aura du mal à être répétée en cas de crise majeure, la mode est désormais au bail-in , autrement dit au sauvetage par les apporteurs de crédits, les déposants et les détenteurs de titres subordonnés 82 ( * ) . En revanche, il n'est pas prévu de mettre à contribution les bonus des managers auxquels on doit une partie au moins du problème. Un oubli sans doute.

Cette technique, utilisée la première fois lors de la crise chypriote, est désormais inscrite dans la loi bancaire française, l'État ne garantissant plus les dépôts au-dessus de 100 000 euros contre 200 000 dollars aux États-Unis et ensuite une aide dégressive ; disposition dont il n'est pas sûr que les clients des banques aient saisi toute la portée.

Le choix qui a été fait semble imparable, ce qui est loin d'être le cas.

On aurait, par exemple, pu commencer par sécuriser le système en imposant aux banques des ratios de fonds propres beaucoup plus élevés et en leur interdisant de spéculer avec l'argent qu'elles créent ou celui des autres.

Ce n'est pas le choix qui a été fait. Non seulement les banques pourront continuer, sans qu'ils le sachent, à spéculer avec l'argent des déposants, mais ceux-ci devront assumer une partie du risque, à hauteur de 8 % des besoins, ce qui ne choque personne ou presque.

Après la question de la pertinence de la solution choisie, se pose celle des incertitudes quant à sa capacité réelle de stabilisation du système financier.

Par exemple, non seulement la mise à contribution des déposants et de certains des propriétaires d'obligations subordonnées, véritables placements de « père de famille » - comme on l'a vu lors de la faillite récente de quatre banques régionales italiennes - ne représente pas un modèle de justice mais d'autres banques étant souvent propriétaires de ces obligations subordonnées, le risque de propagation de la crise par ce canal s'en trouve augmenté.

Que penser aussi des dépôts des trésoreries des entreprises et de l'ensemble des opérations de placement de leurs excédents de trésorerie ponctuels ? Outre les risques de retraits préventifs, il y a ceux de mise en difficulté des entreprises elles-mêmes.

Pour faire face à la crise éventuelle, comme d'ordinaire, est prévu un mécanisme dont la complexité peine à masquer les insuffisances. Pour faire simple, outre diverses dispositions réglementaires, disons qu'il comprend deux volets :

- un dispositif destiné à renforcer les capacités de renflouement interne ou « mécanisme relatif à la capacité totale d'absorption des pertes (TLAC) » qui ressemble fort à un renforcement d'exigences de fonds propres (de l'ordre de 6 %) souffrant des mêmes défauts que ses semblables ;

- un fonds de résolution unique (FRU) alimenté par les banques devant atteindre 1 % des dépôts garantis de l'ensemble des banques européennes, soit 55 Md€, à l'horizon de huit ans. Cette mutualisation ne sera que progressive à partir de « compartiments » nationaux. Chiffre à comparer au 31 000 Md€ que représentait le total des bilans des banques de la zone euro !

Quoi qu'il en soit, à voir la taille des bilans des banques européennes et particulièrement ceux des grandes banques systémiques, en l'absence d'un prêteur en dernier recours qui ne peut être que la BCE ou un MES doté de moyens propres suffisants, qui peut croire à la fiabilité de cette construction ? Croire même que la garantie des dépôts jusqu'à 100 000 euros pourra être assurée sans intervention des États ? Où l'on retrouve toujours le même problème : à ne pas séparer la protection des déposants de celle des banques à finalité spéculative, on le rend insoluble.

Avis d'experts : le verre aux trois quarts vide et au quart plein

À la différence du krach de 2008 qu'aucun « expert » n'avait prévu et dont la perspective n'avait été évoquée par aucun média, la possible sinon probable répétition d'une crise de cette ampleur est une préoccupation largement partagée.

Quelques exemples significatifs de ces avis figurent ci-dessous, classés sur l'échelle de l'optimisme :

a) Les pessimistes

Georges Soros (mai 2018) : « Ce n'est plus une figure de style de dire que l'Europe court un danger existentiel. C'est la dure réalité. Nous nous dirigeons vers une autre crise financière majeure »

Nouriel Roubini , Professeur à la Stern School of business Université de NYU, consultant : « On va vers une crise financière, suivie d'une récession mondiale. Les politiques de relance budgétaire qui poussent actuellement la croissance annuelle américaine au-dessus de son potentiel de 2 % ne sont pas tenables. D'ici à 2020, ladite relance se sera épuisée. »

William White , ancien économiste en chef de la Banque des règlements internationaux (BRI) et actuellement à l'OCDE à Paris. Déclaration au Daily telegraph (Davos 23 janvier 2018) : « Tous les indicateurs du marché ressemblent beaucoup actuellement à ce que nous avons vu avant la crise de Lehman, mais la leçon a quelque part été oubliée. »

Dominique Strauss-Kahn (cité dans l'AFP) : « Dix ans après Lehman Brothers sommes-nous mieux armés pour affronter une crise de même magnitude ? » Non, répond Dominique Strauss-Kahn . Nous avons fait quelques progrès, notamment dans les ratios de capitalisation des banques. Mais c'est très insuffisant. Imaginez que demain la Deutsche Bank ait des difficultés, ce n'est pas les 8 % de capital dont elle dispose qui vont résoudre le problème. En vérité, on est moins bien préparé. La régulation est insuffisante. »

« À partir de 2012-2013, on abandonne finalement le thème de la nécessité d'une économie régulée, par exemple sur la taille des banques ou sur les agences de notation. On est totalement revenu en arrière, d'où mon pessimisme sur notre préparation. On est dans une sorte d'impensé de la globalisation et cela ne donne pas de bons résultats. »

« La coordination a très largement disparu. Plus personne ne joue ce rôle, ni le FMI, ni l'UE, et la politique du président des États-Unis n'aide pas. Par conséquent, la mécanique qui avait été mise en place au G20, extrêmement salutaire car elle associait les pays émergents, a volé en éclats. »

« Il y a une conséquence de la crise qui, à mon avis, est complètement sous-estimée : les populismes que l'on voit apparaître partout sont le produit direct de la crise et de la façon dont elle a été traitée à partir de 2011/2012, en privilégiant des solutions qui allaient aboutir à accroître les inégalités. Le QE a été utile et bienvenu. Mais c'est une politique qui consiste fondamentalement à renflouer le système financier et donc à servir les plus riches de la planète. Quand il y a un incendie, les pompiers interviennent et il y a de l'eau partout. Après il faut éponger, ce que l'on n'a pas fait. Et comme cette eau est tombée dans les poches de certains et pas dans celles de tout le monde, il y a eu une explosion des inégalités. »

James K. Galbraith : « Est-ce qu'une crise est possible ? Oui sans le moindre doute. C'est une évidence. Je ne peux bien sûr pas dire si cela sera demain, l'année prochaine ou dans cinq ans. Des crises financières il y en a toujours eu, il n'y a pas besoin d'être un expert en économie pour dire qu'il y en aura toujours. Par contre, une crise financière n'a pas forcément les conséquences économiques, politiques et donc sociales que nous voyons aujourd'hui. C'est là la question principale. » ( Audition)

Thierry Philipponnat : « Les dirigeants politiques ont été et sont dans un déni total de la réalité en nous convertissent à l'argent facile de finance de l'ombre. Le résultat sera une fulgurante déflagration financière qui laminera des économies entières, des nations. La prochaine crise sera pire que celle de 2008 et se positionnera à 254 000 Md€. Au travers de ce qu'on appelle la crise des gilets jaunes s'exprime l'émotion, le ressenti des Français, et vise à dénoncer les effets néfastes pressentis de l'argent facile. Les plus fragiles de nos concitoyens savent déjà dans leur quotidien que l'argent vaut de moins en moins. Nous allons tous faire naufrage. Et chacun doit payer son écot à la société ».

Jean-Luc Ginder, économiste sur le Blog du Huffington Post : « La prochaine crise peut-être beaucoup plus grave que la précédente. Tenir un discours modéré face à une situation d'une gravité exceptionnelle, c'est prendre le risque d'un effondrement futur. »

Jean-Michel Naulot : Éviter l'effondrement (Seuil) dont le sous-titre est : Les politiques nous préparent une catastrophe financière pire que la précédente

« Les règles prudentielles actuelles ne permettront pas d'éviter un nouveau krach.

« Même s'il est difficile de tirer des comparaisons historiques, on peut penser que le scénario de 1929 va se reproduire, on commence par une crise financière qui débouche sur une crise économique, puis se traduit par une crise sociale, qui provoque une crise politique. Nous sommes exactement à ce moment-là...

« En sachant que les moyens qui ont été mis en oeuvre, le mix politique monétaire et mise en cause des États (alors qu'ils sont les seuls à agir) sont complétement inappropriés ! »

Martine Orange : « La crise est toujours au départ une crise de la dette privée avant d'être une crise de la dette publique. Aujourd'hui la dette privée augmente avec des points assez chauds sur la dette immobilière.... Donc si une baisse des revenus se produit, il y a un risque d'ajustement très violent. Une compression des salaires entraîne une forte pression sur les remboursements et un risque d'explosion de la dette financière. »

Romaric Godin : « L'accélération de l'endettement des pays émergents rend aujourd'hui l'ensemble du système financier mondial au moins aussi vulnérable sinon plus qu'en 2008. »

Jean-Claude Trichet, Challenges :

« Je l'ai dit avec force : je crois que la crise que nous vivons peut conduire à la guerre et à la désagrégation des démocraties. J'en suis intimement convaincu. Je pense que tous ceux qui croient, sagement assis, confortablement repus que ce sont des craintes qu'on agite, se trompent. Ce sont les mêmes qui se sont réveillés avec des gens qu'ils pensaient inéligibles, ce sont les mêmes qui sont sortis de l'Europe alors même qu'ils pensaient que ça n'adviendrait jamais. C'était souvent les plus amoureux d'ailleurs de cette forme de capitalisme et de l'ouverture à tout crin. Moi, je ne veux pas commettre avec vous la même erreur et donc nous devons réussir à ce que notre modèle productif change en profondeur pour retrouver ce que fut l'économie sociale de marché, une manière de produire, de créer de la richesse indispensable, mais en même temps de porter des éléments de justice et d'inclusion et une manière d'organiser l'innovation partout dans le monde et l'ouverture, mais de faire que chacun y trouve sa part. »

b) Les prudents

Danièle Nouy , responsable de la supervision du secteur bancaire à la BCE Le Figaro (09/2018) : « À la question : selon vous, la règlementation a-t-elle atteint son but ? « Qu'est-ce qui pourrait provoquer la prochaine crise ? Je ne sais pas, mais je suspecte que ce pourrait être le marché immobilier » non sans expliquer que les banques sont mieux armées pour faire face qu'en 2008.

Henri Sterdyniak : « Finalement, le marché est devenu plus sain ; pourvu qu'il le reste ! En ce qui me concerne, je reste très méfiant sur les innovations financières. »

« Après des décennies de désillusions et d'échecs, le public finit par comprendre que les facilités financières (...) ne font que retarder les échéances et gagner du temps tout au plus. On en arrive à un point où ces pratiques déconsidèrent ceux qui y ont recours et n'osent pas parler le langage de la vérité. C'est là une des sources du populisme rampant d'aujourd'hui. »

Jacques de Larosière : Les dix préjugés qui nous mènent au désastre économique et financier (Odile Jacob). Jacques de Larosière est ancien directeur général du FMI, ancien Gouverneur de la Banque de France, ancien président de la BRI... entre autres fonctions.

Joseph Stieglitz, Prix de la banque de Suède en l'honneur d'Alfred Nobel (Le Monde 25/09/2019.) : « La probabilité que nous traversions, d'ici peu, une crise financière de la même ampleur que celle de 2008 reste faible. En revanche, il est certain que nos économies vont enregistrer un ralentissement marqué. »

c) Les optimistes

François Villeroy de Galhau , « Déclaration avant la réunion de Davos » France 2 (25 janvier 2019) : « Ralentir ce n'est pas reculer : C'est un ralentissement [de la croissance], on avance moins vite. Ce n'est pas un retournement, vers une récession où on reculerait. La grande explication de ce ralentissement partout, c'est l'incertitude »

« Mais où Jean-Luc Ginder va-t-il chercher tout cela ? Avait-on déjà vu des anticipations aussi alarmistes à la une de la presse mainstream ? Qu'en pensent ceux pour qui la crise était loin derrière nous, avec des taux ultra-bas pour les 12 à 18 prochains mois nous garantissant une prospérité sans nuage et des marchés inexorablement orientés à la hausse ?

En ce qui concerne le Huffington Post, on se demande vraiment pourquoi ils ont choisi la mi-juin pour publier un tel article. Les épargnants sont en train de préparer leurs vacances d'été et si ça se trouve, ils ne vont pas partir l'esprit tranquille alors que franchement, il n'y a aucune raison de redouter le pire !

Les taux sont en effet au plus bas, les marchés au plus haut et ces derniers ont toujours raison. Jean-Luc Ginder devrait le savoir, au lieu de mettre en doute la stabilité du système financier et l'infaillibilité des banques centrales...

Imaginez enfin que des lecteurs du « Huff » se mettent à leur tour à en douter et que la contagion gagne les salles de rédaction des médias financiers : vous nous connaissez, nous saurons y résister ! »

Réponse à Jean-Luc Ginder Agora bourse (17 juin 2019)

Patrick Artus : « Il n'y aura pas de crise financière - je parle de l'Europe, je ne suis pas en train de parler du Brésil ou de l'Argentine ou de la Chine. Ceci est dû, d'une part, au fait que le secteur privé s'est beaucoup désendetté et qu'on a beaucoup fait maigrir la finance compliquée. »

Annexe 2 : L'abondance de la liquidité et son origine : quelques relations significatives et la fragilité du système

a) Évolution de la masse monétaire, Dow Jones, bilans

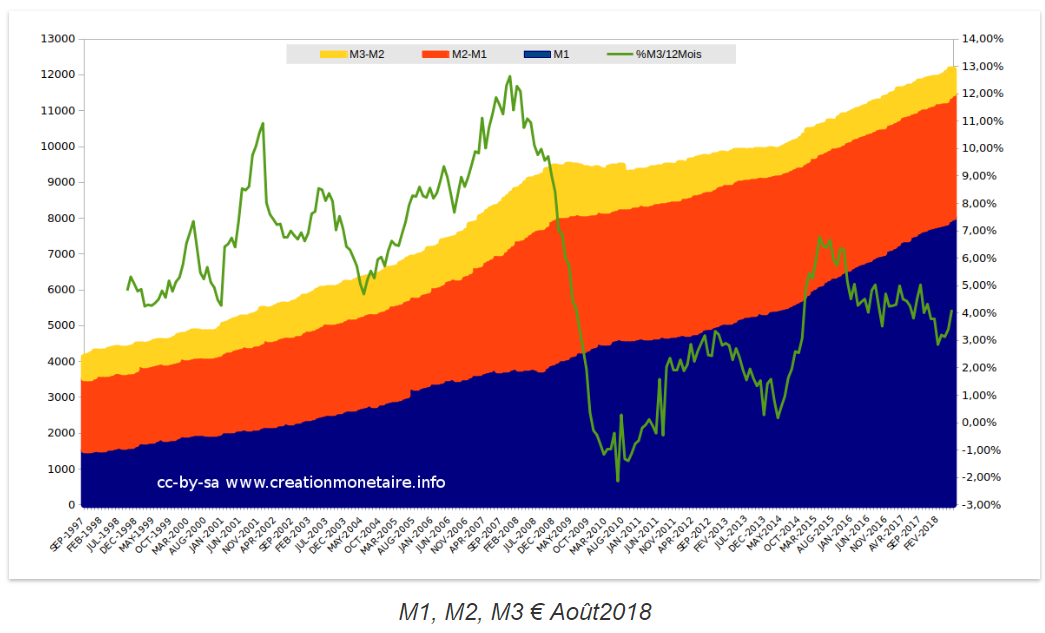

Évolution de la masse monétaire zone Euro

M1 : Pièces, billets en circulation (monnaie la plus liquide)

M2 : M1 + Dépôts sur livrets + crédits court terme

M3 : M2 + titres durée = 2ans + dépôts remboursables avec préavis = ans, SICAV ...

b) Bilan des Banques centrales et taux directeurs

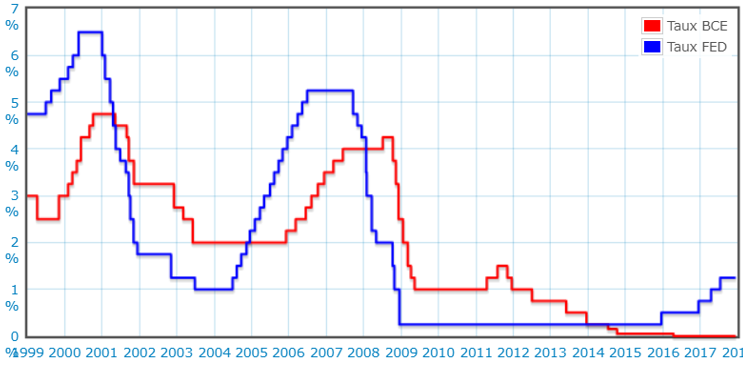

Évolution du taux directeur de la Fed et de la BCE

On remarque le décalage de la politique de la BCE et de la Fed face à la crise.

La baisse du taux de la Fed est plus précoce et plus forte que celle de la BCE dont le taux remonte même en 2011 pour éviter une inflation imaginaire. Une politique dont Mario Draghi prendra le contre-pied et qui subsistera vu la persistance de la stagnation économique contrairement aux USA.

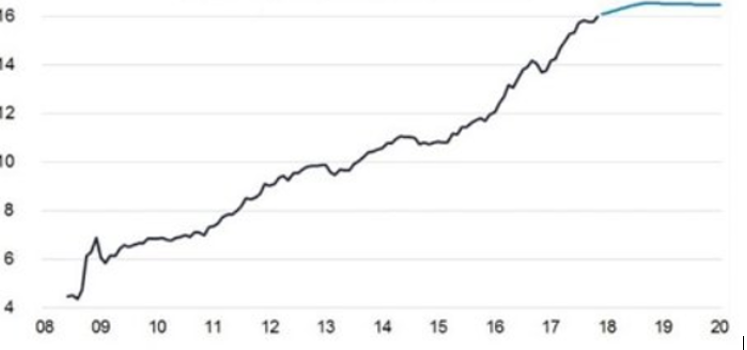

Évolution du bilan aggloméré des principales banques centrales des pays développés

En ordonnée, l'évaluation est en milliers de Md$

Source Lazard frères gestion, Bloomberg

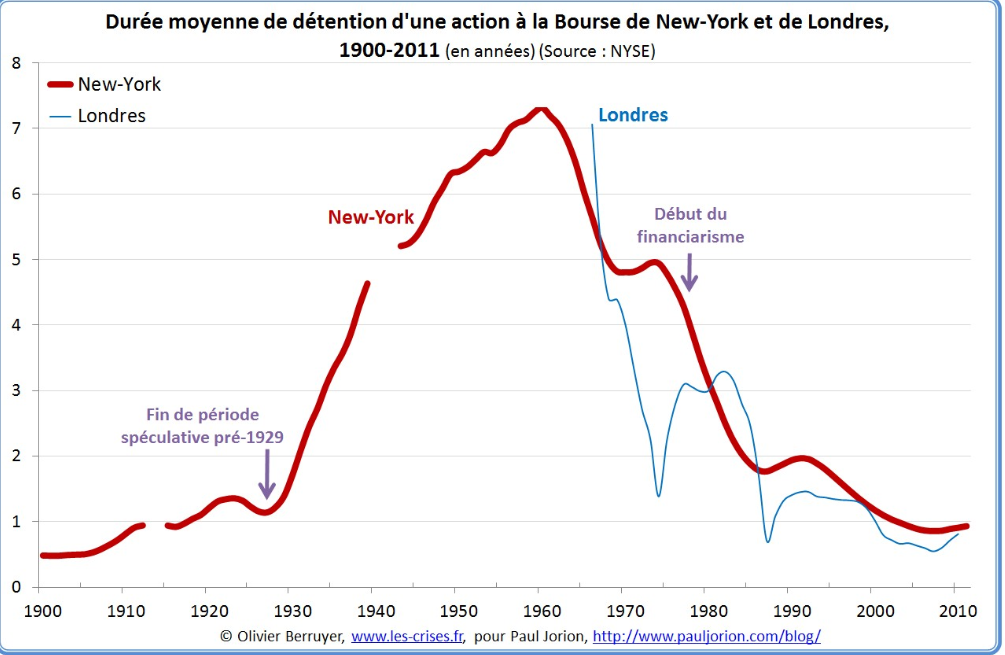

c) Évolution du Dow-Jones et durée de la détention des actions

Évolution du Dow-Jones mai 2016-juin 2019

* 82 Obligations de longue durée mieux rémunérées que les obligations ordinaires mais dont le remboursement en cas de problème n'est pas prioritaire et considérées comme de quasi-fonds propres.