EXAMEN DES ARTICLES

ARTICLE

1er

Attribution à La Poste d'une mission de couverture

territoriale complète

en distributeurs automatiques de billets

. Le présent article prévoit de confier à La Poste une mission de couverture territoriale complète en distributeurs automatiques de billets (DAB), qui serait assumée par La Banque Postale. Il redéfinit en ce sens la mission de service public d'accessibilité bancaire de La Poste. Pour mener à bien cette mission de couverture territoriale, La Poste bénéficierait de l'appui d'un nouveau fonds de garantie de la présence territoriale bancaire, dont les modalités de fonctionnement sont prévues à l'article 2 de la présente proposition de loi.

Cette nouvelle mission constituerait une charge supplémentaire pour La Poste, alors même que l'accessibilité aux DAB est particulièrement satisfaisante en France métropolitaine où plus de 99 % de la population est située à moins de 15 minutes en voiture d'un DAB.

Il n'en demeure pas moins que, malgré une forte baisse de l'usage des espèces, leur accessibilité doit être garantie. Pour ce faire, d'autres pistes plus probantes, déjà mises en avant par le rapport sénatorial de mars 2021 sur l'avenir des services publics de La Poste - qui avait exclu la possibilité d'une nouvelle obligation légale de service public visant à garantir l'accès de la population aux DAB sur l'ensemble du territoire - doivent être envisagées. En particulier, le réseau des points relais commerçants constitue une solution, qui doit encore être améliorée puisque leur accès est réservé aux clients des banques partenaires du commerçant gérant le point d'accès. Une telle évolution, qui suppose une interopérabilité des terminaux de paiement électronique encore inexistante, s'inscrit dans les travaux de Place qui sont actuellement menés, ainsi que dans le cadre de la révision à venir de la directive européenne sur les services de paiement.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : LA POSTE CONTRIBUE À LA BANCARISATION DE LA POPULATION ET À UN ACCÈS AUX ESPÈCES QUE SOUTIENNENT DIVERS POINTS D'ACCÈS

La Poste, qui a développé des services financiers dès le XIXe siècle, avec la création du mandat postal en 1817, de la Caisse nationale d'épargne en 1881 et des chèques postaux en 1918, a trouvé son rôle confirmé en la matière par l'article 2 de la loi du 2 juillet 1990 relative à l'organisation du service public de la poste et à France Télécom2(*). Telle que modifié par l'article 2 de la loi du 9 février 2010 relative à l'entreprise publique La Poste et aux activités postales3(*), il prévoit que La Poste remplit quatre missions de service public et d'intérêt général :

- le service universel postal ;

- la contribution, par son réseau de points de contact, à l'aménagement et au développement du territoire ;

- le transport et la distribution de la presse ;

- l'accessibilité bancaire.

La présente proposition de loi se concentre sur les missions d'accessibilité bancaire et d'aménagement du territoire.

1. La mission d'accessibilité bancaire de La Poste vise à favoriser la bancarisation à travers l'universalité de l'accès au livret A et aux services bancaires de base associés

La mission d'accessibilité bancaire dévolue à La Poste a pour objectif d'assurer la mise à disposition de toute la population, sans aucune restriction, d'un même produit d'épargne doté de fonctionnalités bancaires de base, afin de favoriser la bancarisation. Elle se fait « dans les conditions prévues par le code monétaire et financier, notamment ses articles L. 221-2 et L. 518-25-1 », qui prévoient que La Banque Postale - filiale du groupe La Poste dédiée à l'activité bancaire et créée par la loi du 20 mai 2005 relative à la régulation des activités postales4(*) - doit ouvrir un livret A à toute personne5(*) qui en fait la demande. Dans ce cadre, La Banque Postale fournit gratuitement des services de base adaptés à l'utilisation du livret A comme quasi-compte courant (dépôt et retrait à partir de 1,5 euro6(*), autorisation du virement de prestations sociales sur le livret A et du prélèvement de certains impôts et loyers sur ce livret7(*)...), avec un accès facilité aux espèces et une impossibilité d'être à découvert.

Les modalités de mise en oeuvre de ce service économique d'intérêt général (SIEG) sont précisées dans un cadre contractuel, dont la direction générale du Trésor assure le pilotage et la coordination. La convention conclue entre l'État et La Banque Postale couvre actuellement la période 2021-2026.

Si le financement de cette mission était assuré jusqu'à 2022 par le Fonds d'épargne de la Caisse des dépôts - ce qui paraissait susceptible de fragiliser l'équilibre financier du fonds d'épargne tout en débudgétisant une politique de l'État -, à partir de cette année, le financement de la mission d'accessibilité bancaire relève du budget général de l'État, dans le cadre du programme 305 « Stratégies économiques ». Défini par arrêté du ministre de l'économie et devant faire l'objet d'une notification préalable auprès de la Commission européenne au titre du contrôle des aides d'État, le montant de la compensation pour 2023 atteint 303 millions d'euros8(*).

2. La mission d'aménagement du territoire de La Poste, sous-compensée, permet d'ouvrir un accès aux espèces encore réservé aux clients de La Banque Postale

Au titre de sa mission d'aménagement du territoire, l'article 6 de la loi du 2 juillet 1990 dispose que La Poste organise un maillage territorial complémentaire, composé d'au moins 17 000 points de contact sur le territoire. Plus de 90 % de la population d'un département doit se situer à moins de 5 kilomètres et à moins de 20 minutes en voiture d'un point de contact postal. Le contenu de ce maillage est précisé dans le cadre d'un contrat de présence postale territoriale conclu entre La Poste, l'État et l'Association des maires de France. Un fonds postal national de péréquation territoriale (FPNPT) finance ce maillage territorial complémentaire, au moyen d'abattements de fiscalité locale et d'une dotation budgétaire annuelle de l'État venant compenser la baisse progressive puis la suppression des impôts de production. Le II de l'article 1635 sexies du code général des impôts prévoit ainsi que chaque année le taux de ces abattements est fixé par décret, dans la limite de 99 %, de manière à ce que le produit de ces abattements contribue au financement du coût net du maillage territorial complémentaire de La Poste tel qu'il est évalué par l'Autorité de régulation des communications électroniques, des postes et de la distribution de la presse (Arcep). Il est précisé que l'abattement ne donne pas lieu à compensation par l'État.

Au total, la compensation de la mission d'aménagement du territoire ainsi assurée par La Poste n'est que très partielle : l'Arcep l'évaluait à 348 millions d'euros pour 2021, tandis que la compensation était de 174 millions d'euros. Comme le souligne le rapport du Sénat de mars 2021 sur l'avenir des missions de service public de La Poste9(*), la sous-compensation de la mission de contribution à l'aménagement du territoire peut s'expliquer par l'appréciation faite par la Commission européenne de la compatibilité du mécanisme de compensation avec les règles d'encadrement des services d'intérêt économique général (SIEG), en particulier avec les critères d'incitation à l'efficience. En effet, dans sa décision rendue le 6 avril 2018 où elle a déclaré conforme l'abattement fiscal dont bénéficiait le FPNPT pour financer la mission d'aménagement du territoire de La Poste, la Commission européenne a précisé que « bien qu'il n'y ait pas d'incitation explicitement formulée par avance dans le mandat, le fait que La Poste soit sous-compensée, que les montants de la compensation soient plafonnés et contrôlés par l'Arcep, et qu'une trajectoire de réduction du coût net soit prévue est suffisant pour conclure que la France a bien introduit des mesures incitatives pour favoriser la prestation efficiente d'un SIEG de qualité élevée »10(*).

Chaque point de contact doit prévoir un accès aux espèces dont les montants sont prévus par le contrat de présence postale territoriale. Au 31 décembre 2022, on comptait 17 013 points de contact en France, dont 7 001 bureaux de poste, 6 915 agences postales communales et intercommunales - permettant des retraits de 500 euros sur sept jours glissants - et 3 097 relais commerçants11(*) - permettant des retraits de 150 euros sur sept jours glissants12(*). Plus de 97 % de la population se situent à moins de 5 kilomètres et à moins de 20 minutes d'un point de contact postal mais ce chiffre national n'implique pas que l'objectif des 90 % soit atteint dans tous les départements. Ce n'est ainsi pas le cas des départements du Lot, des Ardennes, de la Haute-Marne, de l'Aube, de la Lozère, de la Meuse, la Creuse et du Gers, qui toutefois s'en rapprochent, avec respectivement 89,9 %, 89,6 %, 89,6 %, 89,3%, 89,3%, 89,1%, 88,7% et 82,1% de la population à moins de 5 km et 20 minutes de voiture d'un point de contact postal.

Il faut toutefois noter que cet accès aux espèces, en dehors des 6 900 DAB que La Poste s'efforce de maintenir sur le territoire, est réservé aux clients de La Banque Postale.

3. Une baisse progressive du nombre de DAB concentrée sur des territoires urbains et denses, et en partie compensée par la hausse des points d'accès privatifs

Dans ce contexte, il est compréhensible que la fermeture des DAB constitue pour beaucoup un sujet de préoccupation.

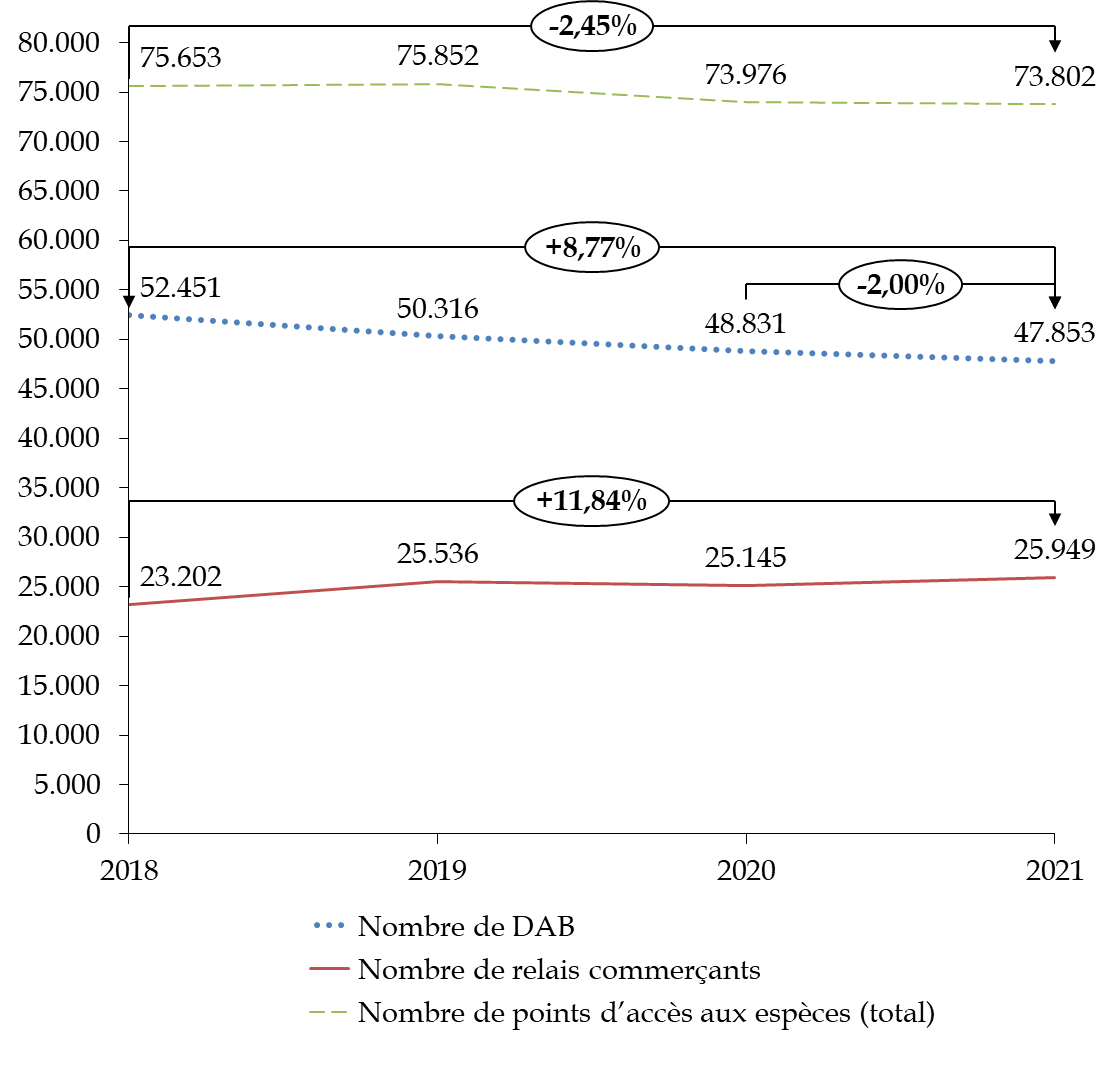

Évolution du nombre de points

d'accès aux espèces depuis 2018

sur l'ensemble du

territoire

Source : commission des finances, Banque de France

Elle est toutefois progressive (-2 % entre 2020 et 2021). Bien que le nombre de communes de 500 à 5 000 habitants équipées d'au moins un DAB diminue très légèrement entre 2020 et 2021, la fermeture des DAB est concentrée sur des territoires très urbains et déjà denses. Il faut aussi noter que cette tendance à la baisse du nombre de DAB est contrecarrée par le développement depuis 2021 des DAB indépendants, qui sont passés de 68 en 2018 à 352 en 202113(*), et à près de 600 en 202214(*). Ces DAB, qui ne sont pas la propriété de grands groupes bancaires, se répartissent entre la fintech américaine Euronet, et les transporteurs de fonds Loomis et Brink's15(*). Enfin, les banques, pour éviter l'absence totale de DAB sur un territoire, tendent à mutualiser leurs moyens pour préserver une présence bancaire en la matière16(*).

L'analyse doit également souligner le développement des points d'accès privatifs qui, sans inverser la dynamique de la baisse du nombre de points d'accès aux espèces, la modère fortement. Actuellement, ces relais reposent sur des commerçants partenaires de réseaux bancaires, qui proposent des services annexes de distribution d'espèces aux seuls clients de ces réseaux : on parle parfois de « cash-in-shop ». Outre les différents points de contact de La Banque Postale, ils regroupent les points Nickel du groupe BNP Paribas, les relais CA du Crédit Agricole et les points relais du Crédit Mutuel. Cette possibilité est ouverte depuis 2009 par l'article L. 523-6 du code monétaire et financier, qui prévoit que les établissements de crédit peuvent mandater toute personne exerçant par ailleurs une autre profession en vue de la délivrance de monnaie exclusivement à leurs clients disposant d'un compte ouvert dans leurs livres, contre un ordre de paiement donné avec un moyen de paiement associé au compte précité.

En revanche, les commerçants comme leurs clients ne se sont pas encore saisis, dans leur grande majorité, de la possibilité, prévue par la directive dite « DSP2 » et introduite en droit français17(*) à l'article L. 112-14 du code monétaire et financier, d'offrir au client la possibilité de retirer de l'argent liquide au moment de l'achat d'un bien ou d'un service, dans une limite comprise entre 1 et 60 euros18(*). On parle encore de « cashback ».

II. LE DISPOSITIF PROPOSÉ : L'ATTRIBUTION À LA BANQUE POSTALE D'UNE MISSION DE COUVERTURE TERRITORIALE COMPLÈTE DU TERRITOIRE EN DISTRIBUTEURS AUTOMATIQUES DE BILLETS

Le présent article vise à prévoir, au sein de l'article L. 518-25 du code monétaire et financier, que La Poste assure une couverture territoriale complète tant en ce qui concerne les implantations que l'entretien et l'approvisionnement des distributeurs automatiques de billets. Il prévoit à cette fin qu'un nouveau fonds de garantie de la présence bancaire territoriale, dont le fonctionnement est défini à l'article 2 de la présente proposition de loi, vient apporter un appui financier à La Poste.

Selon l'architecture de l'article L. 518-25 du code monétaire et financier, cette couverture territoriale complète serait de fait assurée par La Banque Postale, filiale de La Poste.

Le présent article vise également à modifier l'article 2 de la loi du 2 juillet 1990, pour prévoir que cette mission de couverture territoriale en DAB constitue l'une des composantes de la mission d'accessibilité bancaire, incluant désormais les dispositions de l'article L. 518-25 du code monétaire et financier ainsi modifié.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF SUPERFÉTATOIRE DONT LA MISE EN oeUVRE EST MAL AISÉE ET SE FERAIT AU DÉTRIMENT DE LA POSTE

A. MALGRÉ LA FORTE DIMINUTION DE L'USAGE DES ESPÈCES, L'ACCÈS À CELLES-CI DOIT ÊTRE GARANTI

Le contexte est celui d'un repli continu du recours aux espèces au profit de moyens de paiement dématérialisés. L'usage des espèces dans les points de vente est passé de 68 % du total des transactions en volume en 2016 à 59 % en 201919(*), et à 50 % en 202220(*). On observe également une baisse continue des flux de billets des particuliers et commerçants vers les professionnels du traitement des espèces de 500 millions de billets par an environ : on décomptait 7 milliards de billets début 2010 contre environ 4,6 milliards en 2019. En revanche, le nombre de paiements sans contact s'est accru depuis la crise sanitaire, avec une hausse de 35 % en 2020, tandis que la valeur globale des transactions associée à ce mode de paiement, favorisée par la hausse du plafond à 50 euros, s'élevait à 71 milliards d'euros en 2020, contre 37,6 milliards d'euros en 201921(*).

Toutefois, le rapporteur insiste sur le fait que cet accès doit demeurer garanti, non seulement pour des raisons de principe et pour des raisons sociales.

En effet, il importe de laisser à chacun la liberté de choix de son moyen de paiement : aucun n'est plus légitime que l'autre. La Banque de France rappelle d'ailleurs fréquemment qu'au titre de sa mission monétaire, elle garantit la liberté de choix du moyen de paiement et veille dans ce cadre à assurer l'accès de tous à la monnaie fiduciaire. À cet égard, la stratégie définie en 2019 par la Banque de France et formalisée dans le cadre d'échanges avec la Place a permis de définir une politique nationale de gestion des espèces, qui se fonde sur les deux règles suivantes : ne pas chercher à favoriser un moyen de paiement par rapport à l'autre ni à influencer les comportements et préférences du public et, d'autre part, s'assurer que la monnaie fiduciaire demeure un moyen de paiement sûr et facilement accessible pour tous ceux qui souhaitent l'utiliser. Il y a lieu de se féliciter de ces orientations.

Par ailleurs, les espèces constituent, pour les ménages les moins aisés, un outil indispensable. Par leur matérialité, elles facilitent en effet la gestion du budget, là où la consultation permanente d'un compte en ligne pour ce faire est fastidieuse et mal aisée.

B. LA MISE EN oeUVRE CONCRÈTE DU DISPOSITIF PROPOSÉ SOULÈVE DE FORTES INTERROGATIONS, DÉJÀ IDENTIFIÉES PAR LE SÉNAT

Il faut d'abord noter que, pour justifier l'intervention de La Poste en matière de présence territoriale des DAB, il semble nécessaire de démontrer une carence de marché en matière d'accès aux espèces alors que celle-ci ne paraît pas prouvée (cf infra). Les dispositifs couplés des articles 1 et 2 - même si l'article 2 prévoit un mécanisme ad hoc de financement - devra en effet probablement faire l'objet d'une notification à la Commission européenne dans le cadre européen relatif aux aides d'État.

Par ailleurs, même si le mécanisme de financement prévu à l'article 2 implique les banques fermant les DAB, il est à craindre que, dans l'attente de l'éventuelle promulgation du présent texte qui prévoit cette nouvelle mission de service public pour La Poste, les autres réseaux bancaires en viennent à se défausser sur La Poste et accentuer leur retrait des territoires ruraux.

Alors même qu'actuellement, l'accessibilité aux DAB est très satisfaisante (cf infra), c'est ce risque de « défaussement » des banques privées sur La Poste qui pourrait finir par impliquer une forte intervention de celle-ci. Il importe pourtant de ne pas alourdir davantage la charge de La Poste, dont l'équilibre financier est déjà précaire22(*), avec de nouvelles obligations qui seraient potentiellement coûteuses24(*) et dont le financement prévu par l'article 2 paraît à tout le moins hasardeux (voir commentaire de l'article 2).

Il convient d'ailleurs ici de rappeler les conclusions du rapport du Sénat de mars 2021 sur l'avenir des missions de service public de La Poste25(*), qui avait expressément exclu la possibilité d'une nouvelle obligation légale de service public visant à garantir l'accès de la population aux DAB sur l'ensemble du territoire, face aux risques d'effet d'aubaine et en raison des coûts élevés de maintenance pour La Banque Postale.

La Poste a enfin attiré l'attention du rapporteur sur le fait que l'installation de DAB dans tous les points de contacts peut conduire à un report de l'activité de guichet vers l'automate et menacer les flux de clients dans ces points de contacts et ce alors que parmi les clients fragiles, beaucoup ne souhaitent ou ne peuvent pas nécessairement utiliser d'automate et ont donc besoin de recourir aux guichets pour déposer et retirer des espèces.

C. LE DISPOSITIF PROPOSÉ NE PERMET PAS DE RÉPONDRE À LA PROBLÉMATIQUE DE L'ACCÈS AUX ESPÈCES, ALORS QUE DES PISTES PLUS PROMETTEUSES EXISTENT ET DOIVENT ÊTRE ENCOURAGÉES

1. Le véritable enjeu n'est pas celui de la présence territoriale des DAB mais celle de leur accessibilité, qui demeure satisfaisante

Surtout, le véritable enjeu qui se pose n'est pas celui du maintien ou non des DAB sur le territoire, mais celui, d'une part, de l'accessibilité des DAB et, d'autre part, de l'accessibilité aux espèces de manière plus générale.

Or de ce point de vue, les indicateurs d'accessibilité sont positifs.

Depuis 2018, et la mise en place du groupe de travail sur l'accessibilité aux espèces qui permet à la Banque de France de publier annuellement un rapport sur l'état de l'accès aux espèces en France métropolitaine, 99,2 % de la population est située à moins de 15 minutes en voiture du DAB le plus proche. Ce chiffre atteint 99,9 % lorsqu'on intéresse à la distance au point d'accès le plus proche. Cette référence de « 15 minutes » est pourtant celle retenue à l'article 2 de la présente proposition de loi comme base de la garantie d'accessibilité au DAB. S'il s'agit bien sûr d'une moyenne au niveau national, l'objectif d'accessibilité paraît donc largement satisfait.

Part de la population à moins de « x » minutes du point d'accès le plus proche

(en %)

|

Temps de trajet |

2018 |

2019 |

2020 |

2021 |

||||

|

Au DAB le plus proche |

Au point d'accès le plus proche |

Au DAB le plus proche |

Au point d'accès le plus proche |

Au DAB le plus proche |

Au point d'accès le plus proche |

Au DAB le plus proche |

Au point d'accès le plus proche |

|

|

5 minutes |

82,9 |

94,4 |

83,0 |

94,6 |

82,9 |

94,5 |

82,9 |

94,5 |

|

10 minutes |

94,9 |

99,4 |

94,9 |

99,4 |

94,9 |

99,4 |

94,9 |

99,4 |

|

15 minutes |

99,2 |

99,9 |

99,2 |

99,9 |

99,2 |

99,9 |

99,2 |

99,9 |

Source : Banque de France

2. La problématique de l'accès aux espèces ne peut être réglée au moyen d'un alourdissement des missions de La Poste mais doit privilégier des pistes plus prometteuses

Ces données ne règlent pas définitivement le problème de l'accès aux espèces, en témoignent les 0,8 % de la population qui vit encore à plus de 15 minutes d'un DAB. Sur ces 0,8 %, une part importante vit à moins de 15 minutes d'un point d'accès privatif, mais son accès aux espèces n'est pas absolument garanti, malgré le chiffre de 99,9 %, puisque pour cela, il faut être client de la banque dont le commerçant est partenaire.

Les auditions menées par le rapporteur l'ont conforté dans l'idée d'inscrire sa réflexion dans le sillage du rapport sénatorial précité sur l'avenir des missions de service public de La Poste, dont la recommandation n° 7 suggérait de « développer les services d'accès aux espèces pour pallier les difficultés d'approvisionnement du réseau des DAB, en particulier dans les zones rurales, peu denses et touristiques et y compris pour ceux qui ne sont pas clients de La Banque Postale » et de « renforcer la communication autour des services existants et gratuits d'accès aux espèces ».

Des solutions alternatives et prometteuses existent en effet, et c'est vers elles qu'il convient de s'orienter.

Ainsi que le mentionnait déjà le rapport sénatorial de mars 2021 sur les services publics postaux, le groupe La Poste a développé des services gratuits d'accès aux espèces pour les clients de La Banque Postale, tels que le dispositif « Allô Facteur », qui permet de se faire livrer à domicile jusqu'à 150 euros en espèces. Comme l'a évoqué M. Philippe Wahl, président-directeur général du groupe La Poste, lors de son audition, un tel service pourrait également être proposé aux clients des autres établissements bancaires, en particulier dans les zones rurales, peu denses et touristiques, sous réserve de la possibilité pour La Poste de facturer une commission modique.

De façon plus probante, le retrait d'espèces chez les commerçants peut encore être encouragé.

Le cashback, pourtant prévu par la loi, est encore insuffisamment utilisé : il importe de renforcer la communication autour de son existence.

Plus encore, l'universalisation du cash-in-shop, dont l'accès est encore limité aux clients des banques partenaires des commerçants qui proposent ce service, est une piste particulièrement prometteuse, et en cours d'achèvement.

En effet, les travaux de Place qui se tiennent actuellement ont pour objectif cette universalisation, qui passerait par l'interopérabilité des terminaux de paiement électronique, sans recourir à la loi, mais à un accord « chapeau » non normatif26(*). Le rapporteur salue ces avancées et souhaite qu'elles aboutissent prochainement, dans la mesure où, aujourd'hui, toute modification législative nationale serait contraire au droit européen. En effet, selon la directive DSP227(*), l'agent ne peut fournir des services de retrait d'espèces qu'au client du prestataire de services de paiement. Lors de son audition, la direction générale du Trésor a toutefois indiqué que l'intention du Gouvernement était, à l'occasion de la révision de la directive DSP2 prévue à partir de juin prochain, de proposer une modification du droit européen de façon à pouvoir universaliser l'accès au cash-in-shop dans le droit. Le rapporteur estime que ces deux vecteurs - travail de Place et évolution du droit européen - sont indispensables : le second pour pouvoir ancrer dans le droit national la possibilité, pour une personne qui n'est pas cliente d'une banque, de bénéficier pour autant des services de retrait d'espèces que ses partenaires commerçants peuvent proposer, le premier pour permettre aux acteurs bancaires d'élaborer ensemble les dispositifs techniques sous-jacents à cette évolution du droit.

Décision de la commission : la commission des finances n'a pas adopté cet article.

ARTICLE

2

Création d'un fonds de garantie de la présence

territoriale bancaire

. Le présent article prévoit de créer un fonds de garantie de la présence territoriale bancaire, chargé de garantir l'accès en moins de quinze minutes à un distributeur automatique de billets (DAB). Il appuierait ainsi financièrement la nouvelle mission de couverture territoriale complète attribuée à La Poste par l'article 1er. Outre les contributions volontaires des collectivités territoriales, ce fonds serait alimenté par une nouvelle taxation sur les bénéfices des établissements bancaires et par une contribution versée par les banques pour chaque fermeture de DAB.

L'objectif visé par ce fonds est déjà largement satisfait puisque plus de 99 % de la population vit à moins de 15 minutes en voiture d'un DAB. Par ailleurs, ses modalités de financement paraissent inefficaces, inéquitables et même porteuses d'effets pervers. Une nouvelle taxation, qui ne pèserait pas sur les « néobanques » renchérirait probablement le coût des services bancaires, tandis qu'une nouvelle contribution, appliquée indifféremment sur le territoire selon que celui-ci est dense en DAB ou pas, pèserait injustement sur les banques qui ont maintenu leur présence territoriale et pourrait conduire à leur désengagement avant une éventuelle promulgation de la loi.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : LES MISSIONS DE SERVICE PUBLIC DE LA POSTE SONT EN MAJORITÉ COMPENSÉES PAR UNE DOTATION BUDGÉTAIRE, EN DÉPIT DE L'EXISTENCE D'UN FONDS POSTAL NATIONAL DE PÉRÉQUATION TERRITORIALE

1. Les missions de service public de La Poste bénéficient d'un soutien financier public

Les missions de service public attribuées à La Poste par l'article 2 de la loi n° 90-568 du 2 juillet 1990 relative à l'organisation du service public de la poste et à France Télécom sont le service universel postal, l'aménagement et le développement du territoire, le transport et la distribution de la presse, ainsi que l'accessibilité bancaire.

Elles bénéficient d'un soutien financier public, mais dans une mesure limitée : en 2023, si la compensation totale des quatre missions de service public est légèrement supérieure à 1 milliard d'euros, son coût réel dépasse 1,4 milliard d'euros. Cette non-compensation est prise en charge par le groupe La Poste, qui fait pourtant face à la chute continue des volumes du courrier et évolue dans un secteur extrêmement concurrentiel.

2. Les missions d'accessibilité bancaire, de distribution de la presse et de service universel postal de La Poste font l'objet d'une compensation directe par dotation budgétaire

Les missions d'accessibilité bancaire, de distribution de la presse et de service universel postal font l'objet d'une compensation directe par dotation budgétaire.

Chacune d'entre elles est portée par la mission « Économie ». La loi de finances pour 2023 a ainsi prévu :

- 303 millions d'euros au titre de la mission d'accessibilité bancaire. Ces crédits, auparavant portés par le Fonds d'épargne de la Caisse des dépôts, sont désormais budgétés et relèvent du périmètre du programme 305 « Stratégies économiques ». Ils sont portés par son action 01 « Définition et mise en oeuvre de la politique économique et financière de la France dans le cadre national, international et européen », et sont versés à La Banque Postale au titre de « prestations réalisées pour le compte de l'État » ;

- 520 millions d'euros au titre de la mission de service universel postal - ces crédits sont portés par l'action 04 « Développement des postes, des télécommunications et du numérique » du programme 134 « Développement des entreprises et régulations » ;

- 40 millions d'euros au titre de la mission de distribution de la presse, également portés par l'action 04 du programme 134.

3. La mission d'aménagement du territoire de La Poste est financée par le fonds postal national de péréquation territoriale, alimenté par un allègement de fiscalité locale et une dotation budgétaire

La mission d'aménagement du territoire, qui suppose le déploiement de 17 000 points de contact, est soutenue par le fonds postal national de péréquation territoriale (FPNPT), prévu par l'article 6 de la loi du 2 juillet 1990 susmentionnée. Jusqu'en 2020, ce fonds était alimenté selon un mécanisme d'allègement fiscal accordé à La Poste sur les taxes foncières, la contribution foncière des entreprises et la contribution sur la valeur ajouté des entreprises. Depuis 2021, cette ressource est complétée par une subvention versée au FPNPT pour compenser la baisse, puis la suppression, de la CVAE.

La loi de finances pour 2023 prévoit ainsi des crédits à hauteur de 74 millions d'euros, portés par l'action 04 du programme 134 de la mission « Économie ».

Au total, et avec les abattements appliqués à la fiscalité locale due par La Poste, l'enveloppe consacrée au financement du FPNPT s'élève à 174 millions d'euros par an maximum dans le contrat de présence postale territoriale pour 2023-2025.

II. LE DISPOSITIF PROPOSÉ : L'ATTRIBUTION À LA BANQUE POSTALE D'UNE MISSION DE COUVERTURE TERRITORIALE COMPLÈTE DU TERRITOIRE EN DISTRIBUTEURS AUTOMATIQUES DE BILLETS

Le présent article vise à créer un fonds de garantie de la présence territoriale bancaire, chargé de garantir un accès en moins de quinze minutes à un distributeur automatique de billets (DAB). Il appuierait financièrement le groupe La Poste pour qu'il puisse assumer sa mission de « couverture territoriale complète » en DAB, prévue à l'article 1er.

Ainsi, ce fonds enregistrerait en dépenses, d'une part ses frais de fonctionnement et de gestion et, d'autre part, le subventionnement de La Banque Postale pour le déploiement et l'entretien d'un réseau de proximité de DAB ainsi que son approvisionnement.

Pour financer ces dépenses, trois types de recette sont prévues :

- une taxation sur les bénéfices des établissements bancaires ;

- une contribution versée par les établissements bancaires au moment de la fermeture d'un DAB et dont le montant serait fixé par décret en Conseil d'État ;

- les contributions volontaires des collectivités territoriales dans le cadre d'une contractualisation.

L'article prévoit enfin que le fonds est géré par un conseil d'administration présidé par le ministre de l'économie et comprenant des représentant de La Banque Postale, des organisations professionnelles bancaires, des associations de consommateurs et de personnalités qualifiées, et qu'un décret en Conseil d'État définit les règles d'organisation et de fonctionnement du fonds.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN FONDS QUI PARAÎT INUTILE ADOSSÉ À MÉCANISME DE FINANCEMENT INÉQUITABLE ET PORTEUR DE NOMBREUX EFFETS PERVERS

1. Un fonds à l'utilité contestable

La création de ce fonds paraît peu utile, pour les mêmes raisons qui s'opposent à l'adoption de l'article 1er de la présente proposition de loi. Il peut être rappelé ici non seulement que la véritable problématique est celle de l'accès aux espèces plus que celle de l'accès aux DAB mais que, même concernant l'accès aux DAB, le fonds prévu paraît d'une utilité limitée puisqu'il est chargé de garantir l'accès à un DAB en moins de 15 minutes - sans préciser au demeurant s'il s'agit d'un temps de trajet véhiculé ou pas - alors même que plus de 99 % de la population vit aujourd'hui à moins de 15 minutes en voiture d'un DAB.

2. Un mécanisme de financement inéquitable porteur de nombreux effets pervers

Surtout, le mécanisme de financement de ce fonds paraît inéquitable, et il entraînerait des nombreux effets pervers.

Tout d'abord, l'introduction d'une nouvelle taxation sur les bénéfices de tous les établissements bancaires, sans distinction, paraît inéquitable, puisqu'elle ne concernerait probablement pas les « néobanques » alors qu'elles ne proposent pas d'accès aux espèces. Au surplus, cette nouvelle taxation pourrait conduire les banques à renchérir le coût des services bancaires en général, déjà soumis à la TVA28(*). Enfin, et même si ce dernier aspect aurait pu faire l'objet d'un amendement, il convient de remarquer qu'aucun taux n'est ici prévu, en contradiction avec l'article 34 de la Constitution29(*).

Pire, la contribution s'exercerait indifféremment quelle que soit la localisation du DAB fermé. Or, si l'on peut estimer que la fermeture des DAB « solitaires » doit être découragée, il n'en va pas de même sur les territoires denses où cette fermeture n'aurait aucun impact en termes d'accès aux espèces et où, donc, le versement d'une contribution serait injustifié.

Dans ce cadre, une contribution qui reposerait uniquement sur les DAB situés sur des territoires sous-denses aurait pu être imaginée, mais elle serait encore plus injuste puisqu'elle pèserait sur ceux qui sont restés implantés jusqu'à aujourd'hui, tandis que les établissements qui ont « déserté » ne contribueraient pas. La Banque de France souligne ici qu'elle privilégie le dialogue de place pour éviter la fermeture du dernier DAB d'une commune.

Un autre effet pervers identifié serait celui d'une course à la fermeture de DAB avant la promulgation de la loi, ce qui aurait pour conséquence de contracter la base sur laquelle serait assise cette contribution. Cette attrition nuirait au financement de la mission dévolue à La Poste - rendue pourtant d'autant plus lourde et coûteuse que le nombre de DAB aura été amené à diminuer en raison de cette « course à la fermeture ».

3. Un financement mal assuré

Enfin, quand bien même ce mécanisme de financement serait adopté malgré toutes les réserves avancées par le rapporteur, rien ne garantit que les recettes du fonds soient suffisantes pour financer ses dépenses, et en tout cas bien calibrées.

L'expérience de sous-compensation chronique des missions de service public de La Poste amène à penser que si le fonds ne suffisait pas à financer la couverture en DAB - ce qui est à craindre en raison des fermetures en cascade qu'il pourrait entraîner avant l'éventuelle promulgation de la loi et qui constitueraient autant de recettes en moins - l'État ne viendrait pas le soutenir et qu'il reviendrait à La Poste de financer la mission prévue à l'article 1er.

Décision de la commission : la commission des finances n'a pas adopté cet article.

ARTICLE

3

Information concernant le droit au compte et l'offre

spécifique

. Le présent article prévoit de renforcer les obligations d'information pesant sur les établissements de crédit en matière de droit au compte et d'offre spécifique.

Le droit au compte désigne le droit pour toute personne physique ou morale domiciliée en France de bénéficier d'un compte bancaire assorti de services bancaires de base. L'offre dite « spécifique » est proposée par les établissements de crédit aux personnes en situation de fragilité financière et vise notamment à protéger ces personnes des incidents bancaires.

Le présent article propose de compléter la charte d'inclusion bancaire et de prévention du surendettement adoptée par l'Association française des établissements de crédit et des entreprises d'investissement (AFECEI). Cette charte, dont le respect est contrôlé par l'Agence de contrôle prudentiel et de résolution (ACPR), contient déjà des obligations d'information sur le droit au compte et l'offre spécifique. L'article 3 lui imposerait au surplus de définir les modalités d'affichage, au sein des agences bancaires, de ces informations.

Néanmoins, outre que cette proposition apparaît de nature réglementaire, il n'est pas certain que l'affichage en agences bancaire soit l'option la plus pertinente pour renforcer l'information des clientèles concernées. Un meilleur accompagnement de ces clients paraît préférable pour leur pleine information.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : LE DROIT AU COMPTE ET L'OFFRE SPÉCIFIQUE SONT INSUFFISAMMENT MOBILISÉS PAR LES ÉTABLISSEMENTS DE CRÉDIT ET LES PERSONNES CONCERNÉES

A. LE DROIT AU COMPTE, UNE PROCÉDURE ACCESSIBLE EN COURS D'APPROPRIATION

1. La procédure de droit au compte est accessible et rapide

Introduit par la loi n° 84-46 du 24 janvier 1984 relative à l'activité et au contrôle des établissements de crédit, le droit à l'ouverture d'un compte de dépôt est reconnu par l'article L. 312-1 du code monétaire et financier (CMF) à toute personne physique domiciliée en France, ou dans un autre État membre de l'Union européenne si elle n'agit pas pour des besoins professionnels, à toute personne physique de nationalité française, quel que soit le lieu de sa domiciliation et à toute personne morale domiciliée en France.

Lorsque ces personnes sont dépourvues d'un compte de dépôt et s'en voient refuser l'ouverture par un établissement de crédit, elles peuvent saisir la Banque de France, qui désignera un établissement de crédit tenu de leur donner accès, a minima et gratuitement, à des services bancaires de base, définis aux articles D. 312-5 et D. 312-5-1 du code monétaire et financier :

- l'ouverture, la tenue et la clôture du compte ;

- un changement d'adresse par an ;

- la délivrance, à la demande, de relevés d'identité bancaire ;

- la domiciliation de virements bancaires ;

- la fourniture mensuelle d'un relevé des opérations effectuées sur le compte ;

- l'encaissement de chèques et de virements bancaires ;

- les paiements par prélèvement SEPA, titre interbancaire de paiement SEPA ou par virement bancaire SEPA, ce dernier pouvant être réalisé aux guichets ou à distance ;

- des moyens de consultation à distance du solde du compte ;

- les dépôts et retraits d'espèces au guichet de l'organisme teneur de compte ;

- une carte de paiement dont chaque utilisation est autorisée par l'établissement de crédit qui l'a émise, permettant notamment le paiement d'opérations sur Internet et le retrait d'espèces dans l'Union européenne ;

- deux formules de chèques de banque par mois ou moyens de paiement équivalents offrant les mêmes services ;

- la réalisation des opérations de caisse.

La procédure de saisine de la Banque de France se déroule comme suit : le demandeur doit transmettre à la Banque de France une attestation de refus d'ouverture de compte fournie par un établissement de crédit, une pièce d'identité en cours de validité et un justificatif de domicile. Ces documents peuvent être déposés en ligne, par courrier ou aux guichets de la Banque de France. Lorsque le demandeur est une personne physique, sa demande peut également être transmise par l'établissement de crédit ayant refusé d'ouvrir son compte ou par un tiers accompagnant (association, caisse d'allocations familiales, conseil départemental, etc.)

À la réception d'une demande complète, la Banque de France procède dans les 24 heures à la désignation d'un établissement de crédit à proximité du domicile du demandeur, qui sera tenu de lui ouvrir un compte.

2. Alors que le droit au compte est relativement peu diffusé, des difficultés dans sa mise en oeuvre persistent

Le rapport de l'Observatoire de l'inclusion bancaire (OIB), publié en juin 2022, souligne que seulement 34 594 désignations d'établissements de crédit ont eu lieu en 2021 au titre de la procédure de droit au compte (soit une baisse de 2 % par rapport à 2020). Le rapport relève une augmentation concomitante de la complexité des dossiers traités. Le baromètre de l'inclusion financière de la Banque de France aboutit à des conclusions similaires : 2 667 désignations en février 2023, contre 4 350 en janvier 2019.

La diffusion relativement faible du droit au compte pourrait également être due au taux très élevé de bancarisation en France (99 %, un des plus élevés au monde, selon la Fédération bancaire française) et au caractère échelonné et intermédié de la procédure, nécessaire pour matérialiser l'existence d'un droit. La tendance baissière observée par l'OIB et la Banque de France peut également résulter d'un recentrage de la procédure sur les publics les plus en difficultés (les mineurs isolés non-accompagnés par exemple), alors que le droit au compte est concurrencé par les offres de services proposées par les établissements de paiement.

Ainsi, si le recours à la procédure de droit au compte demeure faible, ce n'est pas nécessairement le signe d'un faible accès aux services bancaires. Les auditions menées par le rapporteur ont cependant fait ressortir des difficultés dans la mise en oeuvre de cette procédure.

Ainsi, comme indiqué par la Banque de France en audition, 25 à 30 % des bénéficiaires du droit au compte indiquaient avoir eu des difficultés à obtenir une lettre de refus d'ouverture de compte, alors qu'il s'agit d'une obligation pour l'établissement de crédit et d'un préalable obligatoire à la saisine de la Banque de France.

En outre, les auditions ont fait ressortir que la procédure dite « simplifiée », par laquelle l'établissement bancaire qui refuse de procéder à l'ouverture d'un compte doit proposer à la personne qui a subi ce refus d'effectuer pour son compte la saisine auprès de la Banque de France (troisième alinéa du III de l'article L. 312-1 CMF), est trop peu mise en oeuvre par les établissements de crédit. Elle ne concernait en effet que 1 734 cas en 2021, soit 5 % seulement des demandes.

Pour répondre à ces difficultés, le décret du 11 mars 2022 relatif à la procédure de droit au compte30(*) dispose désormais que le silence gardé par un établissement de crédit pendant 15 jours à la suite d'une demande d'ouverture de compte vaut désormais refus. Ce dispositif, qui visait à répondre aux difficultés rencontrées pour l'obtention d'une attestation de refus, doit encore faire ses preuves.

B. L'OFFRE BANCAIRE SPÉCIFIQUE POUR LA CLIENTÈLE FRAGILE : UNE OFFRE ADAPTÉE MAIS ENCORE PERÇUE COMME STIGMATISANTE

1. L'offre spécifique est proposée aux clients identifiés comme fragiles sur la base de critères de mieux en mieux calibrés

La loi du 26 juillet 2013 de séparation et de régulation des activités bancaires31(*) a introduit une offre bancaire spécifique pour la clientèle en situation de fragilité financière. Cette offre spécifique donne lieu à un double encadrement :

- son coût est plafonné à trois euros par mois (IV de l'article R. 312-4-3 du CMF) ;

- les commissions d'intervention relèvent du plafonnement spécifique et réduit, fixé à 4 euros par opération et 20 euros par mois pour les personnes en fragilité financière (art. R. 312-4-2 du CMF).

Aux termes du deuxième alinéa de l'article L. 312-1-3 du CMF, les établissements de crédit sont tenus de proposer « aux personnes physiques n'agissant pas pour des besoins professionnels qui se trouvent en situation de fragilité, eu égard, notamment, au montant de leurs ressources, une offre spécifique comprenant des moyens de paiement, dont au moins deux chèques de banque par mois, et des services appropriés à leur situation et de nature à limiter les frais supportés en cas d'incident ». Cette proposition doit être formulée sur support papier ou sur tout autre support durable.

Au-delà du critère de ressources, les conditions d'identification des personnes en situation de fragilité financière sont précisées par voie réglementaire et déclinées par chaque établissement de crédit selon des procédures spécifiques.

Il convient de distinguer trois types de critères, selon que leurs paramètres s'imposent aux établissements bancaires, dépendent de leur interprétation ou sont librement déterminés.

L'article R. 312-4-3 du CMF prévoit que sont automatiquement considérées en situation de fragilité financière les personnes :

- inscrites pendant trois mois consécutifs au fichier de la Banque de France centralisant les incidents de paiement de chèques ;

- faisant l'objet d'une procédure de surendettement.

Par ailleurs, ce même article R. 312-4-3 du CMF détermine deux critères que les établissements de crédit doivent obligatoirement prendre en compte :

- l'existence d'irrégularités de fonctionnement du compte ou d'incidents de paiement ainsi que leur caractère répété constaté pendant trois mois consécutifs ;

- le montant des ressources portées au crédit du compte.

L'encadré ci-après détaille la façon dont les établissements bancaires mettent en oeuvre ces critères et d'éventuels paramètres additionnels qu'ils prennent en compte pour identifier la population en situation de fragilité financière.

Les critères de détection des

clients fragiles

mis en oeuvre par les établissements de

crédit

En 2017, la Cour des comptes s'était intéressée aux critères de détection des clients fragiles éligibles à l'offre spécifique.

Elle avait ainsi souligné que les critères définis par les établissements de crédit teneurs de compte sur la base du cadre juridique « diffèrent selon chaque établissement mais sont globalement convergents : ils visent [...] des clients pauvres et ayant des difficultés avérées de fonctionnement de leur compte bancaire. Les clients détectés comme étant éligibles de manière systématique à l'offre spécifique ne sont donc pas, pour l'essentiel, des clients qui relèvent d'une approche de prévention du surendettement (dont les revenus sont plus élevés) ».

La Banque postale se signale par son fort volontarisme, en ce qu'elle présume fragile, notamment, toute personne dont les flux créditeurs mensuels sont inférieurs au seuil de pauvreté.

Source : commission des finances du Sénat, à partir des auditions conduites par le rapporteur et de la communication de la Cour des comptes réalisée à sa demande sur les politiques publiques en faveur de l'inclusion bancaire et de la prévention du surendettement, juin 2017

2. L'offre spécifique a connu ces dernières années une diffusion importante

Lors de l'examen de la proposition de loi n° 339 (2019-2020), visant à rendre effectif et à renforcer le plafonnement des frais bancaires, présentée par M. Patrick Kanner et les membres du groupe socialiste et républicain, le rapporteur M. Michel Canévet avait porté une appréciation relativement critique de l'offre spécifique, pointant en particulier sa faible diffusion, quoiqu'en progression.

Les raisons avancées par le rapporteur pour expliquer cette faible attractivité tenaient dans la réticence des clients à souscrire une offre labellisée pour des personnes fragiles, tandis que les établissements de crédit ont mis du temps à mettre en oeuvre une promotion active de cette offre.

Ce constat doit aujourd'hui être nuancé. En effet, le rapport 2021 de l'Observatoire de l'inclusion bancaire (OIB), publié en juin 2022 a mis en évidence une forte hausse du nombre de bénéficiaires de l'offre spécifique, avec 688 354 bénéficiaires à fin 2021 (soit + 15 % par rapport à fin 2020). Le rythme de souscription de l'offre spécifique s'est également accéléré, 230 328 nouvelles offres ayant été souscrites en 2021 (soit + 32 % par rapport à 2020).

C. DES CHARTES D'ACCESSIBILITÉ BANCAIRE ET D'INCLUSION BANCAIRE ET DE PRÉVENTION DU SURENDETTEMENT PRÉVOIENT NOTAMMENT DES OBLIGATIONS D'INFORMATION

1. Le Législateur prévoit l'homologation par arrêté de chartes visant à renforcer l'effectivité du droit au compte et l'inclusion bancaire

L'article L. 312-1-1-A du code monétaire et financier dispose que l'Association française des établissements de crédit et des entreprises d'investissement (AFECEI) « adopte une charte d'inclusion bancaire et de prévention du surendettement homologuée par arrêté du ministre chargé de l'économie ». Cette charte a pour but de « renforcer l'accès aux services bancaires et de faciliter l'usage de ces services (...). Elle a également pour objet de mieux prévenir le surendettement ». Une charte d'accessibilité bancaire, visant à « renforcer l'effectivité du droit au compte » est également prévue par l'article L. 312-1 du CMF.

Applicables à tout établissement de crédit, ces chartes leur sont également opposables, dans la mesure où l'Autorité de contrôle prudentiel et de résolution (ACPR), en contrôle le respect. L'ACPR peut, à cette fin, mettre en demeure les établissements de se mettre en conformité avec les règles définies par les chartes.

Leur contenu minimal est précisé par le Législateur :

- la charte d'accessibilité bancaire concerne le droit au compte (III de l'article L. 312-1 du CMF) : elle détermine les délais et les modalités de transmission, par les établissements de crédits à la Banque de France, des informations requises pour l'ouverture d'un compte, les documents d'information que les établissements de crédit doivent mettre à disposition de la clientèle et les actions de formation qu'ils doivent réaliser, ainsi qu'un modèle d'attestation de refus d'ouverture de compte ;

- la charte d'inclusion bancaire et de prévention du surendettement concerne l'offre spécifique (troisième alinéa de l'article L. 312-1-1-A du CMF) : elle définit les modalités d'information des clientèles concernées et les actions de formation et de sensibilisation réalisées par les établissements de crédit afin de favoriser la diffusion de cette offre.

Ces chartes sont désormais homologuées par les arrêtés du 18 décembre 2008 portant homologation de la charte d'accessibilité pour renforcer l'effectivité du droit au compte et du 5 novembre 2014 portant homologation de la charte d'inclusion bancaire et de prévention du surendettement.

2. Néanmoins, l'information des publics fragiles sur les services rendus par la Banque de France en matière d'inclusion bancaire pourrait être renforcée

Les auditions ont permis de souligner que l'information concernant les services rendus par la Banque de France en matière d'inclusion bancaire (traitement du surendettement, droit d'accès aux fichiers centraux des incidents de paiement, information sur l'accès au crédit via le micro-crédit social accompagné...) pourrait être complétée.

Le baromètre de l'inclusion bancaire de la Banque de France tend en effet à montrer que, si le nombre quotidien de visites uniques sur l'espace particuliers du site Internet de la Banque de France s'est considérablement accru dans les derniers mois (passant de 164 723 en juillet 2022 à 436 883 en janvier 2023), le nombre de personnes ayant sollicité les services de la Banque de France ne s'est que peu accru sur la même période (passant de 103 544 sollicitations en juillet 2022 à 165 287 sollicitations en janvier 2023).

Il existe donc une marge de progression pour renforcer la connaissance des services rendus par la Banque de France en matière d'inclusion bancaire par les publics concernés.

II. LE DISPOSITIF PROPOSÉ : UNE INFORMATION RENFORCÉE PAR SON AFFICHAGE DANS LES AGENCES BANCAIRES

Le présent article propose de compléter le troisième alinéa de l'article L. 312-1-1-A du code monétaire et financier de telle sorte que la charte d'inclusion bancaire et de prévention du surendettement définisse également les modalités d'affichage de l'information relative au droit au compte et à l'offre spécifique au sein des agences bancaires.

III. LA POSITION DE LA COMMISSION DES FINANCES : RENFORCER L'ACCOMPAGNEMENT DES CLIENTS ÉLIGIBLES AU DROIT AU COMPTE ET À L'OFFRE SPÉCIFIQUE

A. UNE PROPOSITION DE NATURE RÉGLEMENTAIRE ET DONT LA PERTINENCE EST CONTESTABLE

1. Sur la forme : une mesure de nature réglementaire

La modification proposée au code monétaire et financier apparaît de nature réglementaire : bien qu'il modifie un article en « L » du code, le présent article vient définir précisément le contenu de l'information prévue par une charte homologuée par arrêté.

2. Sur le fond : l'affichage en agence bancaire n'apparaît pas comme la mesure la plus pertinente pour renforcer l'information des clientèles concernées

Concernant l'offre spécifique, le manque d'information n'a pas été mentionné lors des auditions : au contraire, la Banque de France indiquait que cette offre est systématiquement proposée aux clients fragiles. C'est plutôt la perception erronée d'une offre « au rabais » qui peut expliquer que sa diffusion n'a que tardivement été grandissante.

Concernant l'information sur les droits des clientèles fragiles en général, le dispositif proposé apparaît peu opérant : l'affichage dans les agences bancaires ne donne aucune garantie quant à son caractère ostensible, et participe de l'accroissement du flux d'informations, y compris publicitaires, auquel sont soumis les clients fragiles.

B. IL CONVIENT D'AMÉLIORER L'ACCOMPAGNEMENT DES CLIENTS ÉLIGIBLES AU DROIT AU COMPTE ET À L'OFFRE SPÉCIFIQUE POUR RENFORCER LEUR CONNAISSANCE DE LEURS DROITS

Le rapporteur reconnait néanmoins l'intérêt de procéder à une modification législative enrichissant le contenu minimal de la charte d'inclusion bancaire, dans la mesure où la modification de la charte et son homologation par arrêté sont de nature à engager un dialogue entre établissements de crédit, et entre ces établissements et le pouvoir réglementaire.

À cet égard, une piste pertinente consiste à renforcer l'accompagnement personnalisé des clients éligibles au droit au compte et à l'offre spécifique, qui apparaît comme la meilleure garantie qu'ils connaissent précisément leurs droits.

Un renforcement de l'information relative aux services d'accompagnement rendus par la Banque de France serait, dans cette optique, pertinent. De même, l'information des réseaux d'accompagnement ainsi que des publics-relais (notamment des travailleurs sociaux qui interviennent auprès des publics en situation de fragilité) gagnerait à être renforcée.

Décision de la commission : la commission n'a pas adopté cet article.

ARTICLE 4

Plafonnement des commissions d'intervention

pour irrégularités

en fonction des revenus des personnes

fragiles

. Le présent article prévoit que les commissions perçues par un établissement de crédit à raison des irrégularités de fonctionnement d'un compte bancaire sont plafonnées, pour les personnes qui bénéficient du droit au compte ou d'une offre spécifique, proportionnellement à leurs revenus.

Les personnes qui bénéficient du droit au compte ou d'une offre spécifique se voient déjà appliquer des plafonds spécifiques. Cet article vise à ce que ces plafonds soient proportionnels aux revenus des bénéficiaires.

Cette proposition se heurterait cependant à d'importantes difficultés de mise en oeuvre, tant en termes de collecte d'information pour apprécier les revenus des personnes, qu'en termes de lisibilité des plafonds ainsi rendus proportionnels. Une alternative plus lisible, consistant en la création de plafonds plus protecteurs pour les personnes en situation de grande fragilité, pourrait être privilégiée.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : UN PLAFONNEMENT DIFFÉRENCIÉ, PLUS PROTECTEUR POUR LES PERSONNES BÉNÉFICIANT D'UNE OFFRE SPÉCIFIQUE OU DU DROIT AU COMPTE

A. DES PLAFONDS « SPÉCIFIQUES » SONT APPLICABLES AUX BÉNÉFICIAIRES D'UNE OFFRE SPÉCIFIQUE OU DU DROIT AU COMPTE

Pour les personnes physiques n'agissant pas pour des besoins professionnels, l'article L. 312-1-3 du code monétaire et financier prévoit que les commissions perçues par les établissements de crédit à raison des irrégularités de fonctionnement d'un compte bancaire sont plafonnées32(*) par mois et par opération. Les plafonds applicables aux personnes physiques n'agissant pas pour des besoins professionnels sont fixés à 8 euros par opération et 80 euros par mois par l'article R. 312-4-1 du code monétaire et financier.

L'article L. 312-1-3 du code monétaire et financier prévoit en outre que des plafonds spécifiques sont applicables pour les personnes bénéficiant d'une offre spécifique ou du droit au compte. L'article R. 312-4-2 du code monétaire et financier fixe ces plafonds « spécifiques » à 4 euros par opération et 20 euros par mois.

B. UN MÉCANISME DE PLAFONNEMENT PLUS PROTECTEUR POUR LES PERSONNES EN SITUATION DIFFICILE

Les personnes auxquelles les plafonds spécifiques sont applicables sont celles qui bénéficient du droit au compte (c'est-à-dire d'un compte assorti de services de base ouvert sur saisine de la Banque de France après un premier refus d'ouverture de compte) ou qui ont souscrit une offre spécifique au sens de l'article L. 312-1-3 du code monétaire et financier.

Les bénéficiaires du droit au compte sont majoritairement dans des situations financières difficiles. Ainsi, dans 61 % des cas, la procédure faisait suite à une clôture de compte à l'initiative de la banque, principalement (pour deux tiers de ces cas) en raison d'incidents de fonctionnement. Alors que 60 % des bénéficiaires étaient isolés (célibataires, veufs ou séparés), 25 % étaient demandeurs d'emploi et 93 % étaient locataires (68 %) ou hébergés à titre gratuit (25 %)33(*).

L'offre spécifique mentionnée à l'article L. 312-1-3 du code monétaire et financier comprend des moyens de paiement et des services appropriés à la situation de ses bénéficiaires, censés limiter les frais supportés en cas d'incidents. Les bénéficiaires d'une offre spécifique sont en situation de fragilité financière, ce qui recouvre34(*) :

- les personnes dont l'établissement de crédit considère, eu égard à l'existence d'irrégularités de fonctionnement du compte ou d'incidents de paiement répétés, ainsi qu'au montant de leurs ressources, qu'elles sont en situation de fragilité ;

- les personnes répondant aux critères suivants :

o les personnes inscrites au fichier central des chèques (FCC) pour chèque impayé ou déclaration de retrait de carte bancaire pendant trois mois consécutifs ;

o les débiteurs dont la demande de traitement de situation de surendettement a été déclarée recevable ou fait l'objet d'un traitement.

Selon le rapport 2021 de l'Observatoire de l'inclusion bancaire, 4,1 millions de clients des banques étaient identifiés comme fragiles à la fin 2021, soit une hausse de 8 % par rapport à 2020. Cette hausse ne traduit pas une dégradation de la situation des ménages, mais une meilleure efficacité des dispositifs d'identification : en 2021, 89 % des situations de fragilité détectées l'ont été via des critères avancés, liés notamment à des incidents sur compte.

Au 31 décembre 2021, 688 354 clients identifiés comme fragiles avaient souscrit l'offre spécifique.

II. LE DISPOSITIF PROPOSÉ : DES PLAFONDS SPÉCIFIQUES PROPORTIONNELS AUX REVENUS DES PERSONNES CONCERNÉES

Le présent article prévoit que les plafonds spécifiques mentionnés à la fin du premier alinéa de l'article L. 312-1-3 du code monétaire et financier soient désormais proportionnels aux revenus des personnes concernées.

III. LA POSITION DE LA COMMISSION DES FINANCES : PRIVILÉGIER DES PLAFONDS ENCORE RÉDUITS POUR LES PERSONNES EN SITUATION DE GRANDE FRAGILITÉ

A. LES PLAFONDS PROPORTIONNELS AUX REVENUS DES PERSONNES : UN DISPOSITIF COMPLEXE À METTRE EN oeUVRE

1. La référence aux revenus pose d'importantes difficultés de collectes de données

L'ensemble des acteurs entendus a souligné les importantes difficultés concrètes qui résulteraient de la mise en oeuvre de cet article. La référence aux revenus, en particulier, rendrait nécessaire d'accéder en temps réel à l'intégralité des revenus des clients, pour y indexer le niveau des frais de façon proportionnelle.

Or les clients peuvent disposer de revenus provenant de diverses sources, être « multibancarisés » (ce dont chaque établissement n'a pas nécessairement connaissance) et être réticents à fournir des informations sur l'intégralité de leurs revenus. L'accès à l'information passerait alors probablement par l'administration fiscale, ce qui poserait un clair problème de confidentialité des données fiscales.

Dans sa communication à la commission des finances du Sénat en juin 2017 portant sur les politiques publiques en faveur de l'inclusion bancaire et de la prévention du surendettement, la Cour des comptes relevait que, « s'agissant du montant des ressources, les banques ne connaissent pas les revenus de leurs clients. »

2. La proportionnalité prévue par le dispositif priverait les plafonds de leur lisibilité

Le plafonnement actuellement en vigueur bénéficie en effet de sa simplicité, gage de lisibilité. Il ressort clairement des auditions menées par le rapporteur que le présent article complexifierait le système s'il devait aboutir à une exigence de proportionnalité avec une granularité très fine.

B. L'APPLICATION DE PLAFONDS « SUPER-RÉDUITS » À LA CLIENTÈLE EN SITUATION DE GRANDE FRAGILITÉ POURRAIT CONSTITUER UNE ALTERNATIVE SATISFAISANTE AU DISPOSITIF PROPOSÉ

1. Des plafonds « super-réduits » seraient préférables à une variation en proportion des revenus

Plutôt qu'une mise en progressivité des plafonds spécifiques applicables aux personnes bénéficiant du droit au compte ou de l'offre spécifique, il paraît préférable de créer de nouveaux plafonds, plus protecteurs encore, applicables à ces personnes lorsqu'elles sont en situation de grande fragilité, pour lesquelles un plafond de 20 euros par mois peut déjà être élevé.

2. Pour l'appréciation de la grande fragilité, il pourrait être envisagé de faire référence aux flux créditeurs mensuels

La Cour des comptes, dans la communication à la commission des finances du Sénat précédemment mentionnée, relevait que « pour approcher les revenus, cinq établissements, sur sept, considèrent le niveau des flux créditeurs mensuels, qui doivent, par exemple, être inférieurs à 1 000 euros pour un établissement ou à 1 481 euros pour un autre établissement. »

La définition de la grande fragilité à partir de ces critères reviendrait donc à codifier une pratique existante ayant fait ses preuves pour détecter précocement la fragilité financière.

Décision de la commission : la commission des finances n'a pas adopté cet article.

ARTICLE 5

Inclusion dans l'offre spécifique

d'une autorisation de découvert bancaire sans frais et

proportionnée aux revenus

. Le présent article prévoit d'inclure dans l'offre spécifique une autorisation de découvert sans frais et proportionnée aux revenus des personnes concernées. En l'état actuel du droit, en effet, le contenu minimal de l'offre spécifique ne comporte pas d'autorisation de découvert.

Cette proposition peut être assimilée à la reconnaissance d'un « droit au crédit », qui semble inopportune, voire dangereuse s'agissant des publics fragiles. Une clarification de la possibilité, déjà existante, de maintenir au cas par cas une autorisation de découvert lors la souscription de l'offre spécifique pourrait néanmoins être envisagée afin de renforcer l'attractivité de cette offre.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : L'OFFRE SPÉCIFIQUE NE CONTIENT PAS OBLIGATOIREMENT UNE AUTORISATION DE DÉCOUVERT

A. LE CONTENU MINIMAL DE L'OFFRE SPÉCIFIQUE NE CONTIENT PAS D'AUTORISATION DE DÉCOUVERT

Le contenu de l'offre spécifique mentionnée à l'article L. 312-1-3 du CMF est détaillé par voie réglementaire. Précisé au III de l'article R. 312-4-3 du même code, il comprend au moins les services bancaires suivants :

- la tenue, la fermeture et, le cas échéant, l'ouverture du compte de dépôt ;

- une carte de paiement à autorisation systématique ;

- le dépôt et le retrait d'espèces dans l'agence de l'établissement teneur du compte ;

- quatre virements mensuels SEPA, dont au moins un virement permanent, ainsi que des prélèvements SEPA en nombre illimité ;

- deux chèques de banque par mois (sur ce point, la réglementation reprend une exigence posée par le Législateur, l'article L. 312-1-3 prévoyant déjà que l'offre spécifique doit comprendre deux chèques de banque par mois) ;

- un moyen de consultation du compte à distance ainsi que la possibilité d'effectuer à distance des opérations de gestion vers un autre compte du titulaire au sein du même établissement ;

- un système d'alertes sur le niveau du solde du compte ;

- la fourniture de relevés d'identités bancaires ;

- un changement d'adresse une fois par an.

L'offre spécifique ne comprend donc pas d'autorisation de découvert. Elle ne comprend que deux chèques par mois, et la carte bancaire fait l'objet d'une demande d'autorisation systématique : ces caractéristiques traduisent la logique sous-jacente de cette offre, qui vise avant tout à éviter que des incidents ne surviennent.

B. LA SOUSCRIPTION DE L'OFFRE SPÉCIFIQUE NE FAIT CEPENDANT PAS OBSTACLE AU MAINTIEN D'UNE AUTORISATION DE DÉCOUVERT PRÉEXISTANTE

Néanmoins, la législation et la réglementation en vigueur ne font pas en eux-mêmes obstacle à ce que l'offre spécifique comporte, au cas par cas, une autorisation de découvert.

Les articles L. 312-1-3 et R. 312-4-3 du CMF se bornent à définir un contenu minimal pour l'offre spécifique. Celle-ci peut en pratique être adaptée, au cas par cas, aux caractéristiques et aux besoins du client fragile. Ainsi, un client qui bénéficie d'une autorisation de découvert dans son offre bancaire et qui souhaite bénéficier de l'offre spécifique pour traverser un moment de fragilité peut tout à fait conserver son autorisation de découvert lors de la souscription de l'offre spécifique, en accord avec son établissement de crédit, si sa situation le permet.

Toutefois, les différents acteurs entendus par le rapporteur ont souligné le fait que cette possibilité est souvent méconnue, et donc rarement utilisée. De l'avis général des auditionnés, la clarification du droit pourrait être de nature à renforcer l'attractivité de l'offre spécifique, alors que certains clients renoncent à la souscrire faute d'autorisation de découvert.

Cette situation est d'autant plus regrettable que, sur un peu plus de 4,1 millions de personnes identifiées comme fragiles, plus de 3,1 millions de comptes ont enregistré au moins un découvert durant l'année 2021.

II. LE DISPOSITIF PROPOSÉ : ENRICHIR LE CONTENU MINIMAL DE L'OFFRE SPÉCIFIQUE D'UNE AUTORISATION DE DÉCOUVERT SANS FRAIS, PROPORTIONNÉE AUX REVENUS

Le présent article prévoit que l'offre spécifique comporte obligatoirement une autorisation de découvert sans frais et proportionnée aux revenus des personnes concernées.

L'objectif avancé par les auteurs de la proposition de loi est de mettre fin, par cette mesure, à des situations parfois dénoncées par les associations de consommateurs. Il s'agit d'un effet « boule de neige » par lequel les frais d'incident sont la cause d'un découvert, qui lui-même fait l'objet d'un frais qui aggrave le découvert.

III. LA POSITION DE LA COMMISSION DES FINANCES : PLUTÔT QUE LA RECONNAISSANCE D'UN DROIT AU CRÉDIT, LA CLARIFICATION DES POSSIBILITÉS DÉJÀ EXISTANTES

A. LA RECONNAISSANCE D'UN DROIT AU CRÉDIT SERAIT INOPPORTUNE, VOIRE DANGEREUSE

1. Un découvert s'assimile à un crédit

L'ensemble des acteurs entendus a pris soin de rappeler qu'une autorisation de découvert, c'est-à-dire une situation dans laquelle un client peut continuer d'utiliser ses moyens de paiement alors que le solde sur son compte est négatif, est assimilable à un crédit à la consommation.

Cette assimilation du découvert au crédit est renforcée par le fait que les agios, c'est-à-dire le taux d'intérêt facturé en rémunération d'un découvert bancaire, sont soumis au taux de l'usure applicable aux crédits.

Il convient enfin de préciser sur ce point qu'il n'existe pas en droit français de « droit au crédit », l'établissement de crédit étant libre d'accorder ou non un crédit ou une autorisation de découvert. À cet égard, les acteurs bancaires entendus ont rappelé que la gratuité du découvert et son insertion obligatoire dans la liste des services de l'offre spécifique créeraient donc une sorte de « droit au crédit gratuit » qui contreviendrait à la liberté dont dispose chaque établissement d'accorder ou non un crédit à son client, la nature de crédit justifiant une tarification selon le risque encouru.

2. Le dispositif proposé apparaît contraire à la vocation de l'offre spécifique et pourrait s'avérer dangereux s'il favorisait les spirales d'endettement

L'inclusion d'une autorisation de découvert sans frais dans le contenu minimal de l'offre spécifique reviendrait en outre à méconnaître l'objet de cette offre. Celle-ci vise en effet non seulement à protéger les clients fragiles de frais trop élevés, mais surtout à prévenir la survenance d'incidents. Le contenu minimal de cette offre, défini à l'article R. 312-4-3 du CMF, en témoigne : l'absence d'autorisation de découvert et la carte à autorisation systématique visent à éviter qu'un client fragile n'aggrave sa fragilité par l'accumulation de soldes négatifs.

Dans une telle l'option, l'inclusion obligatoire d'une autorisation de découvert dans l'offre spécifique serait contraire à la logique-même de cette offre.

De surcroît, retenir cette proposition reviendrait à prendre le risque de créer une spirale d'endettement par l'accumulation des découverts. Aujourd'hui, les établissements de crédit financent leurs clients, y compris par le découvert autorisé, selon leur capacité de remboursement et en s'assurant que le crédit sous forme de découvert n'aggravera pas une éventuelle situation de fragilité. Supprimer l'évaluation préalable de la situation du client bénéficiant de l'offre spécifique par l'établissement de crédit pourrait faire de cette offre une « trappe à pauvreté » en créant des difficultés pour les clients eux-mêmes. Le caractère proportionnel aux revenus de cette autorisation de découvert ne paraît pas de nature à faire disparaître ces risques.

La protection des clients fragiles contre les effets « boule de neige » des frais bancaires doit plutôt passer par le plafonnement de ces frais, et non par l'inclusion d'une autorisation de découvert sans frais dans l'offre spécifique.

B. DES CLARIFICATIONS RELATIVES À LA POSSIBILITÉ DE CONSERVER UNE AUTORISATION DE DÉCOUVERT PRÉEXISTANTE LORS DE LA SOUSCRIPTION DE L'OFFRE SPÉCIFIQUE POURRAIENT ÊTRE INTRODUITES

L'audition de la Banque de France par le rapporteur a souligné que la possibilité de conserver une autorisation de découvert préexistante lors de la souscription de l'offre spécifique est parfois méconnue, de telle sorte que certains clients, pensant qu'ils vont perdre leur autorisation de découvert, refusent de souscrire l'offre spécifique malgré leur fragilité.

Les auditions ont ainsi fait apparaître la pertinence d'une clarification du droit existant, par la mention explicite de ce que la loi permet déjà implicitement.

Décision de la commission : la commission des finances n'a pas adopté cet article.

ARTICLE

6

Plafonnement des frais de services bancaires en fonction des revenus

des personnes fragiles

. Le présent article prévoit que les frais de services bancaires, perçus par les établissements de crédits en compensation de services qu'ils rendent à leur clientèle, soient doublement plafonnés.

D'abord, le dispositif proposé prévoit une limitation des montants facturés aux bénéficiaires du droit au compte et de l'offre spécifique au tiers des facturations appliquées par l'établissement de crédit. Ensuite, il prévoit que ces frais soient plafonnés, pour les personnes bénéficiant du droit au compte ou d'une offre spécifique, par mois et par opération, en fonction de leurs revenus.

La limitation des montants facturés aux personnes fragiles « à un tiers » apparaît contraire à la liberté d'entreprendre, et redondante avec les plafonds par mois et par opération proposés par ailleurs. Ces derniers pourraient s'avérer protecteurs des clientèles fragiles, mais devraient être légèrement adaptés.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : UN CADRE JURIDIQUE APPROFONDI MAIS INCOMPLET POUR PROTÉGER LA CLIENTÈLE EN SITUATION DE FRAGILITÉ FINANCIÈRE

A. PLUSIEURS TYPES DE FRAIS BANCAIRES DOIVENT ÊTRE DISTINGUÉS

Deux types de frais liés aux services bancaires doivent être distingués :

- d'une part, les frais liés aux différents services bancaires proposés par les établissements de crédit et les prestataires de services de paiement à leurs clients, qui correspondent au prix d'une prestation - on parle de « frais de gestion » ou de « frais de tenue de compte » ;

- d'autre part, les frais liés aux incidents de paiement et aux irrégularités constatées sur le compte, facturés par les établissements de crédit et les prestataires de services de paiement au client en raison d'un fonctionnement anormal du compte ou d'un moyen de paiement - on parle de « frais d'incident ».

Ces différents frais font l'objet d'une définition et d'une dénomination réglementaires que les établissements de crédit et les établissements de paiement sont tenus d'utiliser. Elles sont prévues à l'article D. 312-1-1 du CMF, lequel distingue trois catégories de services et frais :

- la liste des services les plus représentatifs rattachés à un compte de paiement (A du I de l'article D. 312-1-1 du CMF), ce qui recouvre par exemple l'abonnement à des services de banque à distance, la tenue d'un compte de paiement et les commissions d'intervention ;

- les autres services bancaires (B du I du même article), à l'instar de l'émission d'un chèque de banque ;

- les frais bancaires et cotisations (C du I du même article), cette dernière catégorie inclue les frais liés aux incidents bancaires mais regroupe des frais divers, allant de la location de coffre-fort aux frais d'opposition de chéquier ou d'envoi de lettre d'information préalable pour compte débiteur non autorisé.

B. LES FRAIS D'INCIDENT FONT L'OBJET D'UN PLAFONNEMENT DIFFÉRENCIÉ ET INCOMPLET

Il convient de rappeler à titre liminaire qu'en vertu du principe de liberté contractuelle, les tarifs et frais bancaires ne font l'objet en droit commun d'aucune limitation. Seules certaines catégories d'opérations, notamment celles relatives au traitement des incidents bancaires, sont plafonnées, les frais de gestion ne faisant l'objet d'aucun plafonnement.

Il convient de distinguer deux types de plafonnements, relatifs :

- aux commissions d'intervention, d'une part, étudiées dans le commentaire sur l'article 4 de la présente proposition de loi ;

- aux incidents de paiement, d'autre part.

Certains de ces frais d'incident font l'objet d'un plafonnement de nature réglementaire. Pour les autres, les plafonds résultent d'engagements de la profession bancaire pris en décembre 2018.

1. Un plafonnement réglementaire, par opération, des frais relatifs à des incidents de paiement

Les principaux frais d'incident ressortent au rejet par la banque d'un ordre de paiement par chèque, virement, prélèvement ou carte pour défaut ou insuffisance de provision sur le compte bancaire ainsi que toute position débitrice non autorisée.

Plusieurs grands types de frais d'incidents peuvent être répertoriés.

Ainsi, l'article 70 de la loi du 5 mars 2007 instituant le droit au logement opposable35(*) a plafonné les frais perçus par les établissements de crédit en cas de rejet d'un chèque (article L. 131-73 du CMF) et en cas d'incident de paiement autre que le rejet d'un chèque (articles L. 312-1-1 et L. 133-26 du CMF - rejet de prélèvements et virements).

Les plafonds, qui s'entendent pour chaque rejet, sont fixés par voie réglementaire à 30 euros pour le rejet d'un chèque d'un montant inférieur ou égal à 50 euros, à 50 euros pour le rejet d'un chèque d'un montant supérieur à 50 euros (article D. 131-25 du CMF) et à 20 euros pour un incident dû à un autre moyen de prélèvement (article D 133-6 du CMF). S'agissant des rejets de chèque, il est précisé qu'un même chèque présenté plusieurs fois dans un délai de 30 jours ne peut donner lieu qu'à un seul incident de paiement.

Ces plafonnements s'appliquent uniquement par incident de paiement constaté, de sorte que les frais peuvent se cumuler en cas d'incidents répétés.

2. Les plafonds résultant des engagements de la profession bancaire pris en décembre 2018

À la suite du mouvement social des « Gilets jaunes », les établissements bancaires ont pris des engagements en décembre 2018. En complément du gel des tarifs bancaires en 2019, les banques ont décidé de limiter les frais bancaires pour les clients en situation de fragilité financière en fixant deux plafonds :

- un plafond de 25 euros par mois pour les frais d'incidents bancaires et de dysfonctionnement de compte des personnes en situation de fragilité financière ;

- un plafond de 20 euros par mois et de 200 euros par an de ces mêmes frais pour les personnes bénéficiant de l'offre spécifique à la clientèle fragile, tout en fixant un objectif d'augmentation de 30 % du nombre de bénéficiaires de cette offre en 2019 par rapport à 2017.

C. POUR LES CLIENTÈLES FRAGILES, QUI CONNAISSENT RÉGULIÈREMENT DES INCIDENTS BANCAIRES, LES PLAFONDS SONT PROTECTEURS

Selon le rapport 2021 de l'Observatoire de l'inclusion bancaire, 1 999 623 comptes parmi ceux des clients fragiles au 31 décembre ont subi au moins un rejet de paiement dans l'année, au sens de l'article D. 133-5 du code monétaire et financier. En moyenne, les comptes ayant subi au moins un incident en ont totalisé 12 sur l'année, ce chiffre variant entre 2 et 20 selon les groupes bancaires.

Parmi les clients identifiés comme fragiles au 31 décembre 2021, 42 % ont bénéficié au moins une fois dans l'année du plafonnement des frais, la proportion étant de 30 % pour les souscripteurs de l'offre spécifique, qui prévoit un plafonnement amélioré. En considérant les seuls comptes sur lesquels des frais ont été facturés au moins une fois dans l'année, 63 % des clients fragiles et 55 % des titulaires de l'offre spécifique ont bénéficié de l'application du plafond de frais.

Renforcé par une détection plus rapide des situations de fragilité, le plafonnement des frais d'incident mis en place pour les clients fragiles se traduit directement par une forte baisse des frais supportés, de plus de 24 euros en 2021. En moyenne, ces frais atteignent un peu plus de 118 euros pour l'ensemble des clients fragiles et 47 euros pour les souscripteurs de l'offre spécifique. Ainsi, sur l'année, le coût représenté par ces frais d'incidents a diminué de 17 % pour tous les clients fragiles.

La baisse constatée par la quasi-totalité des banques apparaît résulter de l'application des plafonds.

II. LE DISPOSITIF PROPOSÉ : UN DOUBLE PLAFONNEMENT DE L'ENSEMBLE DES FRAIS BANCAIRES POUR LES BÉNÉFICIAIRES DU DROIT AU COMPTE ET DE L'OFFRE SPÉCIFIQUE

A. UN MÉCANISME DE PLAFONNEMENT ÉTENDU À L'ENSEMBLE DES FRAIS BANCAIRES MAIS RÉSERVÉ AUX BÉNÉFICIAIRES DU DROIT AU COMPTE OU DE L'OFFRE SPÉCIFIQUE