B. LA RENTABILITÉ DOIT ÊTRE ÉVALUÉE SUR L'ENSEMBLE DE LA DURÉE DE LA CONCESSION

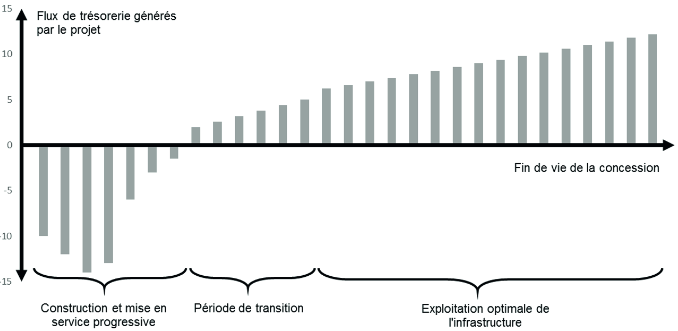

1. La « courbe en J » du modèle économique des concessions autoroutières

Le modèle économique des concessions autoroutières répond à un schéma financier spécifique . L'importance des investissements initiaux liés à la construction de l'infrastructure nécessite, outre l'apport de capitaux propres par les actionnaires des sociétés concessionnaires, un recours massif à l'endettement. Celui-ci génère des charges d'intérêts qui, ajoutées aux coûts de réalisation des ouvrages, engendrent des pertes importantes pour les sociétés au début de la concession, alors même qu'elles ne bénéficient pas de recettes de péage pendant la durée de construction de l'infrastructure.

Ce n'est qu' une fois l'autoroute mise en service que les sociétés concessionnaires perçoivent des recettes qui leur permettent d'amortir leurs capitaux propres et de rembourser leurs dettes . Leurs marges financières augmentent ensuite à mesure que l'échéance de la concession approche.

Comme le relève l'Autorité de la concurrence : « pendant une première période, le concessionnaire est fortement déficitaire [...] et ce n'est que pendant une deuxième période que les pertes, diminuant progressivement, se transforment en bénéfices à mesure que le réseau autoroutier s'amortit, que les dépenses de construction se réduisent et que les tarifs des péages augmentent, s'ajoutant à la progression naturelle du trafic. » 116 ( * )

C'est également ce qu'a rappelé le président de Vinci Autoroutes, Pierre Coppey, lors de son audition par la commission d'enquête, « l'évolution de la rentabilité de la société correspond à une courbe en J : on commence par lever du capital et de la dette pour faire des investissements puis, une fois la concession mise en service, on commence à gagner de l'argent pour rembourser les investissements et rémunérer le capital » 117 ( * ) .

Le modèle économique des concessions autoroutières

Source : Ministère de la transition écologique

Il est donc attendu que les concessions génèrent des résultats croissants afin de couvrir les coûts d'exploitation, de rembourser intégralement la dette contractée et d' assurer une juste rémunération des capitaux investis . La durée de vie d'une concession étant limitée, les flux générés sont concentrés sur une période de temps donnée , ce qui explique que les sociétés concessionnaires bénéficient de marges élevées.

Comme le rappelle le ministère de la transition écologique et solidaire dans son rapport de 2017 sur l'exécution et le contrôle des concessions autoroutières : « par construction même, l'excédent brut d'exploitation d'une autoroute doit être important pour permettre le remboursement de la dette, celui du capital ainsi que la rémunération de ce dernier » 118 ( * ) .

À l'échéance de la concession, les infrastructures doivent en effet être remises gratuitement à l'État en bon état d'entretien 119 ( * ) . Le contrat de concession constitue en effet le seul actif des sociétés d'autoroutes, actif qui perd donc toute valeur une fois la concession échue. Les concessionnaires tirent leur rentabilité des droits qu'il leur confère, en particulier des règles d'évolution des tarifs de péage, qui constituent leur principale rémunération.

2. Une rentabilité effective mesurée en fin de concession

Contrairement à une activité économique classique, la rentabilité d'une concession autoroutière ne peut donc pas être mesurée à un instant donné mais doit s'apprécier sur l'ensemble de sa durée de vie .

C'est ce qu'a souligné Philippe Noury, président des concessions d'Eiffage en France, lors de son audition : « Notre modèle économique n'est pas compris, ce qui explique la suspicion : notre rentabilité est comparée avec celle des sociétés classiques, sans mentionner que nous avons repris des dettes considérables et que nous rendrons gratuitement, en fin de concession, un actif désendetté. » 120 ( * )

Les actionnaires des SCA historiques n'ont en effet pas financé l'essentiel de la construction des infrastructures que celles-ci exploitent mais ils ont repris les dettes de construction figurant dans leur bilan.

Mesurer la rentabilité des concessions nécessite par conséquent de prendre en compte les résultats réalisés par rapport aux capitaux investis nécessaires pour dégager ce résultat , comme le rappelle l'Autorité de régulation des transports (ART) dans son récent rapport sur l'économie des concessions autoroutières : « De fait, la rentabilité s'évalue au regard des capitaux investis et non du chiffre d'affaires : un taux de marge élevé révèle une profitabilité importante par rapport au chiffre d'affaires, mais peut aller de pair avec une rentabilité modeste des capitaux investis . » 121 ( * )

C'est pourquoi, l'indicateur pertinent pour évaluer la rentabilité des concessions n'est pas le chiffre d'affaires ou la marge nette annuelle réalisés par le concessionnaire, mais le taux de rentabilité (TRI) . Cette analyse est partagée par l'État concédant et les sociétés d'autoroutes, ainsi que par l'Autorité de régulation des transports (ART), qui est d'ailleurs dorénavant chargée par la loi d'assurer un suivi annuel des TRI de chaque concession 122 ( * ) .

L'ART souligne ainsi la nécessité d'évaluer la rentabilité des concessions autoroutières à l'aide d'un indicateur de long terme : « L'activité de concessionnaire d'autoroutes présente la particularité de reposer principalement sur une infrastructure dont l'usage s'échelonne sur de nombreuses années. Plus précisément, les revenus croissent, d'abord rapidement (phase de « ramp up »), puis à un rythme plus modéré (reflétant habituellement l'activité économique du pays), tandis que la valeur comptable de l'infrastructure diminue au cours du temps pour les concessionnaires, jusqu'à s'annuler en fin de contrat. [...] Afin d'émettre un jugement pertinent sur la rentabilité des sociétés concessionnaires d'autoroutes, il convient donc de s'appuyer sur des indicateurs tenant compte de l'ensemble du cycle de vie de leur activité . Le recours au taux de rentabilité interne (TRI), par exemple, dont le calcul s'appuie sur l'ensemble des flux de trésorerie dégagés par une activité au cours du temps et tient compte de leur date d'occurrence, permet de se prémunir des biais liés au choix d'une date spécifique d'évaluation de la rentabilité . » 123 ( * )

3. Le taux de rentabilité interne (TRI) prévisionnel : un enjeu de négociations

a) Une évaluation complexe

Le taux de rentabilité interne, auquel il est communément recouru pour les concessions autoroutières, est un indicateur financier qui permet d'évaluer la rentabilité d'un investissement à partir de la somme des flux de trésorerie nets actualisés 124 ( * ) qu'il génère sur toute sa durée de vie, c'est-à-dire sa valeur actuelle nette (VAN).

Le TRI correspond au taux d'actualisation pour lequel la somme des flux de trésorerie nets actualisés sur la durée de vie de l'investissement est nulle. Il peut être calculé :

- a priori , en fonction des flux de trésorerie prévisionnels, afin d'évaluer le niveau de rentabilité d'un investissement. Dans ce cas, le TRI prévisionnel « fournit un critère de décision : si le TRI attendu d'un investissement est supérieur au niveau de la rentabilité prévisionnelle exigée par l'investisseur, ce dernier pourra décider de s'y engager » 125 ( * ) ;

- a posteriori , sur la base des flux de trésorerie constatés, afin de mesurer la performance financière d'un investissement.

Lors des négociations préalables à la signature d'un contrat de concession ou d'un programme d'investissements complémentaires, le TRI prévisionnel est une donnée essentielle qui détermine le niveau de compensation des investissements par l'évolution des tarifs des péages et/ou l'allongement de la durée du contrat.

Afin d'apprécier si la rentabilité attendue ou réalisée d'un projet est appropriée, le TRI peut être comparé au coût du capital, qui mesure le niveau de rendement minimum exigé par les apporteurs de capitaux au regard du risque projet .

Cette comparaison est d'autant plus utile que, d'après la théorie économique, tout rendement supérieur à ce qui est nécessaire pour couvrir le coût du capital peut être considéré comme une rentabilité excessive.

Le coût du capital peut être mesuré à travers le coût moyen pondéré du capital (CMPC) , c'est-à-dire la moyenne pondérée du rendement exigé par les investisseurs en fonds propres (coûts des fonds propres) et par les apporteurs de dette (coût de la dette).

Il doit couvrir le risque auxquels les investisseurs sont exposés , qu'il s'agisse des risques « systémiques » liés au rendement du marché ou des risques propres découlant de la nature de l'activité. Par conséquent, il varie selon les activités en fonction du profil de risque qu'elles présentent, mais aussi d'autres facteurs comme l'évolution des taux d'intérêts.

Sans rentrer dans le détail des modalités de calcul du coût du capital, il convient de noter l'existence de différentes méthodes , au premier rang desquelles le modèle d'évaluation des actifs financiers (MEDAF) et l'arbitrage pricing theory (APT), qui présentent toutes des avantages et des inconvénients du point de vue de l'analyse.

À ces divergences méthodologiques s'ajoute une difficulté supplémentaire lorsqu'il s'agit d'évaluer le coût du capital des projets autoroutiers . En théorie, celui-ci doit être estimé sur la base de données de marché, à travers l'observation du rendement attendu des capitaux investis sur les marchés d'actions et obligataires.

Or, si le coût de la dette peut être apprécié à travers les notes de crédit des sociétés concessionnaires lorsqu'elles s'endettent, le coût des fonds propres, qui dépend de l'exposition au risque (bêta) des sociétés, ne peut pas être estimé directement , dans la mesure où ces sociétés ne sont pas cotées sur les marchés financiers. Leur exposition au risque doit donc être mesurée à partir du bêta des activités présentant un profil de risque comparable .

Il résulte de ces éléments que le CMPC des sociétés autoroutières ne peut pas être donné en valeur absolue, mais qu'il est présenté sous la forme d'une fourchette de valeurs, reflétant les marges d'incertitude existantes .

Dès lors, il est difficile de déterminer le juste taux de rentabilité interne des investissements autoroutiers, qui permettra de rémunérer le capital investi sans induire de surprofits pour les sociétés concessionnaires.

b) Le résultat d'une négociation entre l'État et les sociétés d'autoroutes

Le CMPC comme le TRI ne sont pas des indicateurs parfaitement objectivables , leur évaluation procédant d'analyses qui présentent des contingences. Il en résulte que le TRI prévisionnel des concessions autoroutières et des avenants les modifiant est le produit d'une négociation entre l'État et les sociétés d'autoroutes .

Ceci explique pourquoi il est impératif que le concédant soit en mesure de s'appuyer sur ses propres éléments d'analyse financière lors des négociations, et ce d'autant que les concessionnaires ont intérêt à maximiser le risque encouru , à proposer des hypothèses pessimistes et à demander un rendement du capital le plus élevé possible.

C'est ce qu'a rappelé Élisabeth Borne, ministre de la transition écologique et solidaire, lors de son audition par la commission d'enquête : « Les débats autour du taux d'actualisation peuvent être infinis . Si le concédant souhaite un taux le plus bas possible, les sociétés concessionnaires d'autoroutes indiquent qu'il leur faut couvrir les risques auxquels elles sont exposées . » 126 ( * )

In fine , si la décision de retenir tel ou tel taux de TRI s'appuie sur des éléments économiques, elle relève avant tout d'une décision politique. C'est au demeurant ce qui ressort de l'analyse des derniers TRI négociés dans le cadre du plan de relance autoroutier (PRA) et du plan d'investissement autoroutier (PIA), comme on le verra plus loin.

4. Un taux de rentabilité constaté dépendant de l'évolution des paramètres économiques et financiers de la concession

Le TRI prévisionnel détermine ex ante la rentabilité attendue d'une concession autoroutière. La rentabilité effective ne peut, en revanche, être évaluée qu'à la fin de la concession , une fois l'ensemble des coûts et des recettes connus.

C'est ce qu'a souligné Bruno Angles, qui représentait les sociétés concessionnaires d'autoroutes dans les discussions avec l'État sur le protocole d'accord de 2015, lors de son audition par la commission d'enquête : « On ne peut avoir une certitude sur le niveau du TRI, une réalité objective quasiment indiscutable, qu'à la fin de la concession. En fonction du passé et des prévisions, on peut mesurer le TRI le plus probable, mais ce TRI probable sera soit au-dessus, soit en dessous du TRI réel constaté in fine. » 127 ( * )

Compte tenu des incertitudes liées à l'exécution de la concession, il est normal que le TRI constaté soit différent du TRI prévisionnel. Comme le rappelle l'ART dans son rapport sur l'économie des concessions autoroutières : « Au-delà de simples erreurs de prévision, il peut y avoir des différences significatives entre TRI prévisionnel et TRI réalisé. Un investissement risqué comporte, par définition du risque dans la théorie économique et financière, une part d'incertitude sur sa rentabilité . » 128 ( * )

En effet, une fois le contrat de concession signé, l'évolution de la rentabilité de l'investissement dépend de l'évolution des paramètres économiques et financiers de la concession , au premier rang desquels l'évolution du trafic autoroutier, qui peuvent impacter la performance des concessions à la hausse comme à la baisse.

Comme pour l'évaluation du coût du capital, tout l'enjeu pour le concédant est d'apprécier au mieux l'évolution de ces paramètres lors des négociations dans la mesure où ils sous-tendent l'équilibre du contrat et donc le calcul des compensations financières. Le concédant doit, là aussi, être en mesure s'appuyer sur une expertise indépendante pour pouvoir négocier au mieux avec les sociétés concessionnaires.

Il convient toutefois de souligner que, plus la durée des concessions est longue, plus les hypothèses sont difficiles à appréhender , et donc plus la marge d'incertitude est importante.

* 116 Autorité de la concurrence, avis précité n° 14-A-13 du 17 septembre 2014 sur le secteur des autoroutes après la privatisation des sociétés concessionnaires.

* 117 Audition de M. Pierre Coppey, président de Vinci Autoroutes, le 23 juin 2020.

* 118 Ministère de la transition écologique, Rapport sur l'exécution et le contrôle des contrats de concession d'autoroutes et d'ouvrages d'art , 2017.

* 119 Les biens remis gratuitement au concédant sont les biens de retour, c'est-à-dire les biens acquis et réalisés par le concessionnaire qui sont nécessaires au fonctionnement du service public autoroutier. Voir Quatrième partie, I.

* 120 Audition de M. Philippe Nourry, président des concessions autoroutières d'Eiffage en France, le 1er juillet 2020.

* 121 Autorité de régulation des transports, rapport précité sur L'économie des concessions autoroutières , juillet 2020.

* 122 Art. L. 122-9 du code de la voirie routière.

* 123 Autorité de régulation des transports, rapport précité sur L'économie des concessions autoroutières , juillet 2020.

* 124 La méthode des flux actualisés ( cash-flows ) évalue l'ensemble des flux financiers positifs (essentiellement les péages dans le cadre des concessions autoroutières) et négatifs (coût des travaux, charge d'exploitation) induits par l'investissement.

* 125 Autorité de régulation des transports, rapport précité L'économie des concessions autoroutières , juillet 2020.

* 126 Audition de Mme Élisabeth Borne, ministre de la transition écologique et solidaire et directrice du cabinet de la ministre de l'écologie, du développement durable et de l'énergie en 2014-2015, le 24 juin 2020.

* 127 Audition de M. Bruno Angles, représentant des sociétés concessionnaires d'autoroutes dans les discussions avec l'État sur les contrats de concession de 2014 à 2015, le 11 mars 2020.

* 128 Autorité de régulation des transports, rapport précité L'économie des concessions autoroutières , juillet 2020.