C. QUELLE INCIDENCE DU DROIT FRANÇAIS DE L'INSOLVABILITÉ SUR L'ACCÈS AU CRÉDIT ?

L'incidence de notre droit de l'insolvabilité sur l'accès au crédit des entreprises françaises est également difficile à mesurer.

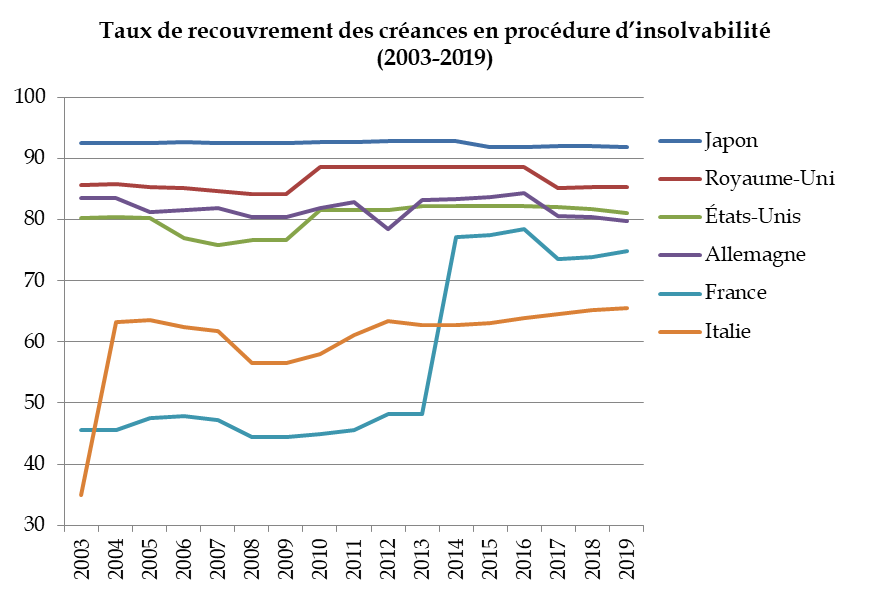

Selon le dernier rapport Doing Business de la Banque mondiale, le taux de recouvrement des créances en procédure d'insolvabilité s'établissait en France à 74,8 % en 2019, soit un taux relativement faible par rapport à d'autres pays comparables, malgré une spectaculaire progression depuis 2014, que l'on peut attribuer aux mesures de simplification et de rééquilibrage introduites par l'ordonnance du 12 mars 2014 (qui a notamment attribué aux créanciers membres de comités la faculté de proposer eux-mêmes un projet de plan de sauvegarde ou de redressement) 63 ( * ) . La question est de savoir si cette protection relativement faible accordée aux créanciers par nos procédures collectives se traduit par une restriction de l'accès au crédit .

Source : Banque mondiale

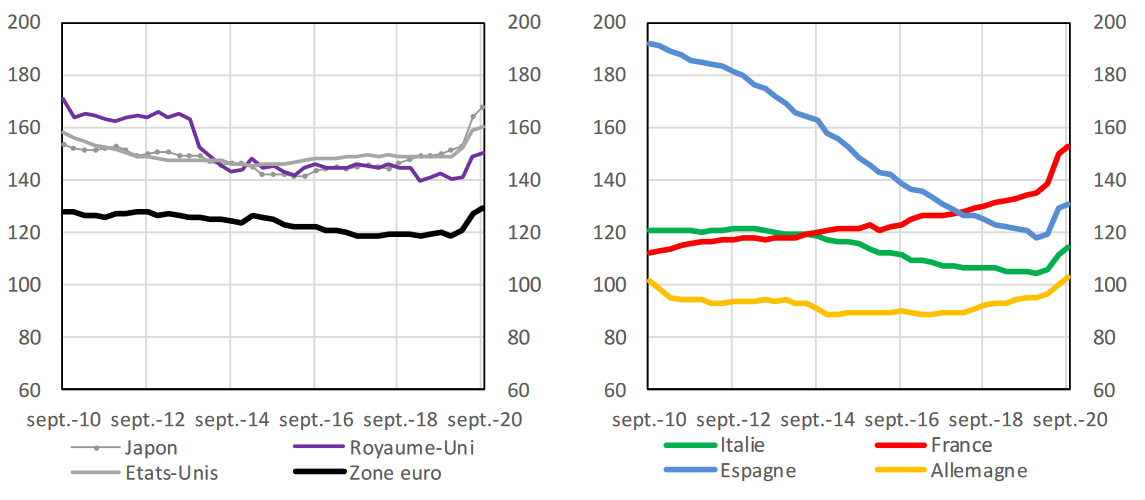

Le taux d'endettement du secteur non financier est élevé en France comparativement aux autres pays de l'OCDE , le Japon excepté, et cette tendance s'est accentuée au cours des derniers mois , grâce au recours massif aux prêts garantis par l'État : selon la Banque de France, les encours de crédits bancaires aux entreprises françaises non financières effectivement mobilisés ont atteint 1 197,3 milliards d'euros en janvier 2021, en hausse de 13,4 % sur un an. Les taux d'intérêt pratiqués par les banques restent faibles, grâce à la politique monétaire accommodante de la Banque centrale européenne. Par rapport aux autres pays de la zone euro, la France se caractérise par des taux bancaires moins élevés que la moyenne pour les crédits renouvelables et autorisations de découvert ainsi que pour les prêts de faible montant, mais plus élevés pour les prêts de montant important. En revanche, on sait que la part du crédit obligataire reste faible dans le financement de l'économie en France comme dans l'ensemble de la zone euro, contrairement aux pays anglo-saxons notamment, malgré l'encouragement des autorités européennes à la diversification des sources de financement 64 ( * ) .

Dette des agents non financiers (en pourcentage du PIB)

Source : Banque de France

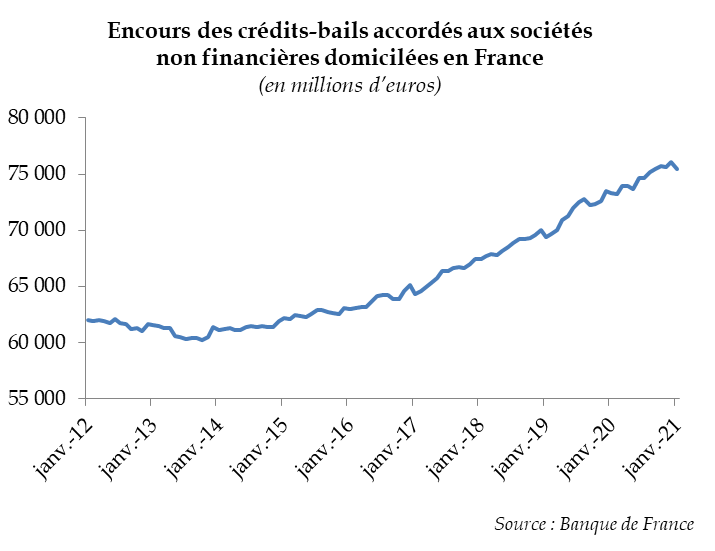

Si les entreprises françaises parviennent à se financer aisément et à taux faible auprès des banques, bien que celles-ci supportent un risque comparativement plus élevé que dans d'autres pays comparables en cas d'ouverture d'une procédure d'insolvabilité, c'est notamment en raison de l'évolution du droit et de la pratique des sûretés et autres techniques juridiques qui permettent aux créanciers d'échapper plus ou moins complètement à la discipline collective qu'impliquent ces procédures. Il en va ainsi, notamment, du crédit-bail , des sûretés-propriétés et, à un moindre degré, des sûretés comportant un droit de rétention .

Le sort des créanciers munis de

sûretés

lors d'une procédure collective

Le sort des créanciers antérieurs munis de sûretés lorsqu'une procédure collective est ouverte à l'égard du débiteur varie selon le type de sûreté dont il s'agit et le stade de la procédure.

1° S'agissant des sûretés personnelles et des sûretés réelles pour autrui , le jugement d'ouverture suspend, pour toute la durée de la période d'observation, « toute action contre les personnes physiques coobligées ou ayant consenti une sûreté personnelle ou affecté ou cédé un bien en garantie » (article L. 622 du code de commerce). Ces mêmes personnes peuvent se prévaloir des dispositions du plan de sauvegarde (c'est-à-dire des reports d'échéance, voire des effacements de dette accordés au débiteur principal, article L. 626-11), mais non pas du plan de redressement (article L. 630-20). En cas de liquidation, les créanciers partiellement ou totalement impayés peuvent faire valoir leur garantie.

2° S'agissant des sûretés réelles consenties par le débiteur principal , la situation est beaucoup plus complexe.

a) Pendant la période d'observation , la suspension des poursuites individuelles et l'interdiction de payer les dettes antérieures se conjuguent pour rendre impossible l'exercice, par les créanciers munis, de leur droit de préférence. Néanmoins, ceux qui sont titulaires d'une sûreté réelle conférant un droit de rétention « réel » (gage avec dépossession, notamment) peuvent s'en prévaloir ; dès lors, si la restitution du bien grevé est nécessaire à la poursuite d'activité, le juge-commissaire peut autoriser le débiteur ou l'administrateur à payer sa dette pour obtenir cette restitution (article L. 622-7).

Les créanciers titulaires de sûretés-propriétés (fiducie-sûreté, réserve de propriété, cession de créance à titre de garantie) bénéficient de dispositions analogues : en principe, ils peuvent exercer leur droit de revendication ; le juge-commissaire peut autoriser le débiteur ou l'administrateur à payer sa dette pour obtenir le retour d'un bien cédé en fiducie-sûreté (même article L. 622-7) ou le non-exercice de son droit de revendication par le vendeur avec réserve de propriété (article L. 624-16), et le cessionnaire d'une créance peut obtenir le paiement de celle-ci à son échéance, en dehors de la procédure collective (Cass. com., 7 déc. 2004, n° 02-20.732). Toutefois, si le fiduciaire a conclu avec le débiteur une convention de mise à disposition du bien cédé (« fiducie sans dépossession »), le débiteur ou l'administrateur a la faculté d'obtenir la continuation de cette convention tout au long de la période d'observation.

Quant au crédit-bailleur , il est particulièrement bien protégé. En effet, quoiqu'il ait toutes les apparences d'une vente à tempérament, donc d'une opération de crédit 65 ( * ) , le crédit-bail constitue juridiquement un contrat de location d'un bien avec option d'achat au terme de la période de location. Le crédit-bailleur reste donc propriétaire du bien jusqu'à l'exercice de l'option d'achat ; en cas d'ouverture d'une procédure de sauvegarde ou de redressement, le débiteur ou l'administrateur a le choix de mettre fin au contrat (en abandonnant les loyers déjà payés), de demander sa poursuite pendant la période d'observation en tant que contrat nécessaire à l'exploitation (auquel cas il doit continuer de s'acquitter des loyers) ou de lever l'option d'achat de manière anticipée, avec l'autorisation du juge commissaire (même article L. 622-7).

b) En cas d'adoption d'un plan de continuation , celui-ci est opposable à tous ; les créanciers antérieurs munis de sûretés réelles n'ont donc pas l'occasion de faire valoir leur droit de préférence tant que les échéances du plan sont respectées. Le plan peut prévoir la continuation d'une convention de mise à disposition d'un bien cédé en garantie dans le cadre d'une fiducie-sûreté. Le débiteur crédit-preneur peut lever l'option d'achat avant l'expiration des délais prévus par le plan (article L. 626-18).

c) En cas de liquidation , la doctrine contemporaine oppose volontiers les sûretés conférant un droit exclusif au paiement (hors concours avec les autres créanciers) à celles qui confèrent un simple droit de préférence , quoique certaines présentent un caractère mixte. En pratique :

- les créanciers titulaires d'un droit de rétention « réel » (voir ci-dessus) ou « fictif » (gage sans dépossession, nantissement de meubles incorporels) sont protégés : le juge-commissaire peut (en cas de dépossession) autoriser le liquidateur ou l'administrateur à payer pour obtenir la restitution de la chose (article L. 641-3) ; en cas de vente du bien grevé par le liquidateur, le droit de rétention est reporté de plein droit sur le prix, ce qui confère au créancier un droit exclusif au paiement sur cette somme ;

- les biens grevés d'une sûreté-propriété ne peuvent être cédés par le liquidateur, puisqu'ils sont sortis du patrimoine du débiteur ; le cas échéant, les créanciers concernés peuvent exercer leur droit de revendication ; de même, le crédit-bailleur conserve la propriété de la chose, sauf si le liquidateur ou l'administrateur a été autorisé à lever l'option d'achat (même art. L. 641-3).

Par ailleurs, en cas de cession totale ou partielle de l'entreprise :

- la loi exclut expressément que puisse être cédée au cessionnaire, sans l'accord du fiduciaire, la convention de mise à disposition d'un bien transféré dans un patrimoine fiduciaire (art. L. 642-7) ;

- par dérogation au principe général selon lequel le paiement du prix fait obstacle à l'exercice à l'encontre du cessionnaire des droits des créanciers inscrits et emporte purge des inscriptions, la charge des sûretés spéciales garantissant le remboursement d'un crédit consenti à l'entreprise pour lui permette le financement des biens sur lesquels portent ces sûretés est transmise au cessionnaire (art. L. 642-12).

Source : commission des lois du Sénat

L'on manque de statistiques pour évaluer les exigences de sûretés des créanciers (notamment bancaires), en France comme à l'étranger 66 ( * ) . Une étude un peu ancienne, publiée dans une revue américaine, tendait néanmoins à montrer que les banques françaises exigeaient un niveau de garantie beaucoup plus élevé que leurs homologues britanniques ou allemandes 67 ( * ) . Le développement du crédit-bail est, lui, bien documenté.

Recommandation n° 16 : Améliorer l'information statistique sur le recours aux sûretés personnelles et réelles pour garantir les prêts aux entreprises.

Il apparaît donc que les acteurs économiques cherchent à contourner, grâce à des mécanismes contractuels plus ou moins sophistiqués, les règles d'ordre public imposées par la loi pour le règlement des créances en procédure collectives - avec des conséquences inévitablement dommageables , tant pour les créanciers les moins diligents que pour les entreprises débitrices elles-mêmes, dont la continuité de l'exploitation peut ainsi se trouver entravée. Le législateur les y a paradoxalement encouragés , notamment au cours des dernières années, tant en consacrant de nouvelles sûretés-propriétés (fiducie-sûreté, généralisation de la cession de créance à titre de garantie) qu'en instituant un droit de rétention « fictif » attaché à certaines sûretés sans dépossession.

Recommandation n° 17 : Veiller à la cohérence entre le droit des sûretés et le droit des entreprises en difficulté. Empêcher la démultiplication des atteintes à la discipline des créanciers en procédure collective.

* 63 Ordonnance n° 2014-326 du 12 mars 2014 portant réforme de la prévention des difficultés des entreprises et des procédures collectives .

* 64 Voir Th. Grjebine, U. Szczerbowicz et F. Tripier, « Financement de l'économie : le modèle européen remis en question », L'Économie mondiale 2016 , publication du Centre d'études prospectives et d'informations internationales (CEPII), Paris, La Découverte , 2015.

* 65 Le crédit-bail est d'ailleurs considéré par la Banque de France comme une opération de financement.

* 66 On ne dispose, en France, que du résultat des enquêtes trimestrielles de la Banque de France, d'une part, auprès des entreprises sur leur accès au crédit, d'autre part, auprès des banques sur la distribution du crédit. Les données ainsi recueillies sont déclaratives et d'ordre qualitatif (les entreprises sont invitées à déclarer si les exigences des banques en termes de garanties se sont renforcées d'un trimestre à l'autre, les banques si elles ont renforcé leurs exigences). Elles se prêtent mal à des comparaisons internationales (voir cependant l'enquête annuelle de l'OCDE sur le financement des PME et des entrepreneurs, disponible à l'adresse https://www.oecd-ilibrary.org ).

* 67 Sergei A. Davydenko and Julian R. Franks, « Do Bankruptcy Codes Matter? A Study of Defaults in France, Germany, and the U.K. », The Journal of Finance , vol. 63, n° 2 (avril 2008), pp. 565-608. S'agissant des sûretés réelles, le niveau de garantie exigée par les prêteurs peut s'apprécier en fonction de la valeur relative des créances et des biens affectés en garantie (« collatéral ») : les auteurs montrent ainsi que, au moment de l'ouverture d'une procédure collective, le rapport entre la valeur du collatéral et celle des créances non couvertes par la trésorerie disponible était égal, en moyenne, à 124 % en France contre 85 % au Royaume-Uni et 60 % en Allemagne. L'article montre, en outre, que les banques françaises recouraient beaucoup plus massivement aux sûretés personnelles, notamment au cautionnement (s'ajoutant parfois aux sûretés réelles).