EXAMEN DES ARTICLES RATTACHÉS

ARTICLE 72

Répartition de la dotation

globale de fonctionnement (DGF)

Le présent article porte diverses mesures relatives à la répartition de la dotation globale de fonctionnement (DGF).

En premier lieu, il prévoit comme l'année précédente une hausse de 290 millions d'euros des composantes péréquatrices de la DGF, dont 150 millions d'euros au titre de la dotation de solidarité rurale (DSR) et 140 millions d'euros au titre de la dotation de solidarité urbaine (DSU). La dotation de péréquation des départements serait également majorée de 10 millions d'euros. Le maintien au montant global de la DGF proposé à l'article 31 du présent projet de loi de finances implique que cette hausse soit intégralement financée par les collectivités territoriales.

En deuxième lieu, le présent article prévoit le rétablissement de la DGF des régions, remplacée en 2017 par une fraction de TVA dynamique. Si les rapporteurs spéciaux regrettent ce revirement, ils considèrent que ce rétablissement, qui intègre la dynamique passée de la « TVA-DGF », n'est pas foncièrement défavorable aux régions.

En troisième lieu, cet article prévoit diverses mesures en faveur de la simplification, de la sécurisation et d'une meilleure lisibilité de la répartition de la DGF, proverbialement complexe. Si les ajustements proposés sont relativement mineurs, ils n'en sont pas moins utiles.

Comme l'année précédente, l'article ne prévoit aucune mesure visant à ralentir l'application de la réforme de l'effort fiscal, dont le rythme serait considérablement accéléré faute d'intervention du législateur. Par leur amendement n° II-21 (FINC.1), les rapporteurs spéciaux entendent assurer la neutralisation financière de cette réforme à hauteur de 60 % en 2026, afin d'atténuer le choc que représenterait le retour à la trajectoire initialement prévue d'application de ces dispositions.

En quatrième lieu, il prévoit un prélèvement exceptionnel de DGF de 2,5 millions d'euros en faveur du fonds pour l'aide au relogement d'urgence (Faru), et la suppression du prélèvement au titre de la suppression des « contingents communaux d'aide sociale », avec un abondement de la DGF par les réserves du fonds affectataire de ce prélèvement.

La commission des finances propose d'adopter cet article ainsi modifié.

I. LA POURSUITE DE LA PROGRESSION DES DOTATIONS DE PÉRÉQUATION VERTICALE À MOYENS CONSTANTS

A. LE DROIT EXISTANT : LES DOTATIONS DE PÉRÉQUATION VERTICALE SONT EN AUGMENTATION CONSTANTE SUR LES DERNIÈRES ANNÉES

1. Les dotations du bloc communal

a) Dotations forfaitaires et dotations de péréquation

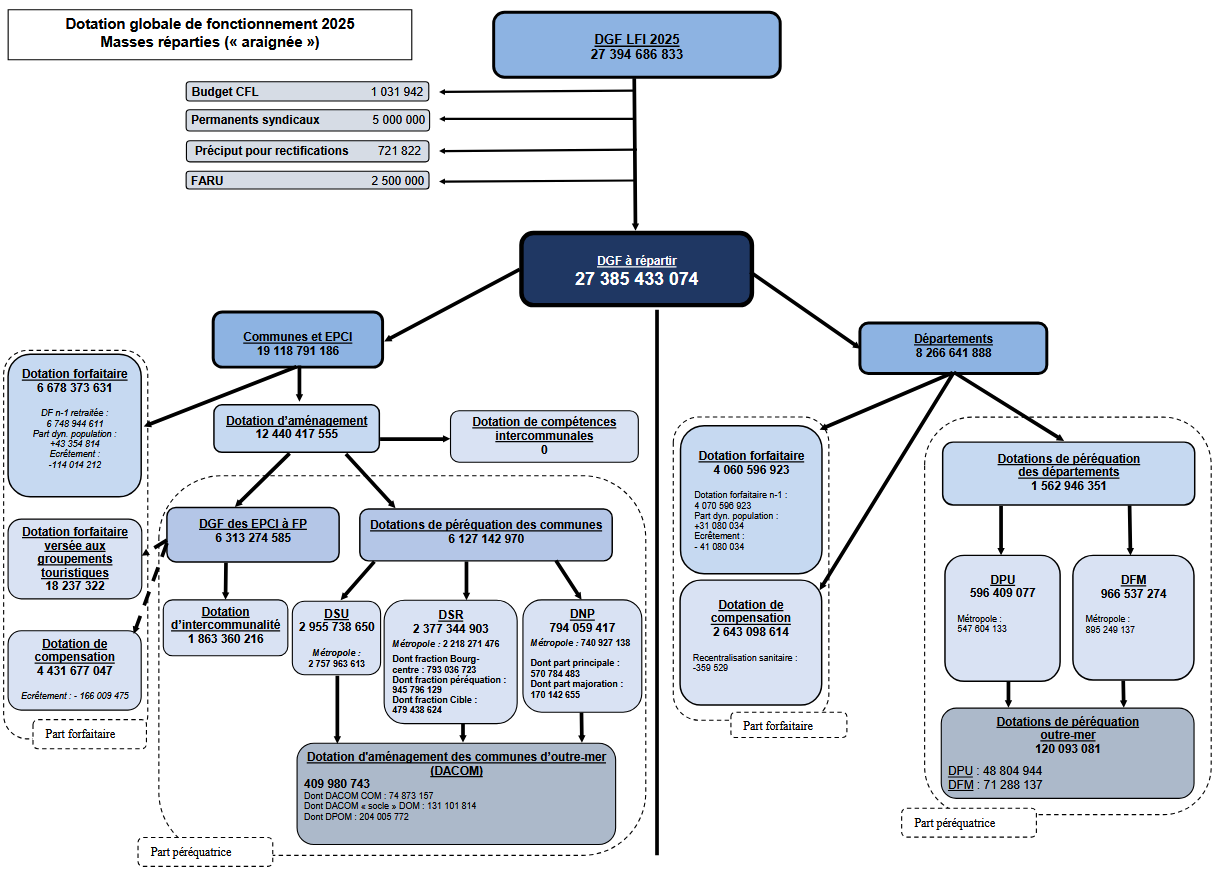

Les dotations de péréquation verticale des communes et des départements sont des composantes de leur dotation globale de fonctionnement (DGF). En loi de finances initiale (LFI) pour 202550(*), le montant total de la DGF s'élevait à 27,4 milliards d'euros.

La DGF des communes et des établissements publics de coopération intercommunale (EPCI) à fiscalité propre s'élevait à 19,1 milliards d'euros en 2025. Celle-ci comporte en premier lieu une dotation forfaitaire des communes (6,7 milliards d'euros en 2025). Son montant socle est figé depuis 2015 et ses évolutions (hors minorations), ne dépendent que des évolutions de la population des communes, à laquelle s'applique un coefficient logarithmique variant de 1 à 2, afin de refléter les « charges de centralité » qu'elles supportent.

La DGF du bloc communal comporte également une composante forfaitaire financée au sein de la dotation d'aménagement : la dotation de compensation, créée pour compenser la disparition de l'ancienne part salaires de la taxe professionnelle en 1999, dite « compensation part salaires » (CPS), représentant 4,4 milliards d'euros en 2025. Jusqu'en 2023, sa répartition entre les communes et EPCI dépendait du régime fiscal de ce dernier : elle était versée directement aux EPCI faisant application du régime de la fiscalité professionnelle unique (FPU) ; dans les autres EPCI, elle était versée aux communes, qui elles-mêmes en versaient une partie à leur EPCI.

La loi de finances pour 202451(*) a modifié les articles L. 2334-7 et L. 5211-28-1 du code général des collectivités territoriales (CGCT) de façon à ce que la CPS soit intégralement perçue au profit des EPCI. En parallèle, elle a rétabli l'article L. 5211 32 du CGCT de façon à ce que, dans les EPCI ne faisant pas application du régime de la FPU, cette part soit rétrocédée aux communes sous forme d'attribution de compensation.

La DGF des EPCI comprend également une dotation forfaitaire versée aux groupement touristiques (18 millions d'euros en 2025), dont l'évolution est figée depuis 2025.

Répartition de la dotation globale de fonctionnement en 2025

Source : direction générale des collectivités locales

La DGF du bloc communal comporte également des dotations de péréquation, regroupées au sein d'une dotation d'aménagement, définie à l'article L. 2334-13 du CGCT. Son montant est égal à la différence entre l'ensemble des ressources affectées à la dotation globale de fonctionnement des communes et l'ensemble formé par la dotation forfaitaire, soit 12,4 milliards d'euros en 2025.

Celle-ci comporte :

- la dotation de solidarité urbaine et de cohésion sociale (DSU) régie par les articles L. 2334-15 à L. 2334-18-4 du CGCT, qui est répartie en fonction de critères de population, de potentiel financier, de la part de logements sociaux dans le parc total, de la part de personnes couvertes par des prestations logements et de revenu moyen par habitant, obtenu à partir du revenu fiscal de référence. En 2025, le montant de DSU réparti s'élevait à 2,9 milliards d'euros. Il est à noter que les communes qui perdent l'éligibilité à cette dotation bénéficient d'un mécanisme de garantie non renouvelable prenant la forme d'une attribution égale à la moitié de celle qu'elle a perçue l'année précédente52(*) ;

- la dotation de solidarité rurale (DSR) régie par les articles L. 2334-20 à L. 2334-23 du CGCT, qui est répartie en fonction de critères de population, de potentiel financier et de charges propres aux zones rurales. Elle comporte trois fractions, obéissant à des logiques distinctes : la fraction « bourg-centre », la fraction « péréquation » et la fraction « cible » (voir encadré). En 2025, le montant de DSR réparti était de 2,4 milliards d'euros. Il est à noter que des dispositifs de garanties sont également prévus pour chacune des fractions en cas de perte d'éligibilité d'une commune ;

La dotation de solidarité rurale

En application de l'article L. 2334-20 du CGCT, la DSR est attribuée aux communes de moins de 10 000 habitants et à certains chefs-lieux d'arrondissement de moins de 20 000 habitants pour tenir compte, d'une part, des charges qu'ils supportent pour contribuer au maintien de la vie sociale en milieu rural et, d'autre part, de l'insuffisance de leurs ressources fiscales.

Cette dotation comporte trois fractions. La variation annuelle de la DSR est répartie par le comité des finances locales entre ces trois fractions.

Prévue par l'article L. 2334-21, la fraction « bourg-centre » (793 millions d'euros en 2025) a pour objet d'apporter un soutien particulier aux communes exerçant des charges de centralité et devant, à ce titre, disposer des moyens suffisants pour créer ou entretenir une armature de services. Elle est attribuée aux communes dont la population représente au moins 15 % de la population du canton, aux communes sièges des bureaux centralisateurs, ainsi qu'aux communes chefs-lieux de canton (environ 4 200 communes).

Prévue par l'article L. 2334-22, la fraction « péréquation » (945 millions d'euros en 2025) est attribuée aux communes dont le potentiel financier par habitant est inférieur au double du potentiel financier moyen par habitant des communes appartenant au même groupe démographique. Elle bénéficie à la quasi-totalité des communes de moins de 10 000 habitants (environ 33 000 communes).

Prévue par l'article L. 2334-23, la fraction « cible » (479 millions d'euros en 2025) vise à renforcer l'intensité péréquatrice de la DSR. Elle est attribuée aux 10 000 premières communes de moins de 10 000 habitants, parmi celles éligibles au moins à l'une des deux premières fractions de la dotation de solidarité rurale, classées en fonction décroissante d'un indice synthétique de ressources et de charges.

Source : commission des finances du Sénat

- la dotation nationale de péréquation (DNP) régie par l'article L. 2334-14-1 du CGCT, qui est répartie en fonction du potentiel financier et de l'effort fiscal des communes. Celle-ci comporte une part principale et une part dite « majoration », à laquelle sont éligibles les communes satisfaisant des critères de ressources et de charges renforcés. Elle représente 0,8 milliard d'euros en 2025. Aucun mécanisme de garantie n'est prévu en cas de perte d'éligibilité à la part majoration de la DNP ;

- la dotation d'intercommunalité régie par l'article L. 5211-28 du CGCT, qui constitue quant à elle la composante péréquatrice de la DGF perçue par les EPCI à fiscalité propre. Elle est répartie en fonction de critères de population, de revenu, de potentiel fiscal mais également en fonction du coefficient d'intégration fiscale, indicateur mesurant la part de l'EPCI à fiscalité propre dans l'ensemble intercommunal, de façon à inciter au renforcement de l'intercommunalité. En 2025, le montant de dotation d'intercommunalité réparti était de 1,8 milliard d'euros. Un dispositif d'encadrement très strict des montants individuels perçu par les EPCI est prévu : ainsi pour une année donnée, un EPCI ne peut percevoir une attribution par habitant inférieure à 95 % ou supérieure à 110 % de celle perçue l'année précédente. Le financement de ces mécanismes est assuré par des minorations internes à l'enveloppe de la dotation d'intercommunalité.

b) Le financement interne à la dotation globale de fonctionnement de la progression des dotations de péréquation

Ces dotations de péréquation s'inscrivent dans une trajectoire d'augmentation puisque les lois de finances initiales pour 201953(*), 202054(*), 202155(*), 202256(*), 202357(*), 202458(*) et 202559(*) ont successivement prévu :

- pour la DSU, une augmentation de 90 millions d'euros en 2019, 2020 et 2021 suivie d'une augmentation de 95 millions d'euros en 2022 puis à nouveau deux hausses de 90 millions d'euros en 2023 et en 2024 et une hausse de 140 millions d'euros en 2025 ;

- pour la DSR, une augmentation de 90 millions d'euros en 2019, 2020 et 2021 suivie d'une augmentation de 95 millions d'euros en 2022, de 200 millions d'euros en 2023 puis de 100 millions d'euros en 2024 et de 150 millions d'euros en 2025 ;

- pour la dotation d'intercommunalité, une augmentation de 30 millions d'euros chaque année à compter de 2019 est prévue par le II de l'article L. 5211-28 du CGCT, mais le produit de cette hausse est prélevé sur la dotation d'aménagement. Depuis la loi de finances initiale pour 2024, la hausse annuelle de la dotation d'intercommunalité est en outre passée de 30 millions d'euros à 90 millions d'euros.

Au total, ces majorations représentent ainsi une hausse annuelle de la part « péréquée » de la DGF mise en répartition de 220 millions d'euros par an entre 2019 et 2021, de 230 millions d'euros en 2022, de 330 millions d'euros en 2023, puis de 290 millions d'euros en 2024 et en 2025. En 2025, le comité des finances locales (CFL) a d'ailleurs fait le choix de majorer l'enveloppe consacrée à la DSU de 10 millions d'euros, portant l'augmentation des dotations de péréquation à 300 millions d'euros en 2025.

S'agissant en particulier de la DSR, l'article L. 2334-20 du CGCT confère au CFL la faculté de répartir la variation annuelle de cette dotation entre ses trois fractions. Par dérogation, la LFI pour 2023 a prévu que 60 % au moins de la hausse annuelle de la DSR soit fléchée vers la fraction « péréquation » en 2023. Ce mécanisme de « fléchage » a été reconduit par la LFI pour 2024 et en LFI pour 2025.

Le montant global de la DGF, qui est financée par prélèvement sur les recettes (PSR) de l'État, étant fixé en première partie des lois de finances, toute modification de ses règles de répartition intervenant en seconde partie, notamment pour renforcer les dotations de péréquation, doit en principe être « gagée », en application de l'article L. 2334-7-1 du CGCT. Ce gage est opéré via un écrêtement de la dotation forfaitaire des communes dont le potentiel fiscal par habitant est supérieur ou égal à 0,85 fois le potentiel fiscal moyen par habitant constaté pour l'ensemble des communes. À cet écrêtement sur la dotation forfaitaire des communes peut s'ajouter en tant que de besoin un écrêtement de la dotation de CPS. Il revient au comité des finances locales (CFL) de répartir ces écrêtements entre ces deux dotations.

L'article L.2334-13 du CGCT porte ses évolutions annuelles du montant des dotations de péréquation du bloc communal. Il confère au comité des finances locales (CFL) la faculté de majorer le montant des dotations de péréquation, en compensant les majorations correspondantes dans les conditions prévues à l'article L. 2334-7-1 du CGCT précité.

Le II de l'article L. 5211-28 du même code prévoit également que l'accroissement de la dotation d'intercommunalité soit financé par la minoration de la dotation forfaitaire dans les mêmes conditions que les dotations de péréquation du bloc communal.

En revanche, le financement de la mise en oeuvre du dispositif d'encadrement de l'évolution des attributions individuelles est assuré par des minorations internes à la dotation d'intercommunalité.

2. La dotation globale de fonctionnement des départements

La DGF des départements s'élevait à 8,3 milliards d'euros en 2025. Son montant est stable par rapport à 2024, comme le prévoit expressément l'article L. 3334-1 du CGCT. Elle comprend une composante forfaitaire et une composante dédiée à la péréquation.

Sa composante forfaitaire comprend une dotation forfaitaire (4 milliards d'euros en 2024) évoluant en fonction de la population et une dotation de compensation correspondant au financement de compétences transférées (2,6 milliards d'euros en 2024).

Sa composante dédiée à la péréquation comprend également deux dotations :

- la dotation de péréquation urbaine (DPU) pour les départements urbains, répartie selon des critères de richesse fiscale et de revenu moyen par habitant. En 2025, le montant de DPU réparti s'élevait à 596 millions d'euros ;

- la dotation de fonctionnement minimale (DFM) pour les départements non urbains, répartie selon des critères de richesse fiscale et de charges (notamment la longueur de la voirie classée dans le domaine public départemental). En 2025, le montant de DFM réparti s'élevait à 966 millions d'euros.

La dotation de péréquation des départements s'inscrit également dans une trajectoire d'augmentation. En application de l'article L. 3334-4 du CGCT, le montant global qui lui est alloué progresse chaque année de 10 millions d'euros. Comme pour le bloc communal, cette hausse est financée par la minoration de la dotation forfaitaire.

Il convient de noter que, conformément à l'article L. 2334-7-1, les régularisations au titre de la DGF des départements sont financées par l'écrêtement de la dotation forfaitaire des communes et de la dotation de compensation des EPCI.

B. LE DISPOSITIF PROPOSÉ : UNE NOUVELLE HAUSSE DES DOTATIONS DE PÉRÉQUATION DE 290 MILLIONS D'EUROS POUR LES COMMUNES, DE 90 MILLIONS D'EUROS POUR LES INTERCOMMUNALITÉS ET DE 10 MILLIONS D'EUROS POUR LES DÉPARTEMENTS

S'agissant des communes, le 8° du II du présent article tend à modifier l'article L. 2334-13 du CGCT pour prévoir une nouvelle hausse des dotations d'aménagement de 290 millions d'euros en 2025, qui se traduirait par :

- une hausse de 140 millions d'euros de la DSU, soit une progression de 4,7 % par rapport à 2025 ;

- une hausse de 150 millions d'euros de la DSR, soit une progression de 6,3 % par rapport à 2025.

Le 13° du même II tend à modifier l'article L. 2334-20 du CGCT de façon ce que, comme en 2023, en 2024 et en 2025, le CFL soit tenu d'allouer au moins 60 % de la hausse de la DSR à la part « péréquation » en 2026.

S'agissant des EPCI, le II de l'article L. 5211-28 du CGCT prévoit d'ores et déjà qu'à compter de 2024, la hausse annuelle de la dotation d'intercommunalité soit de 90 millions d'euros, contre 30 millions d'euros auparavant. Cette augmentation est à nouveau financée, en 2026, par la dotation d'aménagement et, le cas échéant, par une minoration des composantes forfaitaires de la DGF.

S'agissant enfin des départements, le b du 1° et le 3° du III du présent article tendent à modifier respectivement les articles L. 3334-1 et L. 3334-4 du CGCT pour prévoir, comme les années précédentes :

- une stabilité par rapport à 2025 du montant global de leur DGF ;

- une augmentation de 10 millions d'euros de la dotation de péréquation, financée par écrêtement de la dotation forfaitaire.

Enfin, le 2° du III propose que les régulations intervenues l'année précédente au titre de la DGF des départements soit prélevées sur la dotation forfaitaire des départements.

C. LA POSITION DE LA COMMISSION DES FINANCES : UNE PROGRESSION DE LA PÉRÉQUATION HORIZONTALE, SUCCÉDANÉE D'UNE RÉFORME DE PLUS GRANDE AMPLEUR DE LA DGF

La commission des finances prend acte de cette nouvelle augmentation des dotations de péréquation au sein de la DGF, qui aurait pour effet de porter leur montant total à 9,9 milliards d'euros, dans une logique de solidarité territoriale.

Comme en 2025, il est proposé que l'accroissement de la DSR (+ 150 millions d'euros) soit d'un niveau supérieur à celui de la DSU (+ 140 millions d'euros), dont il convient cependant de rappeler que le montant global resterait supérieur. Cet écart de 10 millions d'euros dans la progression des deux dotations, identique à celui adopté en LFI 2025, favorise donc une forme de « rattrapage » de la DSR.

Le choix de faire porter à nouveau et de façon obligatoire 60 % de l'accroissement de la DSR sur la fraction dite « péréquation » traduit le choix de faire bénéficier un maximum de communes de l'accroissement de la DGF et permet d'assurer une certaine stabilité. Il confirme une prise de conscience de la nécessité de conforter les moyens de la péréquation en faveur des communes rurales. Ils en prennent acte, tout en soulignant que la concentration de la hausse de la DSR sur la fraction « péréquation » aboutit, comme l'a indiqué la Cour des comptes, à orienter ces moyens en priorité « vers les dotations les moins péréquatrices »60(*).

En cohérence avec leur souhait de voir progresser le montant des dotations de péréquation au sein de la DGF, les rapporteurs spéciaux n'ont pas souhaité remettre en cause le nouveau rythme de progression annuelle minimale de la dotation d'intercommunalité, qui est passée de 30 à 90 millions d'euros en LFI pour 2024.

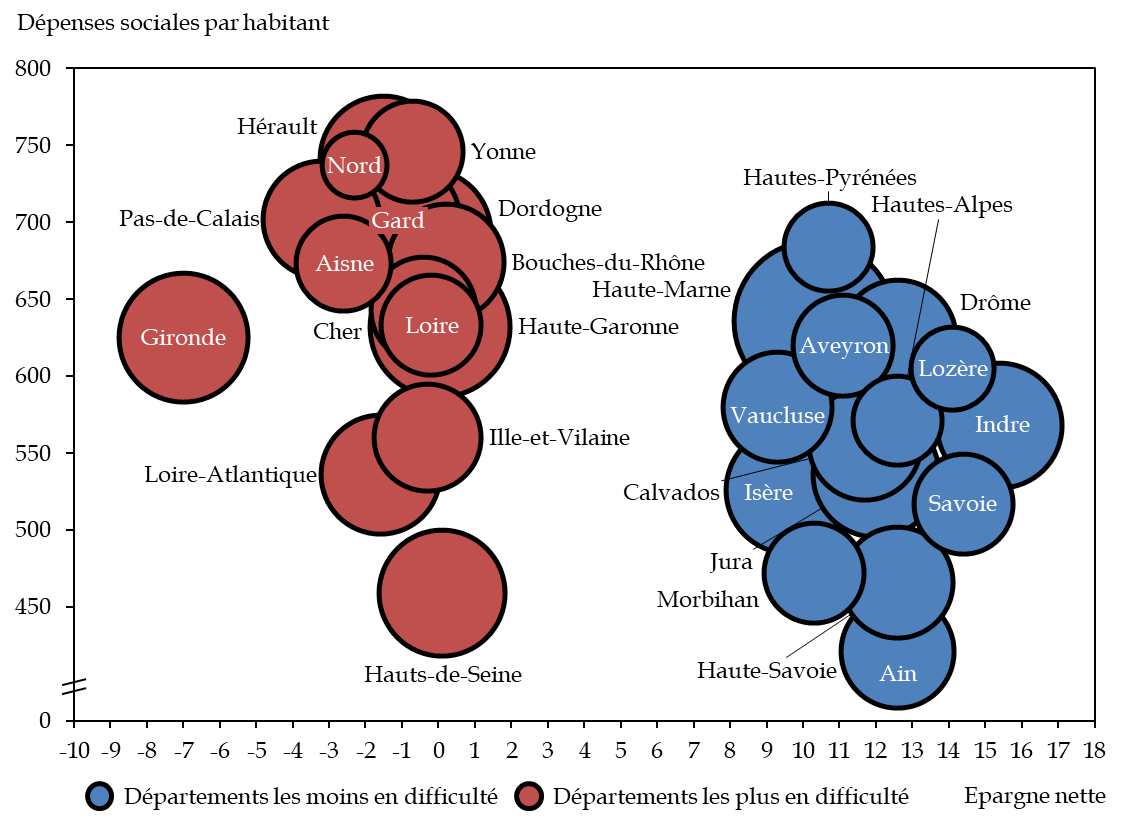

Enfin, ils relèvent que la progression plus modeste des montants de la péréquation départementale (+ 10 millions d'euros) ne devrait pas être accélérée pour éviter les effets redistributifs excessifs entre départements alors que la situation de cette catégorie de collectivités est particulièrement difficile.

Les rapporteurs spéciaux constatent cependant que, compte tenu des contraintes budgétaires, cette progression des dotations de péréquation ne devra être financée à enveloppe constante, par écrêtement des dotations forfaitaires et de compensation. Cela est d'autant plus regrettable que la progression des dotations de péréquation par l'écrêtement de la dotation forfaitaire est de moins en moins « péréquatrice » et de moins en moins acceptée par les communes et leurs élus.

Aujourd'hui en effet, lorsque l'augmentation de la DGF dans son ensemble ne suffit pas à financer la hausse programmée des dotations de péréquation, la différence est prélevée sur les montants alloués à la dotation forfaitaire, par l'écrêtement des dotations des communes dont le potentiel fiscal est supérieur à 0,85 % du potentiel fiscal moyen de l'ensemble des communes.

Or, si cette modalité de financement a pour effet d'exonérer d'écrêtement les communes considérées comme les plus pauvres, il en résulte également que les communes qui ne perçoivent plus de dotation forfaitaire échappent elles aussi à l'écrêtement et elles ne participent donc plus au financement de la péréquation, alors même qu'une partie d'entre elles disposent d'un potentiel fiscal élevé voire très élevé. Or le nombre des communes ne percevant plus de dotation forfaitaire ne cesse d'augmenter : on comptait 1 473 communes dans ce cas en 2024, elles sont désormais, en 2025, 2 062 communes. Dans ces conditions, le mécanisme d'écrêtement de la dotation forfaitaire atteindra rapidement ses limites en concentrant l'écrêtement sur un socle de plus en plus réduit de communes.

L'AMF prend ainsi l'exemple de la Ville de Paris - commune parmi les plus riches de France : celle-ci supportait près de 20 % de l'écrêtement communal en 2022 (30 millions d'euros sur 155 millions d'euros). Depuis 2023 cependant, Paris ne perçoit plus de dotation forfaitaire et ne contribue plus à l'écrêtement ; l'effort que Paris prenait en charge se répercute ainsi sur les autres communes.

Les rapporteurs spéciaux soulignent donc que la progression de la péréquation verticale ne saurait se substituer à une refonte globale de la DGF. Cette nécessité, qui fait consensus parmi les élus locaux, a notamment été rappelée par le groupe de travail sur la décentralisation présidé par le Président du Sénat61(*) et fera l'objet du rapport d'information que les rapporteurs spéciaux remettront en début d'année prochaine à la commission des finances.

II. LE RÉTABLISSEMENT DE LA DGF DES RÉGIONS

A. LE DROIT EXISTANT : LES RÉGIONS NE PERÇOIVENT PLUS DE DGF DEPUIS 2017

1. L'ancienne DGF des régions comportait une dotation forfaitaire et une dotation de péréquation

La DGF des régions a été créée en 2004 lors de la troisième grande réforme de la DGF, ce qui en fait la dernière catégorie de collectivités à avoir été dotée de cette dotation62(*).

La DGF des régions s'élevait à 4,2 milliards d'euros à l'époque de sa suppression. Elle comprenait une dotation forfaitaire et une dotation de péréquation.

La dotation forfaitaire (4,1 milliards d'euros en 2017) était une dotation figée.

La dotation de péréquation (193 millions d'euros en 2017) était répartie selon un indicateur de ressources spécifique dénommé indicateurs de ressources fiscales des régions (IRFR). Seules les régions d'outre-mer pouvaient en bénéficier, ainsi que les régions métropolitaines - y compris la Corse - sous réserve que leur IRFR par habitant soit inférieur à la moyenne et que leur PIB par habitant soit inférieur à 1,3 fois la moyenne.

L'indicateur de ressources fiscales des régions

L'IRFR était constitué :

- des parts régionales des impositions forfaitaires sur les entreprises de réseau (IFER) et de contribution sur la valeur ajoutée des entreprises (CVAE) ;

- de la part régionale de la taxe intérieure sur les produits pétroliers (TIPP) ;

- du produit de la taxe sur les certificats d'immatriculation des véhicules ;

- minoré le cas échéant des prélèvements au fonds national de garantie individuelle des ressources (FNGIR) que supporte la région.

Source : DGCL

La dotation de péréquation était ensuite répartie pour moitié en fonction de l'écart entre l'IRFR de la région bénéficiaire et la moyenne, et pour moitié en fonction du rapport entre l'IFRF par kilomètre carré moyen et l'IRFR par kilomètre carré de la région bénéficiaire.

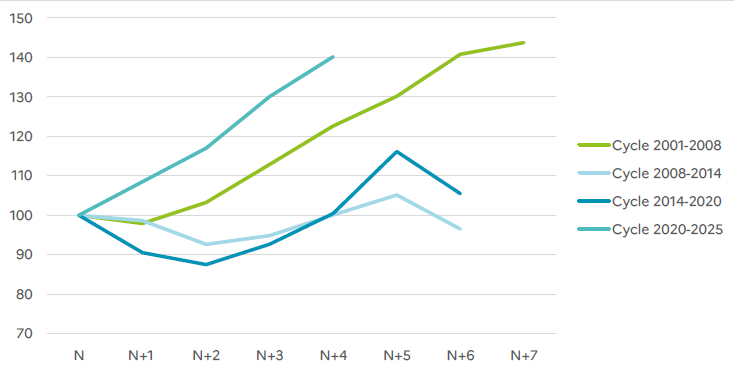

2. La DGF des régions a été remplacée, à compter de 2018, par une fraction dynamique de TVA

Les régions ont, toutefois, également été les premières collectivités à se voir supprimer le bénéfice de la DGF. En effet, la loi de finances pour 201763(*) a procédé à la suppression la part de la dotation globale de fonctionnement (DGF) versée aux régions. En compensation, l'article 149 de cette loi a créé, à titre transitoire pour l'exercice 2017, un fonds de soutien exceptionnel à destination des régions destiné à renforcer les dépenses de ces collectivités consacrées au développement économique.

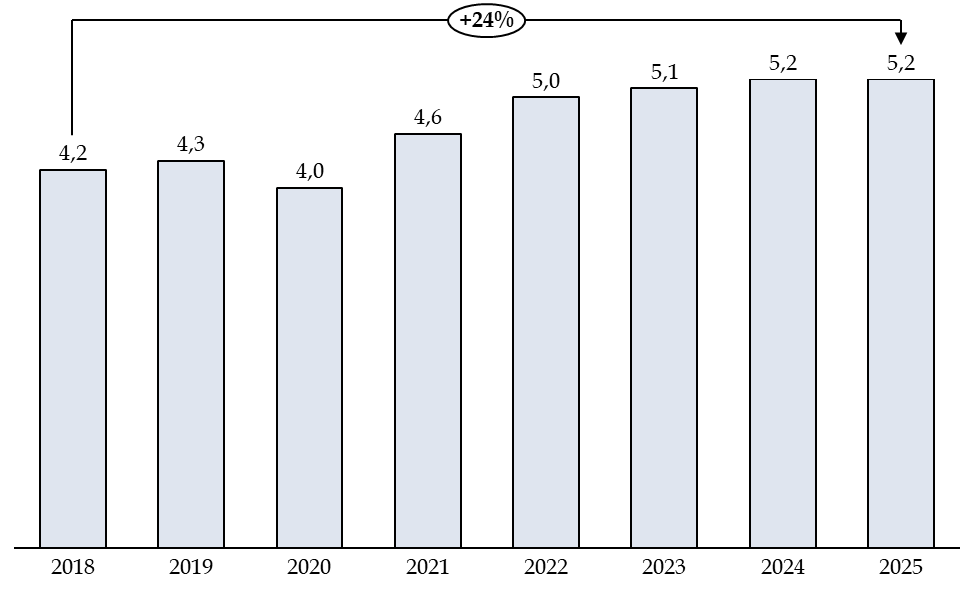

À compter de 2018, ce même article 149 prévoit qu'une fraction du produit net de la taxe sur la valeur ajoutée (TVA) est affectée aux régions. Cette fraction de TVA s'établissait en 2018 à 4,2 milliards d'euros, mais représente aujourd'hui environ 5,2 milliards d'euros en raison de la dynamique de la TVA, ce qui représente une évolution de + 24 % en huit ans.

Cette fraction, dite « TVA-DGF », représente environ 5,2 milliards d'euros en 2024. Ce montant est « gelé » pour 2025 en application de l'article 109 de la loi de finances pour 202564(*).

Évolution du montant de la TVA-DGF des régions entre 2018 et 2025

(en milliards d'euros)

Source : commission des finances du Sénat

B. LE DISPOSITIF PROPOSÉ : LE RÉTABLISSEMENT D'UNE DGF DES RÉGIONS

Le V du présent article insère une nouvelle section 2 bis dans le chapitre consacré aux finances régionales dans le code général des collectivités territoriales, intitulée : « Dotation globale de fonctionnement » et composée de deux articles.

Le nouvel article L. 4332-3-2 du CGCT dispose que les régions et les collectivités territoriales uniques (CTU) de Corse, de Guyane et de Martinique, ainsi que le Département-Région de Mayotte, se voient attribuer une dotation globale de fonctionnement.

Pour chacune de ces collectivités, le montant de cette DGF en 2026 est égal au montant de la fraction de TVA-DGF qu'elles ont perçu en 2025, cette fraction de DGF étant supprimée par l'article 31 du présent projet de loi de finances. Ce montant serait ensuite figé à compter de 2027.

Le nouvel article L. 4332-3-3 du CGCT dispose que la DGF des régions fasse l'objet de versements mensuels.

Le XII du présent article prévoit, pour 2026, que les acomptes de la DGF des régions soient calculés sur la base des montants de TVA-DGF perçues par ces collectivités en 2025.

Le présent article prévoit en outre deux coordinations aux 1° du I et au 2° du II.

C. LA POSITION DE LA COMMISSION DES FINANCES : LE RETOUR D'OUTRE-TOMBE DE LA DGF DES RÉGIONS CONSTITUE UN REVIREMENT REGRETTABLE POUR CES COLLECTIVITÉS

Le retour d'une DGF des régions est regrettable, dans la mesure où il s'agit d'un revirement par rapport à ce qui semblait être le « sens de l'histoire » en la matière : la disparition progressive de leur DGF.

En outre, l'association Régions de France a fait connaitre son opposition ferme à tout retour en arrière de la fraction de TVA ayant remplacé leur DGF, soulignant que ce remplacement avait été concomitant de la montée en puissance des régions dans le champ du développement économique. Régions de France fait également valoir que la recette de TVA, qui représente 53 % des recettes réelles de fonctionnement des régions, constitue leur dernière recette dynamique pérenne en raison d'une baisse structurelle de leurs recettes carbonées (TICPE + cartes grises).

Les rapporteurs spéciaux regrettent le retour de la DGF des régions. Il convient toutefois d'en relativiser quelque peu l'impact pour ces collectivités territoriales.

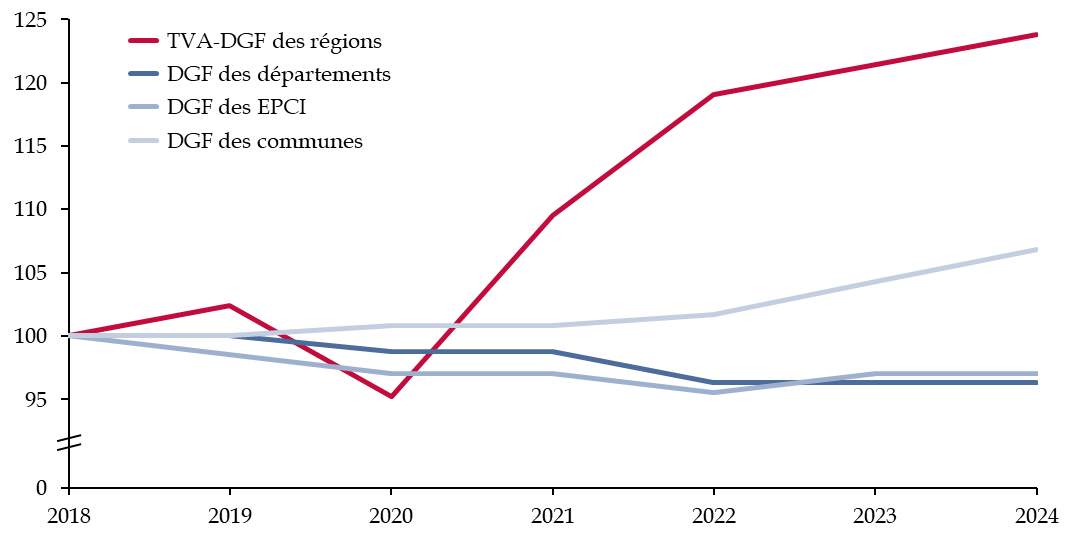

Compte-tenu de la progression de la TVA-DGF entre 2017 et 2024, les régions se trouvent placées dans une situation légèrement plus favorable que les départements, les EPCI, et même les communes, dont la DGF a peu augmenté voire a diminué sur la même période.

Évolution comparée de la DGF et de

la TVA-DGF des régions

entre 2018 et 2024

(base 100 en 2018)

Source : commission des finances du Sénat, d'après la Cour des comptes

Le retour de la DGF des régions au niveau de la TVA-DGF de 2024 placerait donc les régions dans une situation plus favorable que les autres catégories de collectivités, alors que les régions disposeraient toujours - même dans l'hypothèse d'un retour de la DGF - de 10,9 milliards d'euros de TVA-CVAE. Or, cette fraction de TVA conserverait sa dynamique si la suppression de l'écrêtement de la TVA transférée figurant à l'article 36 du présent PLF, suppression proposée par la commission des finances du Sénat, était in fine adoptée par le Parlement.

Ces précisions apportées, les rapporteurs spéciaux réitèrent leurs réserves sur le retour de la DGF des régions, alors que sa suppression au profit d'une fraction de TVA en 2018 avait permis de doter ces collectivités d'une ressources dynamique et cohérente avec leurs compétences en matière, notamment, de soutien au tissu économique.

III. DIVERS AJUSTEMENTS DES MODALITÉS DE RÉPARTITION DES DOTATIONS DE L'ÉTAT AUX COLLECTIVITÉS TERRITORIALES ET DE DISPOSITIFS DE PÉRÉQUATION

A. LE DROIT EXISTANT : LA RÉPARTITION DE LA DGF ET DES FONDS DE PÉRÉQUATION EST D'UNE TRÈS GRANDE COMPLEXITÉ

1. Les premiers versements de DGF de l'année sont fondés sur la DGF calculée l'année précédente

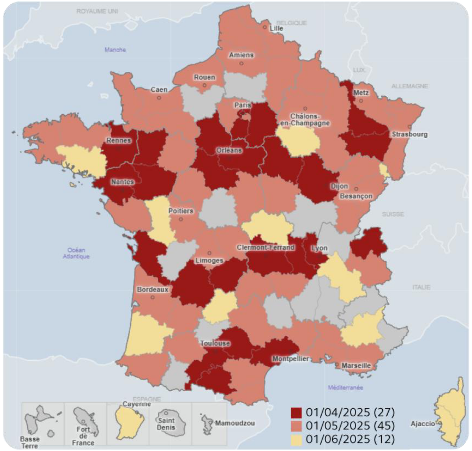

La DGF est versée chaque année aux collectivités bénéficiaires sur la base de critères fixés par le législateur. Chaque année, le calcul de la DGF est donc réalisé entre janvier et mars, pour une notification intervenant en général en mai ou en juin.

Durant les premiers mois de l'année, la DGF est donc versée sous forme d'acomptes mensuels, en se fondant sur le montant fixé dans la loi de finances de l'année précédente65(*).

L'évaluation préalable du présent article précise néanmoins qu'aujourd'hui, « le processus de versement des acomptes de DGF n'est pas uniforme sur l'ensemble du territoire et peut se traduire par la prise d'arrêtés préfectoraux générant une charge administrative non nécessaire » et considérable, compte tenu de la complexité de la répartition de la DGF.

2. La population à Mayotte fait l'objet d'un recensement spécifique

Le calcul de la « population DGF » des communes du département de Mayotte est effectué, non selon les modalités de droit commun, mais conformément au IV de l'article 252 de la loi de finances pour 202166(*). Entre 2021 et 2026, la population prise en compte est celle déterminée par un décret67(*) authentifiant un recensement de 2017, à laquelle est appliquée un taux d'évolution résultant, pour chaque commune, d'une estimation de la population municipale de Mayotte par l'Insee.

Aucune disposition ne prévoit la transition entre ce recensement spécifique et le recensement de droit commun, qui doit redevenir la référence pour le calcul de la population DGF à Mayotte à compter de 2026.

3. Les indicateurs de ressources : potentiel fiscal et potentiel financier

Régis par l'article L. 2334-4 du CGCT, le potentiel fiscal et le potentiel financier visent à prendre en compte, pour une commune donnée, l'ensemble de la richesse potentiellement perçue sur son territoire.

Le potentiel fiscal d'une commune est déterminé par l'application aux bases communales des quatre taxes directes locales, soit la taxe foncière sur les propriétés bâties (TFPB), la taxe foncière sur les propriétés non bâties (TFPNB), la taxe d'habitation sur les résidences secondaires (THRS) et la cotisation foncière des entreprises (CFE), du taux moyen national d'imposition à chacune de ces taxes.

Il prend également en compte les montants et produits communaux et intercommunaux des principales impositions établies au profit des collectivités territoriales, au premier rang desquels, jusqu'en 2023, la cotisation sur la valeur ajoutée des entreprises (CVAE), mais également les impositions forfaitaires sur les entreprises de réseau (Ifer), la taxe additionnelle à la TFPNB, ou encore la taxe sur les surfaces commerciales (Tascom). Il prend également en compte des ressources liées à la compensation de la perte ou du transfert de ressources fiscales, telles que les reversements et prélèvements au titre du fonds national de garantie individuelle des ressources (FNGIR), la compensation liée à la suppression de la part « salaires » de la taxe professionnelle (CPS) ou encore les attributions de compensations (AC) versées par les EPCI.

Le potentiel financier de la commune correspond quant à lui à son potentiel fiscal majoré de la dotation forfaitaire perçue l'année précédente à laquelle sont cependant susceptibles de s'appliquer certaines minorations68(*).

Le potentiel fiscal des EPCI est quant à lui régi par l'article L. 5211-29 du CGCT. Son calcul fonctionne selon des modalités similaires. Le même article définit également un coefficient d'intégration fiscale (CIF), qui permet, à des fins de répartition de la DGF, de mesurer l'intégration d'un EPCI au travers du rapport entre la fiscalité qu'il lève et la totalité de la fiscalité levée sur son territoire par les communes et leurs groupements. Il constitue un indicateur de la part des compétences exercées au niveau du groupement.

Enfin, compte tenu de sa répartition au niveau de l'ensemble intercommunal formé par l'EPCI et ses communes membres, la répartition du fonds de péréquation des ressources intercommunales et communales (FPIC) fait intervenir un troisième indicateur, le potentiel fiscal agrégé (PFIA), régi par l'article L. 2336-2 du CGCT.

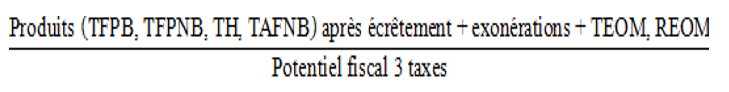

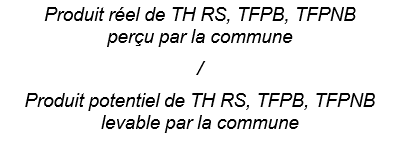

4. L'effort fiscal

Pour mémoire, l'effort fiscal a initialement pour objet de mesurer le degré de pression fiscale des communes sur leurs ménages. Il repose sur le principe qu'une part plus importante de la péréquation doit être dirigée vers les communes fragiles mobilisant déjà fortement leurs bases fiscales plutôt qu'en direction de communes qui disposent encore de marges fiscales importantes.

Afin de mesurer cette pression fiscale, l'effort fiscal se calcule en divisant les produits effectivement perçus sur le territoire de la commune au titre des taxes sur les ménages par les produits potentiels de ces mêmes taxes. Les produits au numérateur étant des produits réels, ils intègrent les impôts perçus tant par la commune que par l'EPCI au titre des impôts « ménages ».

Formule de calcul de l'effort fiscal des communes jusqu'en 2021

TFPB : taxe foncière sur les propriétés bâties ; TFPNB : taxe foncière sur les propriétés non bâties ; TH : taxe d'habitation ; TAFNB : taxe additionnelle à la taxe foncière sur les propriétés non bâties ; TEOM : taxe d'enlèvement des ordures ménagères ; REOM : redevance d'enlèvement des ordures ménagères.

Note : L'écrêtement mentionné concerne le mécanisme prévu aux trois derniers alinéas de l'article L. 2334-5 du CGCT prévoyant un mécanisme de minoration du produit pris en compte lorsque l'augmentation du taux moyen pondéré de la commune est supérieure à celle constatée pour les communes de même importance démographique.

Source : commission des finances du Sénat

Les travaux du CFL ont cependant remis en cause la pertinence de l'indicateur au regard des évolutions de la fiscalité locale. En premier lieu, sa finalité qui est de mesurer la pression fiscale exercée sur les ménages se heurterait au fait que, via la prise en compte de la TFPB, l'effort fiscal concerne également la pression exercée sur les entreprises. En second lieu, le mécanisme du coefficient correcteur issu de la suppression de la taxe d'habitation pour les communes entraîne une déconnexion entre les ressources perçues par la commune et celles acquittées par les contribuables qui résident sur son territoire.

Pour cette raison, et dans la lignée de réflexions engagées dans le cadre du CFL, l'article 194 de la loi de finances initiale pour 2022 a prévu une nouvelle rédaction de l'article L. 2334-5 du CGCT afin de redéfinir l'effort fiscal dans sa philosophie et dans son mode de calcul. L'indicateur aurait désormais pour fonction non plus de mesurer la pression fiscale exercée sur les ménages d'une commune donnée mais de mesurer la fiscalité effectivement levée par une commune par rapport à la fiscalité qu'elle peut effectivement mobiliser.

Ces réflexions conduisent à prendre pour référence non plus les ménages mais la commune, écartant ainsi les produits intercommunaux des impôts ménages qui n'auraient plus de pertinence selon cette conception renouvelée de l'effort fiscal.

La nouvelle formule proposée prévoirait ainsi de calculer l'effort fiscal comme le rapport entre les produits réels des impôts sur lesquels les communes conservent un pouvoir de taux (TH sur les résidences secondaires, TFPB, TFPNB) et le produit potentiel afférent à ces impôts.

Formule de calcul de l'effort fiscal des communes depuis 2022

Note : TFPB : taxe foncière sur les propriétés bâties ; TFPNB : taxe foncière sur les propriétés non bâties ; THRS : taxe d'habitation sur les résidences secondaires.

Source : commission des finances du Sénat

Le même article a assuré la coordination avec l'article L. 2336-2 du CGCT pour le calcul de l'effort fiscal agrégé (EFA) utilisé dans le cadre du fonds de péréquation des ressources intercommunales et communales (FPIC).

En application de l'article 252 de la loi de finances initiale pour 2021 dans sa rédaction issue de la loi de finances initiale pour 2022, l'impact de cette réforme a cependant été intégralement neutralisé en 2022, via l'application des fractions de corrections mise en place dans le cadre plus large de la refonte des indicateurs financiers issu de la réforme de la taxe d'habitation (voir supra).

La loi de finances initiale pour 2023 a ensuite prévu une nouvelle neutralisation intégrale du dispositif au titre de l'année 2023. Alors que les rapporteurs spéciaux avaient à nouveau souhaité neutraliser intégralement cette réforme en 2024, la loi de finances pour 2024 n'a procédé à cette neutralisation qu'à hauteur de 90 %.

En 2025, cette réforme a été, à l'initiative des rapporteurs spéciaux, neutralisée à hauteur de 80 %.

5. Les données permettant la construction des indicateurs de calcul de la DGF pourraient être plus précisément identifiées

Pour un certain nombre de données prises en compte pour la construction des indicateurs de calcul de la DGF, le législateur ne précise pas la source ou le millésime de données qui doit être utilisé.

Ceci pose plusieurs problèmes : d'une part, alors que l'administration devrait être dans une situation de compétence liée et se borner à constater les attributions individuelles de DGF, cette ambiguïté lui donne une latitude excessive dans le choix des données et donc dans le résultat de la procédure de répartition ; d'autre part, alors que la répartition de la DGF doit être opposable, il n'est pas aisé pour les personnes concernées de comprendre une procédure connue pour sa complexité, ni éventuellement pour en contester les résultats devant le juge.

6. Le second prélèvement du FNP-DMTO, calculé en trois tranches, doit être sécurisé

Le fonds national de péréquation des droits de mutation à titre onéreux (FNP-DMTO) est le principal fonds de péréquation horizontal en France, puisqu'il a reversé 1,89 milliard d'euros en 2024, après un pic de 1,9 milliard d'euros en 2023.

Prévu par l'article L. 3335-2 du CGCT, il est alimenté par deux prélèvements :

- le premier est un prélèvement de quotité, chaque département contribuant à hauteur de 0,34 % du montant de l'assiette des DMTO perçu l'année précédente ;

- le second est un prélèvement de répartition, dont le montant est fixé à 750 millions d'euros et auquel contribuent les départements dont le montant par habitant de DMTO est supérieur à 75 % de la moyenne nationale. Le montant de l'assiette qui dépasse ce seuil fait l'objet d'un prélèvement en trois tranches de respectivement 225 millions d'euros, 375 millions d'euros et 150 millions d'euros.

Le second prélèvement est rendu particulièrement progressif par le fait que chaque tranche s'applique à la fraction de l'assiette départementale de DMTO qui dépasse le seuil de, respectivement 75 %, 100 % et 200 % de la moyenne. Pour chaque département contributeur, le montant du second prélèvement ne peut en tout état de cause pas excéder 15 % du produit des DMTO qu'il perçoit.

B. LE DISPOSITIF PROPOSÉ : DIVERSES MESURES DE SIMPLIFICATION, DE PRÉVISIBILITÉ ET DE SÉCURISATION DE LA DGF ET DE LA PÉRÉQUATION

1. L'uniformisation des modalités de versement des acomptes de DGF

Le présent article uniformise les pratiques de versement des acomptes de DGF dans les premiers mois de l'année afin d'éviter une charge administrative superflue pour les préfectures.

Le 2° du I précise que, dans l'attente de l'arrêté de notification des attributions individuelles, la DGF donne lieu au versement d'acomptes mensuels, calculés sur la base des attributions individuelles de l'année précédente. La pratique « normale » existante serait ainsi consacrée dans la loi.

Le a du 1° du III précise que les trois composantes de la DGF des départements sont versées mensuellement.

2. Des mesures visant à faciliter les fusions et les divisions de communes

Le 1° du II du présent article tend à modifier l'article L. 2113-20 du CGCT afin d'indexer la composante de la dotation de compétences intercommunales correspondant à la dotation d'intercommunalité sur le taux d'évolution de cette dotation. Cette mesure vise à rendre plus attractif le statut de commune-communauté, la dotation d'intercommunalité augmentant tendanciellement, alors que la dotation de compensation tend à diminuer.

Le 4° du même II modifie l'article L. 2334-6 du CGCT afin de prévoir que les attributions ou prélèvement d'une commune issue d'une division correspondent à ceux de l'ancienne commune l'année précédente, répartis entre les communes issues de la division au prorata de leur population. Cette méthode de calcul persiste tant qu'il n'existe pas de données disponibles pour permettre le calcul des indicateurs pour cette commune.

La méthode proposée vise à améliorer la lisibilité et la prévisibilité des dotations pour les communes issues d'une division, là où la méthode actuelle implique le calcul de multiples sous-calculs pour la proratisation de l'ensemble des données.

Le 10° du même II supprime l'exclusion des communes nouvelles composées d'anciennes communes rurales du bénéfice de la DSU des communes de plus de 10 000 habitants.

Enfin, le 7°, le b du 17° et le c du 18° du II procèdent à des coordinations et à des précisions.

3. Diverses précisions sur le millésime et les sources des données utilisées pour la construction des indicateurs

Plusieurs dispositions du présent article précisent les sources et les millésimes des données utilisées pour le calcul de plusieurs indicateurs ou dotations, afin d'améliorer l'intelligibilité et la lisibilité du droit.

Ainsi, les a et b du 3° du II précise ainsi que, pour le calcul du potentiel fiscal, les sommes à prendre en compte pour la contribution communale sur les eaux minérales et pour la taxe forfaitaire sur les pylônes sont les produits perçus par les communes tels que constatés dans le compte de gestion afférent au pénultième exercice.

Il en va de même, aux termes du c du même 3°, des attributions du compensation, qui sont celles constatées dans le compte de gestion afférent au pénultième exercice.

De même, le 11° du II procède à une précision quant aux millésimes à prendre en compte pour calculer la garantie de sortie de la DSU.

En outre, le 5° du III précise que le calcul du linéaire de voirie pris en compte pour le calcul de la dotation de fonctionnement minimale (DFM) repose sur des données fournies par l'institut national de l'information géographique et forestière (IGN).

Enfin, le présent article précise que le revenu pris en compte pour calculer de nombreuses attributions au titre de la DGF, mais également des prélèvements et reversements au titre de divers fonds de péréquation horizontale est le revenu fiscal de référence de l'antépénultième année, ou, si l'établissement d'une moyenne sur trois ans est nécessaire, de l'antépénultième année et des deux années précédentes. L'article procède à des telles modifications pour le calcul de l'indice synthétique de la DSU (12° du II), de l'indice synthétique de la DSR-cible (a du 15° du II), du prélèvement (a du 17° du II) et du reversement (a du 18° du II) au titre du FPIC, du fonds de solidarité des communes de la région Île-de-France (20° du II), de la dotation de péréquation urbaine (DPU - b du 4° du III) et du fonds de solidarité des départements de la région Île-de-France (7° du III).

4. Mise en oeuvre de garanties dégressives contre la perte d'éligibilité de dotations de péréquation

Le présent article remplace, pour les communes perdant l'éligibilité à la fraction bourg-centre (14° du II) et à la fraction cible (b du 15° du II) de la DSR, le dispositif actuel de garantie à 100 % pour une année par un dispositif de garantie dégressive sur deux ans, à hauteur de 75 % puis de 50 % de l'attribution perçue lors de la dernière année d'éligibilité.

5. Plusieurs reports d'entrées en vigueur de réformes mal préparées ou retardées

Le VII prévoit de reporter d'un an, de 2026 à 2027, la prise en compte de la redevance d'assainissement dans le calcul du coefficient d'intégration fiscale (CIF) des communautés de communes, dans la mesure où ces effets redistributifs n'ont pas pu être simulés faute de données fiables disponibles.

Dans la même veine, et comme cela avait déjà été fait l'année dernière, le IX reporte d'un an l'alignement des modalités du recensement à Mayotte, retardé par le passage du cyclone Chido.

6. Une clarification de la rédaction du second prélèvement au titre du FNP-DMTO

Le 6° du III du présent article propose une nouvelle rédaction du III de l'article L. 3335-2 du CGCT afin de clarifier le fonctionnement du second prélèvement du FNP-DMTO.

Il est ainsi proposé une rédaction qui, sans changer le fond du droit ni la pratique qui en est aujourd'hui faite par l'administration, vise à souligner le caractère strictement calculatoire des trois « tranches » du prélèvement.

7. Diverses mesures de précision et de corrections d'erreurs matérielles

Le 9° du II supprime une disposition caduque.

Le b du 18° du II corrige une erreur de renvoi.

Le a du 4° du III et le IV apportent une précision sur la distinction, concernant l'attribution des dotations de péréquation départementales, entre les départements métropolitains et les départements d'outre-mer, qui peuvent seuls percevoir la quote-part qui leur est dédiée.

Le VI limite aux seuls EPCI n'appliquant pas le régime de la fiscalité professionnelle unique (FPU) depuis le 1er janvier 2024 (à l'exclusion des EPCI pour lesquels cette situation est antérieure) l'obligation de reverser des attributions à leurs communes membres.

Le VII abroge une loi dont certaines dispositions concernant la DGF, bien que toujours en vigueur, n'étaient pas appliquées par désuétude.

Le XIII procède aux coordinations nécessaires à l'application du présent article dans les collectivités des articles 74 et 76 de la Constitution.

C. LA POSITION DE LA COMMISSION DES FINANCES : SI LES AJUSTEMENTS DES CRITÈRES DE PÉRÉQUATION SONT ACCEPTABLES DANS LEUR ENSEMBLE, LA RÉFORME DE L'EFFORT FISCAL CONTINUE DE SUSCITER DES DIFFICULTÉS

1. Des mesures de simplification et de sécurisation bienvenues

Comme le relevait la Cour des comptes dans un récent rapport69(*), la DGF est « très complexe » et son processus de calcul est « lourd et incomplètement documenté ». Toute personne familière des finances locales peut en faire elle-même le constat.

Aussi les rapporteurs spéciaux accueillent-ils avec satisfaction toutes les mesures de simplification, de précision et de rationalisation portées par le présent article.

S'agissant de la nouvelle rédaction du second prélèvement au titre du FNP-DMTO, les rapporteurs spéciaux comprennent qu'il s'agit d'une réponse à un récent arrêt de la Cour administrative d'appel (CAA) de Lyon. Le juge administratif a considéré que la pratique actuelle de répartition des 750 millions d'euros entre les départements contributeurs - y compris la répartition des montants écrêtés en application du plafond de 15 % des recettes de DMTO - ne correspondait pas aux dispositions du code général des collectivités territoriales.

Si les rapporteurs spéciaux s'étonnent de l'interprétation retenue par le juge, celle-ci est désormais définitivement revêtue de l'autorité de la chose jugée, l'État ne s'étant pas pourvu en cassation devant le Conseil d'État. La rédaction proposée aurait ainsi le mérite de répondre aux critiques du juge administratif sans opérer la moindre modification dans le fonctionnement du FNP-DMTO.

2. Une réponse enfin apportée aux communes confrontées à des « sorties sèches » de dotations de péréquation

Lors de l'examen du projet de loi de finances pour 2025, de nombreux amendements examinés en séance visaient à sécuriser la situation des communes confrontées, du fait, le plus souvent, du franchissement d'un seuil démographique, à des « sorties sèches » de dotations de péréquation.

À l'époque, ces amendements avaient suscité les réticences de la commission et du Gouvernement, dans la mesure où leur impact financier n'était pas simulé et où la Cour des comptes avait critiqué les divers mécanismes de garantie de sortie des dotations, qui aboutissaient à soustraire des sommes importantes à la répartition de droit commun.

Aujourd'hui, le Gouvernement propose un dispositif de garantie dégressive sur deux ans, à hauteur de 75 % puis de 50 % de l'attribution perçue lors de la dernière année d'éligibilité, qui permet d'organiser une sortie en sifflet des dispositifs de péréquation et permet aux communes qui perdent le bénéfice d'une dotation de disposer du temps nécessaire pour s'adapter à cette nouvelle réalité.

Les rapporteurs accueillent donc favorablement cette avancée.

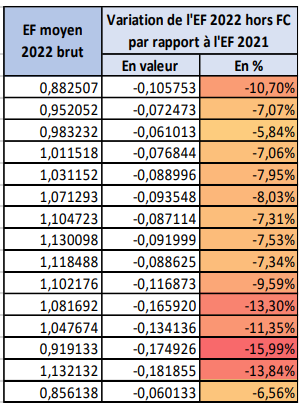

3. La nécessité d'atténuer l'impact de la réforme du calcul de l'effort fiscal sur les communes

Lors de l'examen du projet de loi de finances pour 2022, les rapporteurs spéciaux avaient jugé la réforme de l'effort fiscal prématurée alors que la délibération n° 2021-12 du CFL du 20 juillet 2021 se limitait à « l'envisager ». Il est à noter que cette solution n'était d'ailleurs présentée que comme transitoire par le CFL, qui estimait que l'indicateur pourrait être à terme remplacé par la prise en compte du seul revenu par habitant de la commune, sous réserve d'une évaluation des conséquences d'un tel remplacement.

En retirant de la formule de calcul de l'indicateur la prise en compte des produits fiscaux intercommunaux, il est acquis que son application serait très pénalisante pour les communes membres d'établissements publics de coopération intercommunale (EPCI) fortement intégrés.

Le Gouvernement, contre l'avis alors exprimé par la commission des finances, a persisté dans sa volonté de maintenir dans la loi le principe de la réforme, tout en neutralisant son impact au titre de 2022.

Les premières simulations présentées au CFL par la DGCL courant 2022 ont documenté l'impact très important de cette réforme sur les communes. Si la fraction de correction n'avait pas été appliquée, elle aurait entraîné des évolutions moyennes de l'effort fiscal supérieures à 5 % dans l'ensemble des strates, et pouvant aller jusqu'à 16 %. L'impact aurait été particulièrement important dans les strates les plus peuplées et parmi les communes de moins de 500 habitants.

Simulation de l'impact de la réforme de

l'effort fiscal en 2022

en l'absence de

neutralisation

EC : effort fiscal ; FC : fraction de correction.

Source : Direction générale des collectivités locales

Comme les deux PLF précédents, le PLF pour 2026 ne comporte aucune disposition sur ce sujet. Cette lacune est particulièrement dommageable dans la mesure où, en l'absence de nouvelle disposition dérogatoire, le rythme de dégressivité de la neutralisation du nouveau mode de calcul retrouverait son niveau initialement prévu, ce qui impliquerait une neutralisation à hauteur de seulement 40 % en 2025.

Ce passage d'un coefficient de neutralisation de 80 % en 2025 à un coefficient de 40 % en 2026 représenterait, selon l'association des maires de France et des présidents d'intercommunalités (AMF), « une marche particulièrement élevée, produisant des effets négatifs importants sur les dotations des communes les plus pénalisées par la nouvelle définition. »

Dégressivité du coefficient

appliqué à la fraction de correction de la

réforme

des indicateurs financiers des communes et

ensembles intercommunaux

|

Année |

Coefficient appliqué à la fraction de correction (trajectoire initiale) |

Coefficient appliquée à la fraction de correction (trajectoire dérogatoire) |

Évolution de la fraction de correction |

|

2022 |

1 |

1 |

- |

|

2023 |

0,9 |

1 |

0 |

|

2024 |

0,8 |

0,9 |

- 0,1 |

|

2025 |

0,6 |

0,8 |

- 0,1 |

|

2026 |

0,4 |

0,4 |

- 0,4 |

|

2027 |

0,2 |

0,2 |

- 0,2 |

|

2028 |

0 |

0 |

- 0,2 |

Source : commission des finances du Sénat

Afin de préserver les communes affectées par la réforme du calcul de l'effort fiscal tout en évitant de creuser encore l'écart entre la trajectoire dérogatoire et la trajectoire initialement prévue pour la dégressivité du coefficient de neutralisation, les rapporteurs spéciaux ont proposé, par leur amendement n° II-21 (FINC.1), que ses effets soient neutralisés à hauteur de 60 % en 2026.

IV. UN PRÉLÈVEMENT ET UN REVERSEMENT DANS L'ENVELOPPE DE LA DGF DU BLOC COMMUNAL

A. LE DROIT EXISTANT : LE FONDS D'AIDE POUR LE RELOGEMENT D'URGENCE ET LE CONTINGENT COMMUNAL D'AIDE SOCIALE SONT « PRÉLEVÉES » SUR LA DGF

1. Le fonds d'aide pour le relogement d'urgence (Faru) a été prorogé et réabondé à plusieurs reprises

Le fonds d'aide pour le relogement d'urgence (Faru) est régi par les dispositions de l'article 39 de la loi n° 2005-1719 du 30 décembre 2005 de finances pour 2006 codifiées à l'article L. 2335-15 du CGCT. Il permet d'accorder des aides financières aux communes ou aux EPCI pour assurer, pendant une période maximale de six mois, le relogement d'urgence ou le relogement temporaire de personnes occupant des locaux représentant un danger pour leur santé ou leur sécurité et faisant l'objet d'une ordonnance d'expulsion ou d'un ordre d'évacuation. Une aide peut également leur être attribuée pour mettre les locaux hors d'état d'être utilisables.

L'aide, versée sous forme de subvention, est destinée à recouvrir tout ou partie (75 % ou 100 %) des frais engagés.

L'octroi des subventions est actuellement réalisé par le ministre de l'intérieur, après instruction par le préfet de département.

Le dispositif, qui devait s'éteindre en 2020, a fait l'objet d'une prorogation d'un an en loi de finances initiale pour 2020 puis de cinq ans, soit jusqu'à 2025, en loi de finances initiale pour 202170(*).

En 2006, 2018, 2020, 2024 et 2025, le Faru a fait l'objet d'un abondement exceptionnel financé par un prélèvement sur l'enveloppe de la DGF. En loi de finances initiale pour 2025, cet abondement était de 2,5 millions d'euros.

2. Le fonds alimenté par le prélèvement au titre du contingent communal d'aide sociale (CCAS) est devenu marginal

L'article 13 de la loi n° 99-641 du 27 juillet 1999 portant création d'une couverture maladie universelle a supprimé, à compter de 2000, les contingents communaux d'aide sociale (CCAS). Cette réforme, mise en oeuvre sur les exercices 2000 et 2001, s'est traduite par un transfert financier de la dotation globale de fonctionnement (DGF) des communes vers celle des départements.

En contrepartie de la suppression du CCAS et afin d'assurer la neutralité financière du dispositif, l'article L. 2334-7-2 du CGCT prévoit, dans son paragraphe I, que la dotation forfaitaire des communes est diminuée, à compter de 2000, d'un montant égal à la participation de chacune d'elles aux dépenses d'aide sociale du département au titre de 1999 et revalorisé comme la DGF mise en répartition en 2000 et 2001.

Dans l'hypothèse où le montant du CCAS est supérieur à la dotation forfaitaire de la commune, le III du même article dispose que la différence est prélevée sur le produit de la fiscalité directe locale.

B. LE DISPOSITIF PROPOSÉ : UN NOUVEAU RÉABONDEMENT DU FARU MAIS LA RÉINTÉGRATION DES SOMMES PRÉLEVÉES AU TITRE DU « CCAS »

Le 16° du II du présent article proroge le Faru jusqu'en 2030 tandis que le XI prévoit, en 2026, un nouvel abondement du Faru financé par un prélèvement à hauteur de 2,5 millions d'euros sur l'enveloppe de DGF du bloc communal. En outre, le 6° du II abroge l'article L. 2334-7-2 du CGCT sur le fondement duquel le prélèvement « CCAS » était réalisé. Le X réaffecte, pour 2026, les ressources du fonds « CCAS » à l'enveloppe de DGF du bloc communal.

C. LA POSITION DE LA COMMISSION DES FINANCES : DEUX MOUVEMENTS EN SENS CONTRAIRES QUI ABOUTISSENT À UNE LÉGÈRE AUGMENTATION DE L'ENVELOPPE DE LA DGF DES COMMUNES

Les rapporteurs spéciaux prennent acte de ces décisions, mais réitèrent leur appel à ce qu'une réflexion structurelle s'engage rapidement au sujet de la pérennité et du niveau de dotation du Faru.

Ils saluent également la décision de mettre fin à un prélèvement « CCAS » désuet, qui ne concerne plus aujourd'hui qu'une dizaine de communes en France, d'un montant de moins d'un million d'euros.

Si l'abondement du Faru proposé ne représente qu'une part marginale de l'enveloppe de la DGF du bloc communal (2,5 millions d'euros), les rapporteurs spéciaux constatent avec satisfaction que les réserves du fonds « CCAS », qui représentent 13 millions d'euros, aboutiront à faire augmenter l'enveloppe de la DGF du bloc communal - bien que d'un très faible montant, puisque d'environ 11,5 millions d'euros.

Décision de la commission des finances : la commission propose d'adopter cet article ainsi modifié.

ARTICLE 73

Réforme de la dotation de

solidarité en faveur de l'équipement des collectivités

territoriales et de leurs groupements touchés par des

événements climatiques ou géologiques (DSEC)

Le présent article prévoit d'élargir aux collectivités d'outre-mer le périmètre de la dotation de solidarité en faveur de l'équipement des collectivités territoriales et de leurs groupements touchés par des événements climatiques ou géologiques (DSEC).

En métropole, plusieurs dispositifs ont été progressivement votés en loi de finances depuis 2008 pour protéger les collectivités territoriales face au risque climatique et géologique, dispositifs consolidés en 2016 avec la création de la DSEC.

Pour les collectivités d'outre-mer, le fonds de secours pour les outre-mer (FSOM) a pu jouer ce rôle, mais il s'agit d'un fonds plus large, pouvant aussi indemniser des particuliers, des entreprises à caractère artisanal ou familial et des exploitants agricoles. Au demeurant, le FSOM est dépourvu de base légale, reposant sur une circulaire du 11 juillet 2012 du ministre délégué chargé du budget et du ministre des outre-mer. Le Sénat a pointé par le passé des insuffisances du FSOM, s'agissant des modalités d'indemnisation et des délais de mobilisation.

Le présent article entend répondre à ces différentes critiques en étendant le bénéfice de la DSEC à l'ensemble des collectivités d'outre-mer.

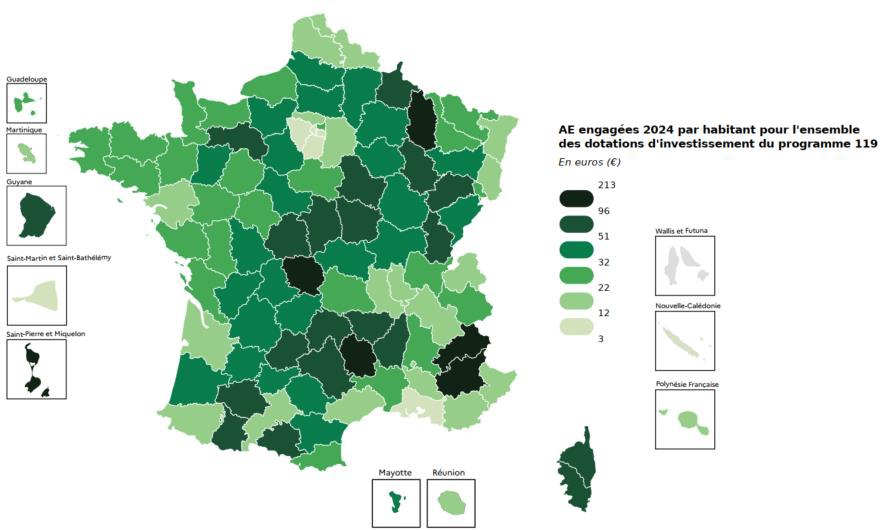

Sur le plan budgétaire, ce projet de loi de finances prévoit pour 2026 le transfert de 5 millions d'euros en AE et de 2 millions d'euros en CP depuis le programme 123 « Conditions de vie outre-mer » de la mission « Outre-mer » vers le programme 122 « Concours spécifiques et administration » de la mission « Relations avec les collectivités territoriales ». Dans l'ensemble l'enveloppe de la DSEC proposée pour 2026 sur le programme 122 est fortement rehaussée, passant de 30 millions d'euros en AE et 20 millions d'euros en CP en LFI 2025 à 70 millions d'euros en AE et 62,2 millions d'euros en CP, afin de tenir compte de l'intensification de l'aléa climatique, sur l'ensemble du territoire français.

La commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : UNE EXTENSION PROGRESSIVE DE LA COUVERTURE DU RISQUE CLIMATIQUE POUR LES COLLECTIVITÉS SUR L'ENSEMBLE DU TERRITOIRE FRANÇAIS, MAIS QUI REPOSE SUR DES BASES FRAGILES OUTRE-MER

A. L'EXTENSION PROGRESSIVE DE LA COUVERTURE DES COLLECTIVITÉS TERRITORIALES AUX RISQUES CLIMATIQUES ET GÉOLOGIQUES

1. Dès 2008, un fonds de solidarité est institué en faveur des collectivités territoriales et de leurs groupements touchés par des catastrophes naturelles en métropole

La loi de finances pour 200871(*) a institué un « fonds de solidarité » pour les collectivités territoriales « afin de contribuer à la réparation des dégâts causés à leurs biens par des événements climatiques ou géologiques graves72(*) ».

À partir de 2011, ce fonds était « abondé chaque année par un prélèvement sur recettes dont le montant est fixé en loi de finances73(*) ».

Il était prévu qu'un décret en Conseil d'État « fixe les modalités d'application du présent article. Il précise notamment la nature des biens pris en compte, les règles relatives à la nature et au montant des dégâts éligibles aux aides du fonds et aux critères d'attribution de ces aides ainsi que les différents taux de subvention applicables ».

L'article R. 1613-3 du code général des collectivités territoriales (CGCT) définit notamment un événement climatique ou géologique (ouvrant droit au bénéfice du fonds) comme « tout événement localisé survenu en métropole qui cause aux (...) collectivités territoriales (...) des dégâts d'un montant total supérieur à 150 000 euros hors taxes ».

2. Un dispositif complété en 2014 pour mieux réparer les dommages causés par des calamités publiques de grande ampleur

La loi de modernisation de l'action publique territoriale et d'affirmation des métropoles (dite « MAPTAM »)74(*) a créé, à l'initiative de collègues sénateurs du groupe RDSE, un fonds pour la réparation des dommages causés aux biens des collectivités territoriales et de leurs groupements par les calamités publiques. Il « vise à la réparation des dommages causés à certains biens de ces collectivités et de leurs groupements par des événements climatiques ou géologiques de très grande intensité affectant un grand nombre de communes ou d'une intensité très élevée lorsque le montant de ces dommages est supérieur à six millions d'euros hors taxes75(*) ».

Le montant des autorisations d'engagement (AE) et des crédits de paiement (CP) relatifs à ce fonds était voté chaque année en loi de finances.

L'ancien article L. 1613-7 du CGCT prévoyait également qu' « un décret en Conseil d'État fixe les modalités d'application du présent article. Il précise notamment la nature des biens pris en compte, les règles relatives à la nature et aux montants des dégâts éligibles ainsi que les différents taux d'indemnisation applicables ».

L'articulation entre les deux fonds était la suivante : lorsque le coût des dégâts est compris entre 150 000 euros et six millions d'euros (hors taxes), l'État intervenait par le biais du fonds de solidarité relatif aux catastrophes naturelles ; au-delà de six millions d'euros en revanche, le fonds pour la réparation des dommages causés par les calamités publiques était activé.

3. Toujours pour les seules collectivités de métropole, la loi de finances initiale pour 2016 crée la dotation de solidarité aux collectivités victimes d'évènements climatiques ou géologiques (DSEC) en fusionnant ces deux fonds

La loi de finances initiale pour 201676(*) remplace ces deux fonds par une « dotation de solidarité en faveur de l'équipement des collectivités territoriales et de leurs groupements touchés par des événements climatiques ou géologiques » (DSEC).

Il s'agit désormais d'une dotation budgétaire, qui contribue à « réparer les dégâts causés » aux biens des collectivités et de leurs groupements « par des événements climatiques ou géologiques graves » et qui est régie par l'article L. 1613-6 du code général des collectivités territoriales.

Comme précédemment, les collectivités territoriales d'outre-mer et leurs groupements ne peuvent pas bénéficier de cette dotation.

Le III de l'article L. 1613-6 précité renvoie au Conseil d'État le soin de fixer les modalités d'application de cet article et plus particulièrement de préciser « les conditions de détermination des événements climatiques ou géologiques graves en cause, la nature des biens pris en compte, les règles relatives à la nature et aux montants des dégâts éligibles ainsi que les règles de détermination de la dotation pour chaque collectivité territoriale et groupement en fonction du montant des dégâts éligibles ».

Héritage de cette fusion, les dispositions réglementaires encadrent l'usage de la DSEC en distinguant les dispositions communes (articles R. 1613-3 à R. 1613-11), les dispositions applicables lorsque les dégâts éligibles sont inférieurs à 6 millions d'euros (articles R. 1613-12 à R. 1613-14) et lorsqu'ils sont supérieurs à 6 millions d'euros (articles R. 1613-15 à R. 1613-18).

Lors de l'examen du projet de loi de finances pour 2016, la commission des finances a simplement pris acte de ce regroupement et adopté cet article sans modification, notant une reconduction des crédits prévus l'année précédente.

B. LA DSEC, UNE DOTATION IMPARFAITE MAIS QUI A FAIT SES PREUVES POUR LES ÉVÉNÉMENTS CLIMATIQUES OU GÉOLOGIQUES EN MÉTROPOLE

La dotation de solidarité aux collectivités victimes d'événements climatiques ou géologiques (DSEC) contribue à réparer les dégâts causés à leurs biens (infrastructures routières, ouvrages d'art, digues...) par des événements climatiques ou géologiques graves.

Elle peut être allouée, en métropole, aux communes et à leurs groupements (intercommunalités et syndicats mixtes) ainsi qu'aux départements, qui sont alors bénéficiaires d'une dotation assimilée à une subvention de travaux. Elle finance la « reconstruction à l'identique »77(*) des biens endommagés.

Pour mobiliser la DSEC, les dégâts constatés doivent être supérieurs à 150 000 euros78(*) et la maîtrise d'ouvrage (MOA) du bien doit être assurée par la collectivité.

Après avoir procédé à une première évaluation des dégâts, le représentant de l'État peut demander l'appui d'une mission de l'inspection générale de l'environnement et du développement durable (IGEDD)79(*).

Lorsque le montant total des subventions susceptibles d'être accordées a été déterminé, sa répartition entre collectivités et groupements d'un même département est établie sur la base de taux maximum de subvention applicables comme suit :

- à titre exceptionnel, jusqu'à 100 %80(*), sur décision du représentant de l'État ;

- un taux de 80 % lorsque le montant des dégâts subis est supérieur à 50 % de leur budget total ;

- un taux de 40 % lorsque le montant des dégâts subis est compris entre 10 % et 50 % de leur budget total ;

- un taux de 30 % lorsque le montant des dégâts subis est inférieur à 10 % du budget total.

Une avance peut également être versée lors du commencement d'exécution de l'opération. Son montant peut représenter jusqu'à 20 % du montant prévisionnel de la subvention et peut être porté jusqu'à 30 % pour des travaux urgents nécessaires à la mobilité ou à la sécurité des personnes.

La DSEC est alimentée par les crédits budgétaires inscrits en loi de finances sur le programme 122 « Concours particuliers et administrations » de la mission « Relations avec les collectivités territoriales ». Par nature, ses crédits peuvent varier fortement d'une année sur l'autre. L'année 2024 est notamment marquée par d'importantes intempéries (tempête Ciaran dans le nord de la France, intempéries dans les Alpes et dans le sud-est de la France).

Évolution des crédits de la DSEC exécutés entre 2014 et 2024

(en millions d'euros)

|

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

|

AE |

41,2 |

62,7 |

29,3 |

26,8 |

32,7 |

43,5 |

41,0 |

132,8 |

10,2 |

1,0 |

78,9 |

|

CP |

26,2 |

38,6 |

29,3 |

33,7 |

29,9 |

30,1 |

46,8 |

36,7 |

35,2 |

22,0 |

33,8 |

Source : rapport Chrétien Dagès sur l'assurabilité des biens des collectivités territoriales, rapports annuels de performance (RAP).

S'agissant d'événements exceptionnels, la prévision n'est pas aisée. La DSEC est par ailleurs caractérisée par la rigidité de sa procédure, avec un délai de versement de 11,21 mois en 2024 pour une cible de 6 mois. Ceci a pu conduire à créer, en fonction des circonstances, des lignes budgétaires complémentaires ad hoc (dernièrement pour la tempête Alex en 2021 ou Ciaran en 2023).

Malgré ces imperfections, le principe de budgétisation apparaît comme un moindre mal pour couvrir les risques majeurs encourus par les collectivités territoriales. Le rapport Chrétien-Dagès81(*) note en outre qu'il « paraît préférable à la création d'un fonds alimenté par des taxes affectées. Cela nécessite de réévaluer l'abondement initial de la dotation au regard de l'évolution des subventions accordées aux cours des dernières années et des perspectives, mais cela [garantit] la capacité d'adaptation du besoin de financement au besoin effectif de réparation annuelle. »

Si la survenance des évènements couverts par le DSEC et des montants à prendre en charge sont difficilement prévisibles, des redéploiements en gestion, des dégels de réserve et en dernier recours des décrets de virement, de transfert ou des ouvertures de crédits peuvent permettre d'ajuster en cours d'année les montants de cette dotation pour tenir compte des besoins effectifs.

C. UN FONDS DE SECOURS POUR LES OUTRE-MER (FSOM) DÉFINI PAR UNE SIMPLE CIRCULAIRE

Les territoires ultramarins sont soumis à de nombreux aléas naturels de forte intensité, pour une population de plus en plus concentrée dans les zones urbaines. Ces événements naturels peuvent avoir des conséquences graves sur les infrastructures, l'activité économique, notamment dans le secteur agricole, et déstabiliser gravement l'équilibre social des collectivités concernées.

Or l'article L. 1613-6 du CGCT qui institue la DSEC exclut explicitement les collectivités territoriales d'outre-mer du champ d'application de la dotation de solidarité. Celles-ci peuvent en revanche bénéficier d'une subvention dans le cadre du fonds de secours outre-mer (FSOM), inscrit sur le programme 123 « conditions de vie outre-mer » de la mission « outre-mer ». Le FSOM est un dispositif porté par le ministère des outre-mer visant à indemniser les sinistrés ultramarins suite à un événement naturel d'une intensité exceptionnelle. Il vise l'indemnisation de biens non assurables.

Le fonds de secours est entré en application pour les outre-mer à partir de 1999, sur la base de règles inspirées des modalités définies par la circulaire n° 76-72 du 6 février 1976 organisant l'aide financière en faveur des victimes de calamités publiques pour l'hexagone. Le dispositif a évolué au cours des années, avec la rédaction de circulaires ad hoc pour chaque événement. La première circulaire unique applicable à tous les événements a été publiée le 8 décembre 2010. Celle-ci a fait l'objet d'une actualisation avec l'adoption de la circulaire actuellement en vigueur, en date du 11 juillet 2012, du ministre délégué chargé du budget et du ministre des outre-mer.

Le FSOM est donc dépourvu de base légale, se fondant toujours sur la circulaire du 11 juillet 2012. D'une utilisation souple et dont l'intervention est décidée par le ministre chargé des outre-mer, il permet à la fois de répondre dans l'urgence, pendant la crise, en déléguant des crédits aux représentants de l'État pour gérer la crise (acquisition de matériels de déblaiement et de sécurisation, hébergement temporaire des sinistrés, distribution de biens de première nécessité à la population) et, après la crise, d'apporter une aide indemnitaire aux sinistrés et collectivités locales. Parmi les sinistrés couverts, le FSOM peut aussi indemniser des particuliers, des entreprises à caractère artisanal ou familial et des exploitants agricoles.

Aux termes de la circulaire du 11 janvier 2012, les collectivités visées par le FSOM sont les communes, les EPCI, les départements, les régions et les autres collectivités territoriales propres aux collectivités d'outre-mer. L'objectif du FSOM est « d'aider les collectivités locales à rétablir rapidement le fonctoinnement normal des seuls équipements publics essentiels à la vie collective endommagés ou détruits par une catastrophe naturelle. Les services instructeurs sont particulièrement vigilants à cet égard. Les demandes présentées par les collectivités doivent porter sur des équipements relevant de leur compétence ». Comme pour la DSEC, ne sont couverts que les équipements publics non-assurables.

Le taux de prise en charge diffère. La circulaire de 2012 indique que « le taux moyen d'aide est de 35 %. Sous réserve du respect de ce taux moyen, les taux de subvention attribués ne devront pas dépasser les maxima suivants :

- 80 % pour les plus petites communes de moins de 1 500 habitants ;

- 40 % pour les communes de plus de 1 500 habitants et de moins de 10 000 habitants ;

- 35 % pour les communes de plus de 10 000 habitants ;

- 30 % pour les autres types de collectivités. »

Le fonds de secours outre-mer a par exemple été mobilisé après le passage du cyclone Garance à La Réunion pour permettre aux préfectures de disposer de fonds immédiats. Il a également servi à accorder des aides exceptionnelles aux agriculteurs de La Réunion et de Mayotte, après le passage du cyclone Chido en 2025. À Mayotte toutefois, une dotation de soutien au conseil départemental de 100 millions d'euros en AE et de 60 millions d'euros en CP a été votée en LFI pour 2025 en complément et est conservée par le présent PLF.

Alors que la multiplication des événements climatiques touche particulièrement les collectivités d'outre-mer, l'existence d'un unique fonds défini par une seule circulaire n'apporte pas la sécurité juridique suffisante à ces territoires. Le rapport Chrétien Dagès de 2024 sur l'assurabilité des territoires82(*) recommande ainsi d' « intégrer le fonds de secours pour les outre-mer (FSOM) dans la DSEC, afin d'en sécuriser l'existence et de mutualiser les pratiques et la gestion, la problématique de financement de la reconstruction en outremer, notamment dans les départements et régions d'outremer, n'étant pas différente de celle de métropole. »

II. LE DISPOSITIF PROPOSÉ : UNE EXTENSION DE LA COUVERTURE ASSURÉE PAR LA DSEC AUX COLLECTIVITÉS D'OUTRE-MER

Le présent article entend, d'une part, permettre aux collectivités territoriales d'outre-mer de bénéficier de la DSEC en remplacement de l'actuel fonds de secours outre-mer (FSOM). D'autre part, il étend aussi cette couverture aux syndicats de communes pour les seules collectivités d'outre-mer, ces syndicats représentent une part importante des bénéficiaires du FSOM.

A. UNE RÉÉCRITURE DES BÉNÉFICIAIRES DE LA DSEC ÉNUMÉRÉS PAR LE CODE GÉNÉRAL DES COLLECTIVITÉS TERRITORIALES (CGCT)

Le 1° du I du présent article prévoit la modification suivante du II de l'article L. 1613-6 du CGCT (les dispositions supprimées ou remplacées sont barrées, les dispositions nouvelles sont en gras) :

« II. - Peuvent bénéficier de cette dotation :

1° Les communes ;

2° Les établissements publics de coopération intercommunale à fiscalité propre Les établissements publics de coopération intercommunale. En métropole, seuls peuvent bénéficier de la dotation les établissements publics de coopération intercommunale à fiscalité propre83(*) ;

3° Les syndicats mixtes constitués exclusivement de communes et d'établissements publics de coopération intercommunale, ceux composés uniquement d'établissements publics de coopération intercommunale ou ceux associant exclusivement des communes, des établissements publics de coopération intercommunale, des départements et des régions ;

4° Les départements ;

5° La métropole de Lyon ;

6° Les régions et la collectivité territoriale de Corse Les régions et les collectivités territoriales de Corse, de Guyane et de Martinique ;

7° Le Département-Région de Mayotte ;

8° Les collectivités territoriales de Saint-Barthélemy, de Saint-Martin et de Saint-Pierre-et-Miquelon.

Les collectivités territoriales d'outre-mer et leurs groupements ne peuvent pas bénéficier de cette dotation. »

Le présent article supprime donc l'exclusion jusque-là en vigueur des collectivités et territoires d'outre-mer et de leurs groupements. Ceci permet d'étendre le bénéficie aux départements et régions d'outre-mer que sont la Guadeloupe et la Réunion.

Les autres collectivités régies par l'article 73 de la constitution sont explicitement citées : les collectivités uniques de Guyane et de Martinique, au nouveau 6°, et le « Département-Région de Mayotte » au nouveau 7°.

Enfin, plusieurs collectivités régies par l'article 74 de la constitution sont citées : « les collectivités territoriales de Saint-Barthélemy, de Saint-Martin et de Saint-Pierre-et-Miquelon ».

B. DES DISPOSITIONS PARTICULIÈRES SONT PRÉVUES DANS LE CGCT POUR LA POLYNÉSIE FRANÇAISE, LES SYNDICATS AUXQUELS ELLE PARTICIPE, SES COMMUNES ET LEURS GROUPEMENTS

Les 2° et 3° du I modifient le CGCT pour étendre le bénéfice de la DSEC aux collectivités de Polynésie française.

Dans un premier temps, le 2° du I cible le titre suivant du CGCT pour étendre le bénéfice de la DSEC aux communes de Polynésie française et à leurs groupements : « Première partie : dispositions générales > livre VIII : dispositions communes à la Polynésie française > titre VII : dispositions financières et comptables > après le chapitre II : adoption et exécution des budgets ».

Il insère un chapitre II bis ainsi rédigé :

« Chapitre II bis : Dotations

Art. L. 1872-2. - Les dispositions de l'article L. 1613-6 dans sa rédaction résultant de la loi n° 2025-XXX du XX décembre 2025 de finances pour 2026 sont applicables aux communes de Polynésie française et à leurs groupements ».

Dans un second temps, le 3° du I cible le livre suivant du CGCT pour viser la Polynésie française et les syndicats auxquels elle participe84(*), en proposition une adaptation de l'article L. 1613-6 du CGCT, assortie d'un compteur Lifou (cf. encadré) : « Sixième partie : collectivités d'outre-mer régies par l'article 74 de la constitution > livre V : Polynésie française ».

Il y ajoute un article L. 6501 ainsi rédigé :

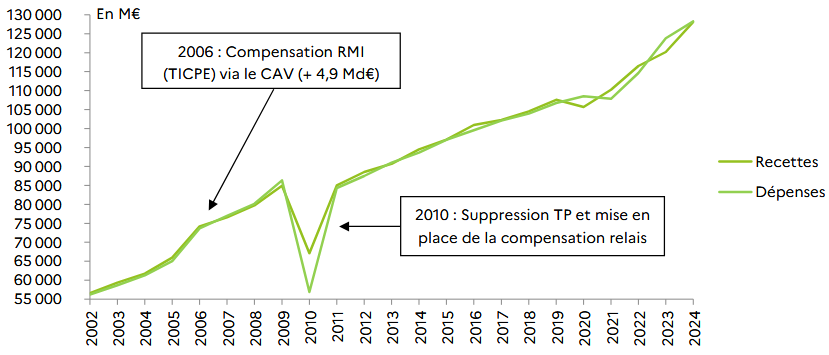

« Art. L. 6501. -